Акции с низким Р/Е в сравнении с остальным рынком

Исследования, имевшие целью выяснение взаимоотношений отношения Р/Е и избыточных доходов, достоверно показали, что для длительных временных горизонтов акции с низким отношением Р/Е приносят существенно более высокие доходы, чем акции с высоким отношениям Р/Е. Поскольку некоторые из этих исследований проведены более двадцати лет назад, а результаты их колеблются в широком интервале в зависимости от периода, в котором взята выборка, было бы вероятно лучше пересмотреть исходные данные и определить самый длинный период, для которого имеются данные.

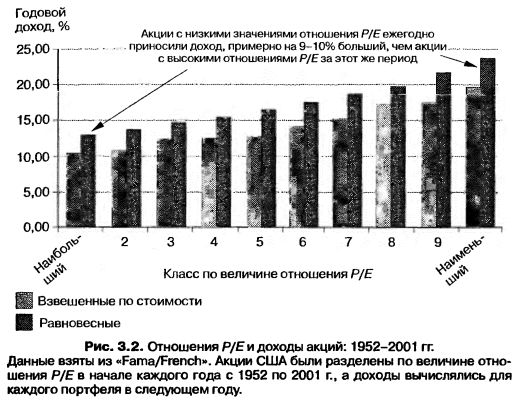

На рис. 3.2 приведены ежегодные доходы, полученные от акций США, разделенных на 10 классов в зависимости от величины отношения цены к доходу, за период с 1952 по 2001 г. Акции классифицировались по величине отношения Р/Е в начале каждого года, а общий доход, включая дивиденды и прирост стоимости, вычислялся для каждого из десяти портфелей за год.

В среднем акции в класс-интервалах с самым низким отношением Р/Е приносили доход почти в 2 раза более высокий, чем акции из класс-интервалов с самым высоким отношением Р/Е. Чтобы проверить, насколько чувствительны были эти выводы к способу построения портфелей, вы можете посмотреть на две диаграммы. Первая относится к портфелям, построенным без взвешивания, т. е. в каждый тип акций были вложены одинаковые суммы. Вторая диаграмма представляет портфели, взвешенные по стоимости, т. е. в фирмы с более высокой рыночной стоимостью вложены большие суммы и меньшие – в более мелкие фирмы. Результаты оказались несколько более благоприятными для портфеля без взвешивания, причем акции с самым низким отношением Р/Е принесли средний годовой доход в размере 24,11%, а акции с самым высоким отношением Р/Е – только 13,03%. Для портфелей, взвешенных на стоимость, соответствующие числа составили 20,85 и 11% соответственно.

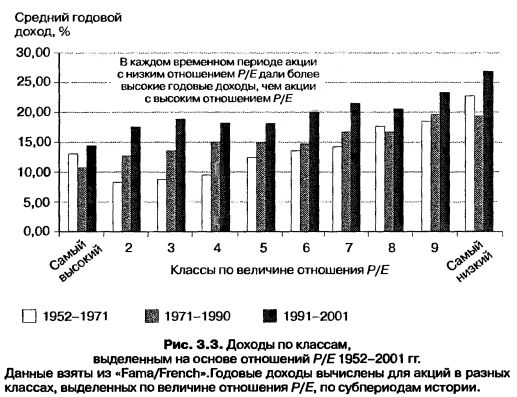

Чтобы проверить, имеются ли различия по субпериодам, давайте сравним годовые доходы с 1952 по 1971, с 1972 по 1990 и с 1991 по 2001 г. для акций в каждом из портфелей, созданных на основе отношений Р/Е. Результаты этого сравнения представлены на рис. 3.3. Опять же портфели создавались на основе значений отношения Р/Е в начале каждого года, а доходы измерялись в течение года.

Акции в классах с самым низким отношением Р/Е приносили каждый год на 10% больше, чем акции в классе с самым высоким отношением Р/Е между 1952 и 1971 гг., примерно на 9% больше ежегодно между 1971 и 1990 гг. и примерно на 12% больше каждый год между 1991 и 2001 гг. Иначе говоря, за последние годы не наблюдается заметного снижения доходов, даваемых акциями с низким отношением Р/Е.

Таким образом, подавляющие количество данных показывает, что акции с низким отношением Р/Е дают в течение длительных периодов более высокие доходы, чем акции с высоким отношением Р/Е, Аналогичные исследования, которые принимают во внимание различия в степени риска между разными акциями, подтверждают, что акции с низким отношением Р/Е продолжают давать более высокие доходы после введения поправок на степень риска. Поскольку портфели, проверенные в последнем разделе, были составлены только для акций, выпущенных в Соединенных Штатах, стоит также отметить, что избыточные доходы, которые дали акции с низким отношением Р/Е, отмечаются и на других международных рынках.

|