Рассмотрение фактов. Стратегия выбора акций с высоким отношением Р/Е

Являются ли быстрорастущие компании более хорошим или более плохим объектом для инвестирования, чем зрелые компании? На этот вопрос были даны разные ответы. Например, исследователи задавали вопрос: действительно ли вложение денег в акции с высоким отношением цены к доходу дает высокую прибыль? Другие приняли более тонкий подход, с помощью которого они проверяли допущение, действительно ли акции компаний с высоким темпом роста доходов при разумной их цене дают большую прибыль, чем остальной рынок.

Стратегия выбора акций с высоким отношением Р/Е

Самая легкая, хотя и самая рискованная, стратегия вложений в растущие акции состоит в том, чтобы покупать акции с самым высоким на рынке отношением Р/Е, предполагая, что это быстрорастущие компании, в которых рост даст в будущем избыточный доход.

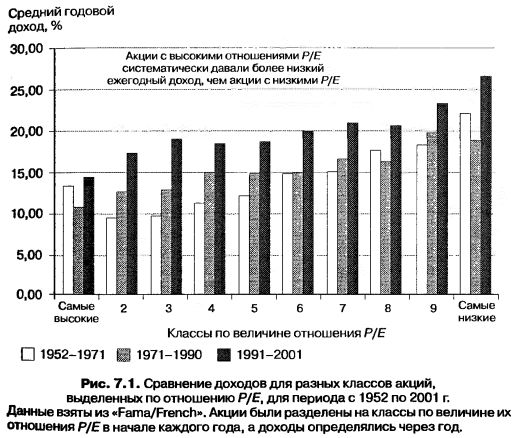

Общие данные. Общие данные о покупке акций с высоким отношением цены к доходу рисуют мрачную картину. Как отмечалось в главе 3, когда вы смотрите на список акций, стратегия покупки акций с низким отношением цены к доходу как будто намного перевешивает стратегию покупки акций с высоким отношением цены к доходу. Рисунок 7.1 представляет разницу ежегодных доходов от покупки акций с низким отношением Р/Е и акций с высоким отношением Р/Е для портфелей акций за период с 1952 по 2001 г. Обратите внимание на то, что эти акции были выбраны по величине их отношения Р/Е в начале каждого года, а доходы взяты по результатам последующего годового периода.

Эти данные вычислялись в двух вариантах. При равновесном вложении одинаковые суммы были вложены в каждую акцию каждого портфеля; и при взвешенном вложении, пропорционально рыночной стоимости фирм. При обоих подходах акции с высоким отношением цены к доходу уступали акциям с низким отношением Р/Е. Фактически именно эта систематическая слабость акций с высоким отношением Р/Е привела к пристрастию инвесторов к стратегии вложений в ценность (the value investing bias), которую вы часто можете видеть как в академических, так и в практических исследованиях.

Пример инвестирования в компании с высоким темпом роста. Но вы вправе спросить: что же привлекает инвесторов к этой стратегии при такой низкой ее эффективности? Ответ лежит в экономических циклах.

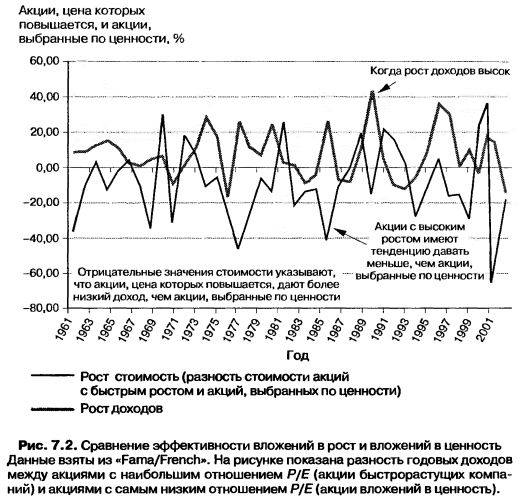

В прошлом были продолжительные периоды, во время которых акции с высоким отношением Р/Е, казалось, превосходили акции с низким отношением Р/Е. Например, инвестирование в быстрорастущие компании как будто приносит гораздо больше, когда рост доходов на рынке невысок и инвестирование в ценность имеет тенденцию давать гораздо больше, когда рост доходов высок. На рис. 7.2 вы можете увидеть разницу между портфелем с низким отношением Р/Е и портфелем с высоким отношением Р/Е, а также рост доходов в каждый период.

Эффективность акций с повышающейся ценой по сравнению с акциями, выбранными по ценности (ценовой относительности), измеряется разностью между доходом, полученным от портфеля акций из верхних по величине отношения Р/Е 10% растущих акций, и от портфеля акций из самых нижних 10% (акции, выбранные по ценности). Таким образом, положительное значение показывает, что акции с высоким Р/Е в этом году превосходили акции с низким Р/Е. Вложение в акции с быстрым ростом дает наибольшую отдачу в те годы, когда рост доходов мал. Это может быть обусловлено тем, что акции с повышающейся ценой в такие периоды более желательны, поскольку их труднее найти; если рост доходов мал для рынка, то будет меньше компаний с высоким ожидаемым ростом доходов. По той же причине когда все компании сообщают о высоком росте доходов, инвесторы словно не желают платить премию за рост.

Инвестирование в акции с быстрорастущим доходом дает, по-видимому, бОльшую отдачу, когда долгосрочные процентные ставки близки к краткосрочным процентным ставкам или ниже их (идущая вниз кривая изменения доходов), а инвестирование по ценности дает гораздо больше, когда долговременные процентные ставки выше краткосрочных процентных ставок (идущая вверх кривая изменения доходов). На рис. 7.3 представлено соотношение между наклоном кривой изменения дохода и эффективностью вложений в акции с быстрым ростом.

Однако самым интересным свидетельством в пользу инвестирования в быстрорастущие компании является процент инвестиционных управляющих, показатели работы которых превосходят величину изменения индексов. Среди них инвесторы в акции с быстрым ростом чаще, чем инвесторы в ценность, обыгрывают индексы.

В статье о взаимных фондах, вышедшей в 1995 г., Берт Мэлкиэл (Burt Malkiel) приводит дополнительные данные об этом явлении. Он отмечает, что между 1981 и 1995 гг. средний фонд вложений в ценностные акции превосходил по эффективности средний фонд быстрорастущих акций только на 16 базисных пунктов в год, тогда как соответствующий индекс ценностных акций превосходил индекс растущих акций на 47 пунктов в год. Разницу в 32 пункта он считает результатом более эффективной работы управляющих фондов растущих акций.

|