Для чего опционы нужны держателя и продавцам

Хеджеры

Опционы точно так же, как и фьючерсы, используются хеджерами в целях управления рисками как страховка, устраняющая или смягчающая влияние неблагоприятного движения цен. Достоинства опционов по сравнению с другими деривативами были ясно раскрыты выше. Держатель получает необходимую ему защиту от риска, сохраняя возможность извлечения выгоды при благоприятном движении цен на базовый инструмент. Преимущества опционов с точки зрения хеджера очевидны, не совсем понятно лишь, зачем, имея потенциальную возможность получения неограниченной прибыли, кто-то продает опционы для хеджирования?

На рынке присутствуют пять типов продавцов опционов.

Маркет-мейкеры

Эти участники рынка управляют риском по своим позициям путем продажи и покупки опционов, котируя двусторонние цены. Они обеспечивают ликвидность рынков и извлекают прибыль из небольшой разницы между ценами покупки и предложения опционных контрактов. Из-за рисков, связанных с продажей опционов, большинство маркет-мейкеров предпочитает торговать друг с другом, а не с производителями, потребителями или корпорациями, поскольку в случае покупки опциона им нужна уверенность в том, что продавец способен выполнить свои обязательства.

Производители

Длинная позиция по базовому инструменту является естественной для производителя. В случае продажи опциона «колл» он принимает на себя обязательство поставить базовый инструмент, находящийся в его собственности. Спрашивается, что это дает производителю? Если рыночная цена на базовый инструмент остается стабильной или падает, то держатель не исполняет опцион по его истечении, а производитель выигрывает на премии. Однако если цены растут и опцион исполняется при наступлении срока, производитель получает убыток, поскольку обязан продать базовый инструмент по цене, ниже текущей.

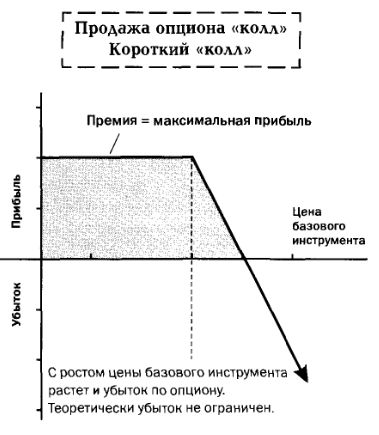

Сказанное можно проиллюстрировать с помощью диаграмм прибылей/убытков, которые обычно используются при выборе стратегии торговли опционами. Эти диаграммы будут рассмотрены более подробно далее. Здесь же приведена диаграмма прибылей/убытков для продавца опциона «колл» – короткий «колл».

Потребители

Короткая позиция по базовому инструменту является естественной для потребителя. В случае продажи опциона «пут» он принимает на себя обязательство купить базовый инструмент. Спрашивается: что это дает потребителю? Если рыночная цена на базовый инструмент остается стабильной или растет, то держатель не исполняет опцион, а потребитель выигрывает на премии. Если же рыночные цены падают, то держатель исполняет опцион при наступлении срока, а потребитель обязан купить базовый инструмент.

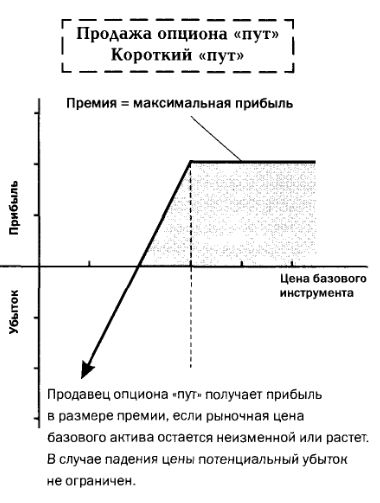

Эта ситуация выглядит на диаграмме прибылей/убытков следующим образом.

Спекулянты

Эти участники рынка, покупая и продавая опционы, принимают на себя риск, от которого хотят защититься хеджеры. Спекулянты пытаются на основе знания рынка предвидеть будущие цены инструментов и применять такие стратегии торговли опционами, которые обеспечивают получение прибыли. Совершенно ясно, что такая деятельность неизбежно связана с риском! Так что же заставляет трейдера использовать опцион вместо фьючерсного контракта? В приведенном ниже примере показана ситуация, в которой опцион выгоднее, чем фьючерсный контракт.

Пример

Трейдер, спекулирующий нефтью, просматривает новости рынка энергоносителей и находит сообщение о том, что нефтяники одной из нефтедобывающих стран объявили забастовку. Он предполагает, что цены NYMEX на сырую нефть будут расти, и покупает фьючерсный контракт на один лот с поставкой в ближнем месяце (один лот – 1000 баррелей, цена – 19 долларов за баррель). Ожидания трейдера оправдываются, на следующий день цена одного барреля сырой нефти на NYMEX вырастает до 22 долларов. Трейдер закрывает свою фьючерсную позицию с прибылью 1000 х $3,00 = $3000.

Однако предположим, что на следующий день после покупки фьючерсного контракта другой поставщик нефти объявляет о намерении значительно увеличить объем добычи, в результате чего цены падают до 16 долларов за баррель. В этом случае трейдер крупно проигрывает, он теряет 3000 долларов из-за обязательств по фьючерсному контракту.

У спекулянта всегда одна и та же цель – максимизировать прибыль и минимизировать убытки. Спрашивается: что для этого может предпринять трейдер?

Он может использовать опцион «колл» и приобрести право купить фьючерсный контракт по цене исполнения 19 долларов за баррель, уплатив премию в размере 0,5 доллара за баррель.

Если прогноз трейдера оказывается верным и цена вырастает до 22 долларов за баррель, то при исполнении опциона он покупает фьючерсный контракт по 19,00 долларов и сразу же продает его на рынке по 22 доллара за баррель. Теперь прибыль трейдера равна выигрышу по фьючерсному контракту минус уплаченная премия, т.е. 3000 – 500 = $2500. Это меньше, чем при использовании фьючерсного контракта, однако вполне приемлемо.

Если же цены упадут до 16 долларов за баррель, трейдер не станет исполнять опцион и выйдет из сделки. В этом случае его убыток составит всего 500 долларов.

Арбитражеры

Арбитражеры обеспечивают ликвидность опционных рынков, они получают прибыль в результате игры на разнице цен при одновременной покупке/продаже сходных опционов и/или базовых инструментов.

Короткая позиция – длинная позиция

При истечении срока опциона участники рынка могут открыть короткую или длинную позицию двумя путями. Один, например, может купить опцион «колл» и держать его до наступления срока. В этом случае у него как держателя есть право купить базовый инструмент, т.е. занять длинную позицию. Другой может продать опцион «пут», который исполняется его держателем. Здесь у держателя есть право продать базовый инструмент, продавец же обязан купить базовый инструмент, т.е. занять длинную позицию. Таким образом, в одном случае держатель опциона «колл», а в другом – продавец опциона «пут» занимают длинную позицию при истечении срока опциона. При этом оба рассчитывают на рост цены базового инструмента.

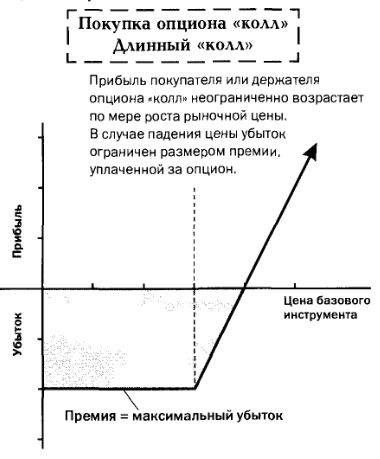

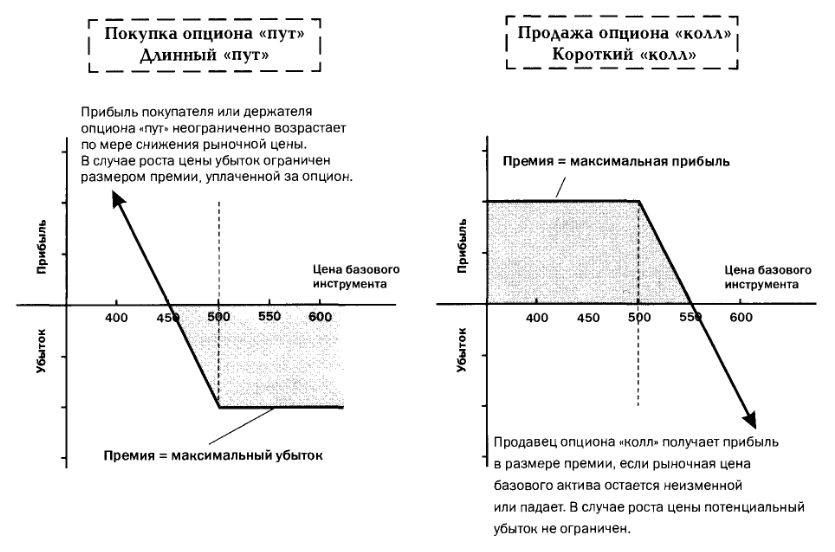

Ниже приведены диаграммы прибылей/убытков длинного опциона «колл» и короткого опциона «пут».

Обратная ситуация складывается для покупателя опциона «пут» и продавца опциона «колл», первый из которых имеет право, в второй обязан занять короткую позицию по базовому активу.

Из сказанного следует, что ответ на вопрос о том, какая позиция будет занята по истечении срока опциона, зависит от прав, которые участник рынка хочет получить, и обязательств, которые он готов на себя взять.

|