Поддержание позиции в нейтральном состоянии

Иногда при изменении нейтральности возникают убытки. Но даже если их нет, позиция приобретает рыночный риск, поскольку становится либо дельта-длинной, либо дельта-короткой. В конечном счете, данная стратегия может стать прибыльной, но важно понимать, что простое создание дельта-нейтральной позиции не означает, что можно просто выйти из нее и получить прибыль. Поскольку изменение цены базовой ценной бумаги влияет на нейтральность позиции, для поддержания ее в нейтральном состоянии необходимо корректировать ее дельту.

Простейший способ корректировать позицию с целью возвращения ей статуса дельта-нейтральности – это использование базовой ценной бумаги. В самом последнем примере после повышения подразумеваемой волатильности позиция стала дельта-короткой на 360 акций FBO. Очевидно, что дельту данной позиции можно легко нейтрализовать покупкой 360 (или, более вероятно, 400) акций FBO. Тогда позиция снова оказалась бы дельта-нейтральной. Конечно, она по-прежнему осталась бы чувствительной к будущим отклонениям дельты общей позиции, каждое из которых потребует новых корректировок.

Другой способ скорректировки FBO-спрэда для возвращения его к нейтральности – это покупка дополнительного числа опционов Январь-40-колл, по которым позиция уже длинная. После роста акции до 41 и «вздутия» подразумеваемой волатильности до 89% позиция была дельта-короткой на 360 акций FBO. Более того, дельта опционов Январь-40-колл составляла 0.60 (см. предыдущий пример).

Заметьте, что ESP одного опциона Январь-40-колл составляет 60 акций:

ESP = 1 х 100 х 0.60 = 60 акций

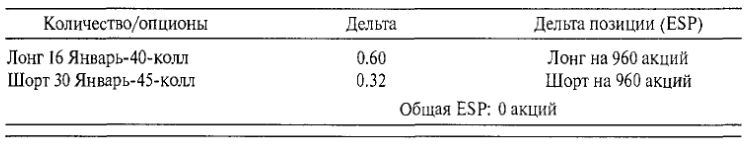

Итак, если бы вы купили еще шесть этих Январь-40-колл, это означало бы добавление к позиции 6 х 60, или 360 длинных дельт. Сделанное полностью и в точности нейтрализовало бы существующую дельта-короткую позицию. Таким образом, новая позиция имела бы следующий вид:

Итак, для корректировки можно либо покупать акцию, либо покушать дополнительное количество опционов колл, по которым вы уже в длинной позиции. Эти тактики наиболее распространенные, хотя вам также доступно выкупить какую-то часть имеющихся коротких опционов колл. Фактически для нейтрализации позиции можно покупать любые коллы в соответствующем количестве. Обычно некрупные трейдеры покупают один из опционов колл, уже имеющихся в позиции. Тем не менее маркет-мейкер или трейдер с крупной позицией может быть вынужден покупать то, на что имеется предложение. Таким образом, в результате его позиция может оказаться очень сложной. Однако оценить нейтральность более крупных, сложных позиций не составляет проблемы, поскольку одна и та же формула ESP применима к каждому опциону, входящему в позицию, независимо от того, сколько их всего, и результат просто суммируется.

Маркет-мейкеры стараются поддерживать свои позиции нейтральными, предпочитая делать деньги покупкой по цене бид и продажей по цене оффер. Если им приходится удерживать позицию, они готовы идти на это, если позиция не имеет никакого ценового риска. Маркет-мейкеры биржевых опционов обычно могут выходить из своих позиций достаточно быстро, особенно если используемые ими опционы ликвидные. Однако маркет-мейкеры внебиржевого рынка опционов (среди которых несколько крупнейших банков и брокерских домов) и маркет-мейкеры неликвидных опционов могут вынужденно нести свои позиции достаточно долго, до тех пор пока смогут их полностью хеджировать или пока эти опционы не истекут. Именно эти маркет-мейкеры поддерживают свои позиции нейтральными, корректируя их спустя некоторое время.

Предчувствие событий, аналогичных вызвавшим крах фондового рынка, повышает необходимость для маркет-мейкеров корректировки позиции. Вспомните пример из Главы 3, где практикам страхования портфеля для защиты своих позиций по акциям пришлось продавать фьючерсы в огромных количествах. Сейчас такая практика не используется. Тем не менее некоторые финансовые институты для защиты позиций практикуют покупку пулов в качестве страховки против крупного снижения рынка. Многие из этих опционов пут внебиржевые, то есть транзакции по ним осуществляются между покупателем и продавцом напрямую, а что касается дат истечения, цен исполнения и базовой «ценной бумаги», эти путы разрабатываются в индивидуальном порядке. В самом деле, базовую ценную бумагу можно представить как очень специфическую корзину акций, напоминающую акции в портфеле финансового института.

Понятно, что кто-то должен продавать финансовым институтам эти путы. Эти «кто-то» – маркет-мейкеры внебиржевого рынка – крупные фирмы, например, Salomon Brothers, Goldman Sachs, Morgan Stanley, Swiss-bank или Banker’s Trust. Когда финансовые институты покупают эти путы, они, как правило, переоцененные. Именно поэтому торговые дома готовы и действительно стремятся продавать их. Таким образом, единственное, что маркет-мейкеру необходимо сделать, – это хеджировать свой портфель соответствующим образом, и он получит прибыль за счет «переоцененной» части этих путов. Если он по путам в короткой позиции, это делает его дельта- длинным. Поскольку большая часть этих путов имеет в качестве базового актива корзины акций или индексы акций с широким основанием, маркет-мейкер дельта-длинный «по рынку». Он может легко хеджировать эту длинную позицию продажей фьючерсов на S&P.

Многие регулирующие организации беспокоит, если маркет-мейкеры будут серьезно настроены в сторону понижения рынка, как в 1987 году. В этом случае для хеджирования их коротких позиций по путам им, возможно, придется продавать большое количество фьючерсов. Поскольку эти путы создавались внебиржевыми транзакциями, никто реально не знает, каково их общее количество. Более того, никому не известно, какая их часть хеджированная в тот или иной момент времени. Таким образом, есть шанс, что произошедшее в 1987 году и усугубившее снижение рынка в день краха может произойти снова.

Эти внебиржевые маркет-мейкеры умные трейдеры. Они понимают варианты поведения портфеля, который слишком дельта-длинный или может стать слишком дельта-длинным при снижении рынка. Таким образом, они пытаются балансировать свои портфели всегда, когда это возможно, привлечением финансовых институтов или других трейдеров к продаже путов. Это, конечно, перераспределит потенциал обязательств в нижней части рынка с маркет-мейкеров на других трейдеров. Тем не менее, мне кажется, что большая часть финансовых институтов относится к чистым покупателям опционов пут ввиду их страховочной ценности. Таким образом, кто бы ни продавал эти путы – маркет-мейкеры или другие финансовые институты, – они имеют в потенциале обязательства в нижней части рынка. Возможно, рынок никогда не снизится так круто или на такую большую величину, что потребует от имеющих дельта-длинные позиции принятия радикальных мер. Но в этом нельзя быть уверенным.

|