Пропорциональный спрэд из опционов пут

Пропорциональный спрэд из опционов пут тоже жизнеспособная стратегия для торговли обратным наклоном волатильности. Вы покупаете путы с одним страйком и продаете путы с более низким страйком. Поскольку покупаемые путы имеют более низкую подразумеваемую волатильность, чем продаваемые (потому что имеет место обратный наклон волатильности), эта позиция тоже имеет хорошее статистическое преимущество. Многие трейдеры на ОЕХ используют эту стратегию в той шли иной форме ввиду привлекательности продажи дорогих опционов пут “вне денег”.

Если вы покупаете и продаете равное число опционов пут, у вас имеется медвежий спрэд с теоретическим преимуществом. Это великолепно, но, если рынок продолжит расти, что уже длится более пяти лет, на таких медвежьих спрэдах много денег не заработаете. Иногда управляющие капиталом пользуются выгодой от такого наклона волатильности для покупки медвежьих спрэдов, действующих в качестве страховки для их длинных позиций по акциям. Бесспорно, медвежий спрэд не обеспечит полную страховку – это всего лишь защита в направлении снижающегося рынка до нижнего страйка, но портфельные менеджеры считают, что это лучше, чем ничего, и не настолько обременительно, когда имеет место обратный наклон волатильности.

Дельта-нейтральной версией данного пут-спрэда является, конечно, пропорциональный спрэд из опционов пут – возможно, покупка одного пула “около денег” и продажа двух опционов пут “вне денег”. Иногда, когда наклон волатильности достаточно крут, такие пропорциональные спрэды из опционов пут могут быть созданы даже с кредитом. Это означает: ваша позиция будет прибыльной, если только рынок до истечения не упадет ниже нижней точки безубыточности данного пропорционального спрэда. В самом деле, скромное снижение рынка до цены исполнения выписанных опционов пут могло бы принести очень хорошие прибыли.

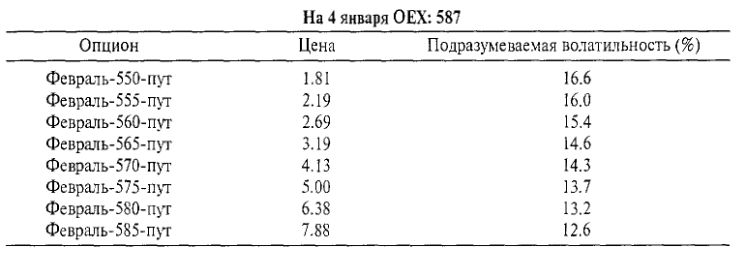

Со времен краха 1987 года приведенные далее цены опционов на ОЕХ отнюдь не необычные. Этот набор записан в конце очень волатильного дня для рынка акций, в течение которого утром Доу был в плюсе на 35 пунктов, а затем, во второй половине дня, упал на 90 пунктов, после чего к концу дня вырос на 35 пунктов, завершив весь день с понижением на 20 пунктов. После подобных дней (с большим падением) наклон волатильности обычно достаточно выразительный – и это всегда хорошее время для создания таких пут-спрэдов.

Вы можете видеть красивую однообразную модель повышения подразумеваемых волатильностей по мере снижения страйков. Это классический случай обратного наклона.

Очень интересно, что вы можете купить почти любой из этих опционов пут и продать два пута с ценой исполнения на 15 пунктов ниже, получая при этом кредит. Это делает пропорциональный спрэд из опционов пут очень привлекательным. Например, если бы вы купили один Фев- раль-585-пут по 7 7/8 и продали два Февраль-570-пута по 4 1/8, у вас бы возник кредит в 3/8 пункта. Этого может хватить лишь на покрытие комиссионных, но с теоретической точки зрения, данный спрэд очень привлекательный, поскольку покупаемый опцион имеет подразумеваемую волатильность 12.6%, в то время как продаваемые опционы торгуются с подразумеваемой волатильностью 14.2%. Это большое расхождение.

Точка безубыточности в нижней части этого ]-к-2-пропорционального спрэда составляет примерно 565, что на 22 пункта ниже текущей цены ОЕХ. Это очень хорошая подушка для нижней стороны рынка.

Стратегия пропорционального спрэда из опционов пут может выполняться во многом аналогично стратегии пропорционального спрэда из опционов колл. Она описана ранее на примере опционов на кукурузу. При повышении индекса спрэду из опционов пут обычно никакие действия не требуются. Однако в случае снижения индекса вы получите прибыль при прохождении базового инструмента ниже цены исполнения проданных опционов пут (исключением может стать быстрое снижение, и через минуту мы об этом скажем). В этот момент вы можете принять лучшее для вас решение – забрать часть прибылей или сузить ваши точки действий («мысленные» стопы) для защиты уже имеющихся у вас прибылей.

Стратегия пропорционального спрэда из опционов пут весьма прожорлива с точки зрения требований к маржевому обеспечению. Поэтому лучше ее использовать трейдерам с достаточным капиталом на своих счетах. Каждый непокрытый индексный пут требует обеспечения в размере 15% от стоимости индекса, плюс премия опциона пут, минус любая величина “вне денег” (если пут “вне денег”). Это может быть дорого, хотя обеспечением могут быть акции на вашем счете – это необязательно должны быть наличные. Таким образом, избыточную стоимость ваших акций и облигаций можно использовать идя финансирования данной стратегии.

Проблема стратегии пропорционального спрэда из опционов пут в том, что каждый помнит те дни, когда данная стратегия оказалась особенно неудачной – дни краха 1987 и 1989 годов, падения, вызванного частичным провалом выкупа UAL с помощью левереджа; затем был медвежий рынок 1990 года, вызванный событиями в Ираке. Несомненно, это были неприятные периоды времени, но вы могли бы хеджироваться для предотвращения ужасных последствий.

Во время краха, вызванного провалом выкупа UAL в 1989 году, я стоял в позиции пропорциональных спрэдов из опционов пут ОЕХ. Однако у меня была возможность хеджировать их с помощью фьючерсов даже во время погружения рынка. Всегда, когда рынок открытый и не совершает разрыв ниже вашей точки безубыточности в нижней стороне, можно защитить позицию.

При уровне ОЕХ-индекса выше 330 моя нижняя точка безубыточности была примерно на 316. Затем, во время спокойной второй половины пятницы, когда некоторым независимым трейдерам уже надоело смотреть на скучный рынок и они разошлись по домам, пришли новости, что сделка по UAL срывается. Сама UAL до этого торговалась по 249, но провалилась до 243 ввиду дисбаланса приказов.

Однако рынок акций знал о том, что именно приближается, и устремился «на юг» (вниз) – причем быстро! ОЕХ во второй половине того дня упал более чем на 20 пунктов, закрывшись чуть ниже 310 (Доу понизился на 190 пунктов). Премии опционов пут на ОЕХ вздулись, и торги несколько раз прекращались и возобновлялись вновь. Во время остановки торгов никто не может скорректировать свою позицию, а попытка торговать на возобновлении торгов после остановки напоминает мазохизм.

Тем не менее торговля S&P-фыочерсами была открыта, они стали доступными как удобный хедж. Когда рынок приблизился к нижней точке безубыточности моего спрэда (316), я продал достаточной число фьючерсов на S&P, чтобы устранить риск в нижней стороне – один фьючерс на каждые пять непокрытых опционов пут в моем пропорциональном спрэде. Это фактически превратило непокрытые путы в покрытые, даже несмотря на то, что S&P 500 и ОЕХ – не в точности одно и то же. Однако обычно результаты двух этих индексов похожи, и, когда вам нужен хедж на крайний случай, не будьте слишком щепетильны в отношении ошибки отслеживания.

Таким образом, можно использовать S&P-фьючерсы в качестве хеджа ОЕХ-позиций. Если ОЕХ торгуется открыто, в этом нет необходимости. Но если СВОЕ объявляет для ОЕХ состояние быстрого рынка (fast market conditions), я буду искать возможность хеджироваться с помощью фьючерсов. С точки зрения исполнения приказов, они более гибкие на быстрых рынках, нежели опционы, и вы всегда хорошо знаете, на каком уровне торгуются фьючерсы и когда они на самом деле торгуются с ограничениями. Как только вы продали фьючерс в качестве хеджа, в случае смены направления рынка и его отката вверх к прежним уровням, вы подвержены риску роста рынка выше цены исполнения ваших коротких опционов пут. Конечно, эта проблема характерна для любой корректировки коротких опционов в любой стратегии – вы легко можете попасть под двойные убытки. Когда это случается, простых средств уже нет. Вам просто необходимо сократить свой риск выполнением закрывающих сделок, чтобы устранить позицию короткий пут/короткий фьючерс.

|