Выписывание непокрытого опциона колл

Надписание непокрытых опционов колл (naked call writing) считается крайне рискованной стратегией. Многие брокерские фирмы требуют от своих клиентов продемонстрировать определенный опыт и/или образованность, прежде чем «грузиться на борт» данной стратегии. В действительности, данная страте пи ненамного рискованнее, чем выписывание непокрытых опционов пут, следовательно (ввиду эквивалентности последней стратегии), не рискованнее покрытых надписаний (опционов колл). Обе эти стратегии могут привести к крупным убыткам, если на рынке базовых инструментов произойдет неблагоприятное движение. Тот факт, что акция может вырасти более чем на 100 процентов, равно как и упасть на 100 процентов, делает наибольший возможный риск непокрытых опционов колл более высоким, чем риск непокрытых путов. Этот риск может быть очень большим в обоих случаях. Далее следует пример выписывания непокрытого опциона колл.

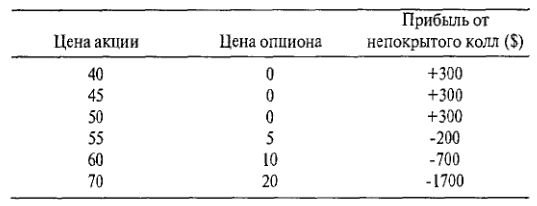

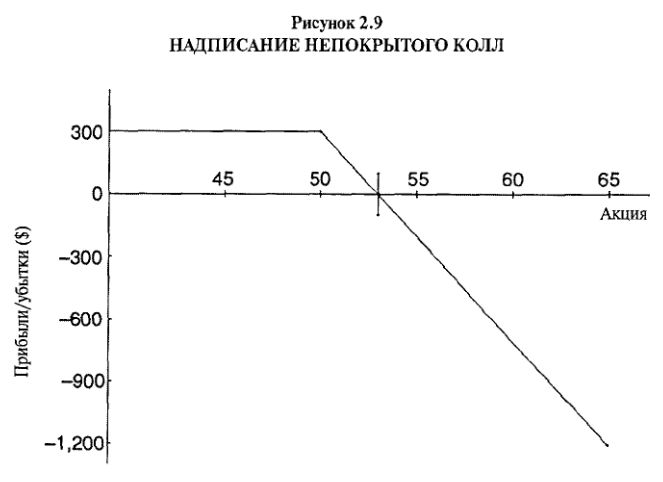

Пример. Допустим, XYZ продается по 51, а Июль-50-колл продается по 3. Если вы продаете Июль-50-колл без покрытия, потенциал вашей прибыли на момент истечения следующий:

Рисунок 2.9 показывает профиль прибылей и убытков, связанных с надписанием непокрытого колл: ограниченный потенциал прибыли в нижнем направлении и высокий риск в случае сильного роста базовой акции. Большинство надписантов непокрытых колл заинтригованы неуклонным воздействием временного снижения стоимости ценных бумаг в портфеле инвестора и хотят быть на той стороне сделки, которая выигрывает от этого снижения. Обычно это основной побуждающий мотив для использования данной стратегии. Однако ее нельзя использовать для извлечения прибыли, если вы ожидаете снижение цены базового рынка. Длинные путы или синтетические путы, а также медвежьи спрэды более подходящие стратегии для такого медвежьего сценария.

Надписанты непокрытых опционов колл обычно продают опционы “вне денег”. По мнению надписанта, они слишком дорогие, – он часто чувствует, что у акции нет достаточно времени, чтобы до истечения «вскарабкаться» до цены исполнения выписанного опциона колл, или же чувствует, что колл просто продается по слишком высокой цене. Оба эти подхода разумные, но даже разумные люди могут терять деньги.

Каждый опцион, бесполезный на момент истечения, имел некоторую стоимость некоторое время в течение своей жизни. Тем не менее, если опцион “вне денег” (возможно, на относительно большую величину), его стоимость начнет исчезать до тех пор, пока в один из дней данный опцион станет иметь наименьшую из возможных цен покупателя (бид): одну шестнадцатую пункта для опционов на акции и подобные им малые величины для опционов на фьючерсы. Эта цена покупателя иногда задерживается на некоторое время, поскольку трейдеры, короткие по опциону – либо непокрытые надписанты, либо покрытые надписанты, – часто пытаются покрыть свои позиции и приступить к следующей сделке. Эти надписанты опционов иногда из подобных соображений выставляют цену покупателя на опцион, который, по всем статистическим вычислениям, обречен быть бесполезным. Тем не менее они заинтересованы в закрытии своих позиций.

В первой половине 1980-х годов маркет-мейкеры и фирмы-профессионалы были склонны «продавать тини’з». То есть они искали такие ситуации, где бид составлял одну шестнадцатую за опцион, который не имел статистической стоимости, и продавали такие опционы. Такая продажа обычно имела место достаточно близко к дате истечения – примерно не более чем за неделю. Поэтому была очень большая вероятность, что эти профессионалы получат по $6.25 с каждой продажи. Кроме того, требования к обеспечению были весьма низкими: не более $250 для публики и гораздо меньше для маркет-мейкеров. Таким образом, годовая ставка доходности данной стратегии была выше 100% (и гораздо выше для трейдеров на полу).

Единственная проблема – иногда происходил случайный скачок вверх или вниз, превращающий один из «бесполезных» опционов в нечто стоящее. Однако это случалось редко, и данная стратегия долгое время была высокоприбыльной. Как и при любой прибыльной стратегии, молва расходится, и все больше и больше людей начинают ее использовать. Также было и с «продажей тини’з» опционов колл на Атах Corp., металлической компании. Эта акция торговалась ниже 30 всего за несколько дней до истечения опционов. Более того, акция находилась в суровом нисходящем тренде, а цены исполнения торгуемых опциона находились на всем протяжении вверх до 50 и выше. Казалось, данные опционы колл по всем этим страйкам должны истечь бесполезными. Поскольку акция в то или иное время торговалась вблизи каждого из этих вышестоящих страйков, по каждому из них имелся приличный открытый интерес. Следовательно, когда каждый из них становился, в конце концов, «бид в одну шестнадцатую», то включалась продажа «тини’з». Потом случилось немыслимое: прямо перед истечением было сделано предложение о покупке компании по $80 за акцию. Мелкие фирмы сразу покинули инвестиционный бизнес, и даже крупные потеряли больше, чем все, что они заработали на этих сделках.

Возникшая в результате этого паника достаточно сильно добила «продажу тини’з» в качестве широко практикуемой стратегии. Тем не менее данная практика в подобной форме продолжается и сегодня с теми же результатами при несчастных случаях. Теперь надписанты опционов стали более склонны покрывать свои короткие опционы по дробным ценам, таким как 1/4 или около того, поскольку' слишком многочисленными бывали случаи, когда продавались опционы за 2 или 3 доллара, чтобы увидеть, как он падает до дробной цены, а после этого вновь возвращается к жизни, когда акция меняет направление. Такова реальность посткрахового рынка, волатильность которого до сих пор в памяти каждого надписанта опционов. Когда такие надписанты покрывают свои позиции, всегда находятся желающие применить стратегию, подобную «продаже тини’з», только теперь они могут уже получить за такую продажу четверть пункта. Данная стратегия, даже применяемая всего за неделю до истечения, достаточно часто приводит к бедствиям для непокрытого надписания. Таким образом, надписантам непокрытых опционов не следует пытаться продавать такие крайне низкоценные опционы непосредственно перед истечением. В конечном счете, крупные убытки могут и, по всей вероятности, сотрут все прибыли, полученные от «тини’з».

Многие фьючерсные трейдеры также продают очень низкоценные опционы с небольшим временем до их истечения. По крайней мере, с фьючерсами невозможны поглощения компаний, но это все же не предохраняет владельца опциона от исполнения в случае каких- либо изменений фундаментального характера.

Весной 1995 года крупный клиент стоял в длинной позиции по значительному числу опционов колл на серебро. Цена исполнения этих опционов была 550, но серебро плавно снижалось в течение жизни контракта. В день их истечения расчетная цена составила 535. Хотя данный клиент не являлся спекулянтом, он был очень заинтересован в реальном владении серебряными фьючерсами (в конечном счете, возможно, самим металлом). Он владел очень большим количеством опционов колл и смог проанализировать ситуацию на рынке этих фьючерсов, если он позволит своим коллам истечь (без исполнения), а вместо этого купит такое же число фьючерсов на серебро. Он понял, что его покупательское давление, скорее всего, поднимет цену серебряных фьючерсов выше уровня 550, а средняя цена покупки всех фьючерсов, которые ему нужны, к моменту, когда это будет сделано, фактически может оказаться выше 550. Поэтому он исполнил свои коллы! Трейдеры, короткие по 550-колл, в тот вечер истечения ушли домой, очевидно, ожидая сообщений о некоторых реализованных прибылях. Но вместо этого оказались в кошмарной ситуации, когда на следующее утро серебро открылось с гэпом (ценовым разрывом) по 560, а на следующий день торговалось еще выше. Это открытие с гэпом не только вызвало паническое покрытие коротких позиций обычными фьючерсными трейдерами, но и все надписанты коротких опционов, после получения уведомления об исполнении, оказались короткими по фьючерсам и еще более усугубили панику. Это подтверждает, что даже продавцы фьючерсных опционов должны быть крайне осторожны относительно выполнения стратегии продажи очень низкоценных опционов непосредственно перед истечением.

|