3.3.2. Уступка прав и погашение сертификатов

В отличие от депозитного договора (договора о сберегательном вкладе), сертификат может переходить от одного лица к другому с переуступкой соответствующих прав, что и придает ему свойства ценной бумаги. Уступка прав по предъявительскому сертификату осуществляется путем простой передачи сертификата бенефициаром другому лицу.

Уступка прав по именному сертификату осуществляется с обязательным соблюдением определенных процедур. Уступка прав требований по именному сертификату называется цессией и оформляется на оборотной стороне такого сертификата двусторонним соглашением лица, уступающею свои права, и лица, приобретающего эти права. Владелец сертификата, который передает свои права, называется цедентом, а лицо, получающее эти права и становящееся новым владельцем сертификата, — цессионарием. Соглашение об уступке прав по депозитному сертификату подписывается двумя лицами с каждой стороны и скрепляется печатью цедента и цессионария.

Уступка прав требований по сберегательному сертификату осуществляется аналогичным образом и подписывается физическими лицами лично. Переход прав регистрируется в банке в присутствии двух сторон лично или на основании нотариально заверенных подписей.

По истечении срока действия сертификата и предъявлении его к оплате банк изымает сертификат и перечисляет средства владельцу депозитного сертификата или выдает наличными. Сертификаты могут продаваться по номиналу с указанием процента, начисляемого на депозит (вклад), но могут выпускаться и сертификаты, продаваемые с дисконтом, то есть по цене ниже номинала. В этом случае погашение сертификата осуществляется банком по номиналу. Расчет доходности операций с сертификатами, продаваемыми с дисконтом, осуществляется исходя из величины дисконта и срока обращения сертификата.

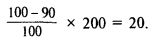

Пример. Предприятие приобрело за 90% от номинала депозитный сертификат со сроком погашения через 6 месяцев номинальной стоимостью 200 тыс. руб. Дисконт по этому сертификату составляет 10%, а в расчете на год — 20%.

Если предприятие будет держать сертификат до конца срока, то после погашения получит доход в сумме

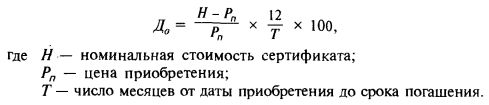

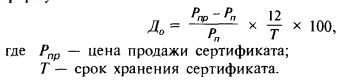

Годовая доходность (Д0) этой операции рассчитывается по формуле:

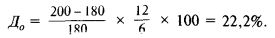

В нашем примере годовая доходность составляет:

Однако инвестор может не ждать окончания срока обращения сертификата, а продать его досрочно. Цена продажи в этом случае определяется исходя из ставки дисконта, существующей в момент продажи до окончания срока обращения сертификата.

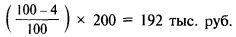

Если владелец сертификата решил через 3 месяца продать сертификат и на момент продажи ставка дисконта по 3-месячным сертификатам составляет 4% (в расчете на год — 16%), то цена продажи сертификата составляет:

В этом случае инвестор получает доход в виде разницы между ценой продажи и ценой покупки:

192 – 180 = 12 тыс. руб.

Доходность этой операции в расчете на год определяется по формуле:

В нашем примере годовая доходность от досрочной продажи сертификата составит:

Таким образом, снижение дисконтной ставки в последующий период способствует росту доходности сертификата, приобретенного ранее с большим дисконтом. Если через 3 месяца дисконтная ставка возрастет, то владелец сертификата не сумеет его продать по цене, рассчитанной исходя из дисконтной ставки в момент приобретения. В этом случае он будет вынужден продать сертификат по более низкой цене или ждать срока окончания обращения сертификата.

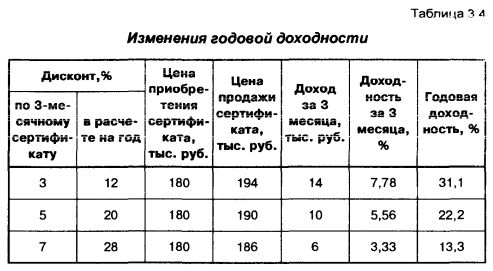

В таблице 3.4 представлены данные, характеризующие изменения годовой доходности при продаже 6-месячного сертификата, приобретенного за 140 тыс. руб. при номинале 200 тыс. руб., через 3 месяца после его покупки. Рассматриваются варианты, когда дисконтная ставка по 3-месячным сертификатам составляет 3%, 5% и 7%.

Анализ данных, представленных в таблице, показывает, что если бы через 3 месяца, когда владелец решил продать сертификат, дисконтная ставка оставалась бы на прежнем уровне (5% на 3 месяца, или 20% в расчете на год), то годовая доходность также сохраняется неизменной (22,2%). Если дисконтная ставка по 3-месячному сертификату снижается на 2 пункта, то 6-месячный сертификат можно продать за 194 тыс. руб., а годовая доходность, рассчитанная по простому проценту, составит 31,1%. Если дисконтная ставка повышается до 7% за 3 месяца, то сертификат будет стоить только 186 тыс. руб. Годовая доходность от продажи этого сертификата составит всего 13,3%.

Вопросы для самопроверки

1. Каковы фундаментальные свойства облигаций?

2. Представьте в табличной форме классификацию облигаций.

3. Перечислите защитительные статьи необеспеченных облигаций.

4. Каковы свойства купонных и дисконтных облигаций?

5. Как определяется стоимость облигации и какие факторы на нее влияют?

6. С какой целью фирма осуществляет досрочный выкуп облигаций?

7. Как определяется цена конверсии облигаций и их конвертационная стоимость?

8. Каковы особенности формирования цены конвертируемой облигации с правом выкупа?

9. Каковы последствия конвертации облигаций для фирмы и для инвесторов?

10. Какими методами осуществляется стимулирование конвертации облигаций в акции?

11. Как осуществляется рейтинг облигаций и какова зависимость между рейтингом и доходностью?

12. Опишите модель функционирования простого и переводного векселя.

13. Чем отличается индоссамент от цессии?

14. Как определяется доходность от операций банка по досрочному учету векселей?

15. Какова зависимость между кредитной ставкой банка и ставкой по учету векселей?

16. Кто может быть эмитентом и владельцем депозитных и сберегательных сертификатов?

Литература

1. Рынок ценных бумаг/Под ред. В.А.Галанова, А.И.Басова. — М.: Финансы и статистика, 1996, гл. 3, 5.

2. Миркин Я. М. Ценные бумаги и фондовый рынок. — М.: Перспектива, 1995, гл. 6, 8, 9.

3. Фельдман А. А. Вексельное обращение. — М., ИНФРА-М, 1995.

4. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. - М.: ИНФРА-М, 1997, гл. 14.

5. Бригхем Ю., Гапенски Л. Финансовый менеджмент. Полный курс: Пер. с англ./Под ред. В. В. Ковалева. С-Пб.: Экономическая Школа, 1997, т. 2, гл. 15, 16.

6. Алехин Б. И. Рынок ценных бумаг. Введение в фондовые операции. — М.: Финансы и статистика, 1991, гл. 3, 4.

|