4.2.2. Переоценка варрантов

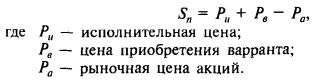

При принятии инвестиционных решений о целесообразности покупки варрантов необходимо учитывать их переоценку. Под переоценкой варрантов понимается разница между стоимостью акций, приобретенных по исполнительной цене с учетом затрат на покупку варрантов, и рыночной ценой акций. Величина переоценки (Л\) определяется следующим образом:

Например, на представленном графике (рис. 4.1) в начальный момент времени цена акций составляла 20 руб., исполнительная цена равна 30 руб. и цена самого варранта — 5 руб. В этом случае переоценка варранта составляет: (30 + 5 — 20) = 15 руб. В момент времени f3> когда рыночная цена акций достигла 50 руб., переоценка варранта равна (30 + 20 - 50), т. е. нулю.

Определение величины переоценки позволяет инвестору провести анализ по следующим направлениям:

— сопоставление динамики изменения переоценки с темпом роста курсовой стоимости акций. Инвестор должен оценить, достаточен ли период времени для того, чтобы курсовая стоимость акций возросла и свела величину переоценки хотя бы к нулю. Если цена акций стабилизировалась или растет медленными темпами, то варрант может быть переоценен и к окончанию срока действия его цена и исполнительная цена приобретения акций могут оказаться выше рыночной цены акций. В этом случае не имеет смысла приобретать варрант, так как его цена является завышенной;

— сравнение относительной переоценки с величиной, характеризующей отношение цены акции к размеру дивиденда (P/d). Относительная переоценка определяется как отношение величины переоценки (Sn) к курсовой стоимости акций (Ра). В нашем примере относительная переоценка (S„0) в начальный момент времени составляет: (15 : 20) = 75%. Сравнивая относительную переоценку с величиной P/d по различным компаниям, следует отдавать предпочтение покупке варрантов у тех фирм, где отношение P/d выше. Низкое соотношение свидетельствует о выплате на вложенный капитал высоких дивидендов. Этот факт необходимо учитывать, так как владелец варранта за период его обладания не получает никаких дивидендов.

Варрант по сравнению с акцией обладает большим спекулятивным потенциалом, что привлекает к нему внимание участников фондового рынка. Как мы выяснили ранее, цена варранта меняется одновременно с изменением цены акций. При этом величина прироста цены варранта обычно равна сумме изменения цены акций. Вследствие этого доходность операций с варрантами значительно выше, чем по акциям.

Пример. Цена варранта равна 5 руб., исполнительная цена — 20 руб., рыночная цена акций — 25 руб. Через год рыночная цена акции возросла до 35 руб., т.е. увеличилась на 10 руб. В этом случае цена варранта повысится по крайней мере до его скрытой цены, т. е. 35 — 20 = 15 руб. Прирост цены варранта за данный период составил: 15 — 5 = 10 руб. Таким образом, цена акции возросла на 10 руб. и цена варранта тоже увеличилась на 10 руб. Определим доходность по этим ценным бумагам как отношение прироста цен к начальной стоимости этих бумаг. Доходность по акциям составила 100/25 x 100 = 40%, а доходность по варранту — 100/50 x 100 = 200%.

Операции с варрантами являются высокодоходными, но одновременно и рискованными. При обратной ситуации, когда происходит падение курсовой стоимости акций, цена варранта соответственно снижается. При одинаковом абсолютном снижении цен процентный убыток по варранту будет значительно больше, чем по акциям. Если в рассмотренном выше примере инвестор приобрел варрант за 5 руб. при рыночной цене акций 25 руб. и исполнительной цене, равной 20 руб., а через год цена акций упала до уровня исполнительной цены и в дальнейшем не ожидается роста курсовой стоимости акций, то цена варранта будет равна 0. В данной ситуации потери инвестора составили 5 руб. Если он покупал акцию за 25 руб., а затем продаст ее за 20 руб., то он потеряет 20% своего капитала. Владелец же варранта потеряет весь свой капитал.

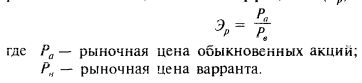

Высокая доходность (значительная убыточность) операций с варрантами — это главное свойство варранта, которое получило название «эффект рычага». Для характеристики эффекта рычага рассчитывают специальный коэффициент (Эр) по формуле:

Операции с варрантами совершаются с целью:

— извлечения высокого дохода за счет эффекта рычага;

— снижения риска при формировании контрольного пакета акций;

— получения дополнительного дохода за счет разницы в ценах акции и варранта и использования этих средств на финансовом рынке до момента приобретения дополнительных акций.

|