2.2. ПРИВИЛЕГИРОВАННЫЕ АКЦИИ. 2.2.1. Основные свойства привилегированных акций

Выпуская привилегированные акции, компания преследует цель привлечения дополнительного капитала, который в учете отражается как собственный капитал. Привилегированные акции в соответствии с российским законодательством наряду с обыкновенными акциями образуют уставный капитал акционерного общества (АО). Особенностью привилегированных акций является то, что эти ценные бумаги одновременно имеют черты, присущие и облигациям, и акциям.

Владелец привилегированных акций, так же как и держатель облигаций, имеет право на приоритетное получение дохода по сравнению с лицами, обладающими обыкновенными акциями. Порядок выплаты дивидендов по привилегированным акциям определяется уставом фирмы и предусматривает определенные гарантии в получении дохода, что делает привилегированную акцию похожей на облигацию. Кроме того, владельцы привилегированных акций, как правило, не имеют голоса на собрании акционеров. И в этом тоже проявляется сходство данного типа акций с облигациями.

Несмотря на некоторое сходство с облигациями, привилегированные акции имеют принципиальные отличия от них. Владелец привилегированной акции — это совладелец предприятия, в то время как собственник облигации — это кредитор. Обязательство АО выплачивать дивиденд не является безусловным, и в случае неплатежеспособности АО владельцы привилегированных акций не могут взыскать свой дивиденд через суд. Владельцы же облигаций, не получив процентных платежей, могут обратиться в суд и ходатайствовать о возбуждении дела о несостоятельности (банкротстве) предприятия..

В то же время привилегированная акция — это долевая ценная бумага, которая имеет черты, присущие обыкновенной акции. В частности, владельцы привилегированных акций, как и обычные акционеры, имеют свою долю в уставном капитале, обладают правом участвовать в общем собрании акционеров, а при ликвидации фирмы получают долю имущества пропорционально имеющимся у них акциям и др.

Обычно при рассмотрении свойств привилегированных акций отмечают, что по ним выплачивается фиксированный ДИВИденд. Действительно, на первых этапах зарождения фондового рынка привилегированные акции выпускались с фиксированным дивидендом. И в настоящее время законодательства большинства стран требуют, чтобы в уставе был определен размер дивиденда по привилегированным акциям. Размер дивиденда может быть установлен в твердой сумме на одну акцию (фиксированный дивиденд), в процентах к номинальной стоимости акции, или же дана иная методика расчета суммы дивиденда.

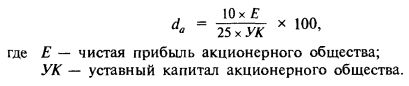

В российской практике широко применяется выпуск привилегированных акций, размер дивиденда по которым не фиксирован. В частности, при приватизации государственных и муниципальных предприятий во вновь создаваемых акционерных обществах выпускались акции типа А. Размер дивиденда da (в процентах к номинальной стоимости акций) по этим акциям определяется по следующей формуле:

Таким образом, дивиденд может быть плавающим, корректируемым, расчетным и т.д. Следует отметить также, что выплата дивидендов по привилегированным акциям не является строгим обязательством предприятия и зависит от условий выпуска акций, финансового состояния эмитента, решения совета директоров. Однако владельцы привилегированных акций имеют большие гарантии в получении дивиденда, чем обладатели обыкновенных акций. Для того чтобы обезопасить владельцев привилегированных акций, в большинстве стран предусматриваются отдельные защитительные статьи, гарантирующие приоритет владельцев этих акций в получении дивидендных выплат. Так, по российскому законодательству компания не вправе решать вопрос о выплате дивидендов по обыкновенным акциям, если не принято решение о выплате в полном объеме дивидендов по всем типам привилегированных акций, в размере, определенном уставом акционерного общества. В ряде случаев в уставе компании предусматриваются отдельные пункты, защищающие интересы владельцев привилегированных акций. Например, может быть установлено, что дивиденды по привилегированным акциям выплачиваются в течение 30 дней после проведения годового собрания акционеров и только после этого выплачиваются дивиденды по обыкновенным акциям.

Акционерное общество имеет право выпускать несколько типов привилегированных акций, которые могут различаться номинальной стоимостью, доходностью, сроками выплаты дивидендов и др. Если эмитируются различные типы привилегированных акций, то в учредительных документах должна быть установлена очередность выплаты дивидендов по каждому виду акций и оговорены права их владельцев. Законодательства ряда стран (например, Франции, Германии, России) допускают выпуск привилегированных акций с правом голоса и без права голоса. Например, во Франции выпускаются привилегированные акции с правом голоса, а если инвестор приобрел именную акцию и продержал ее более чем два года, то он получает двойное право голоса при 100-процентной оплате акций. Достаточно часто к выпуску привилегированных акций с правом голоса прибегают учредители компании, что обеспечивает им одновременно и голоса на собрании акционеров, и привилегии при получении дивидендов.

Однако данный тип привилегированных акций — это всего лишь исключение из правил. Общей же закономерностью является то, что при условии регулярных выплат дивидендов владельцы привилегированных акций не участвуют в голосовании на собрании акционеров, за исключением тех случаев, когда принимаются особо важные решения, затрагивающие их интересы. Исходя из этого, обычно отмечают, что привилегированные акции — это акции неголосующие. Данное утверждение справедливо до определенного предела. Например, российское законодательство устанавливает, что при решении особо важных вопросов владельцы привилегированных акций участвуют в собрании акционеров с правом голоса. Это вопросы о реорганизации и ликвидации АО, а также вопросы, связанные с внесением изменений и дополнений в устав АО, ограничивающих права владельцев привилегированных акций, в частности изменение сроков выплаты дивидендов, их величины, размера выплачиваемой ликвидационной стоимости, выпуск других привилегированных акций, дающих их владельцам большие права. По всем другим вопросам владельцы привилегированных акций при условии регулярных выплат дивидендов не голосуют.

Существенным фактором, побуждающим компанию в ряде случаев отдавать предпочтение эмиссии привилегированных акций, а не облигаций, является стремление поддержать на приемлемом уровне соотношение между заемным и собственным капиталом, не увеличивая при этом число акционеров, обладающих правом голоса по всем вопросам повестки дня на собрании акционеров.

Приобретая привилегированные акции, инвестор отказывается от права голоса в расчете на получение стабильных дивидендов. Однако, как указывалось ранее, компания не обязана всегда выплачивать дивиденды по данным акциям. Если совет директоров примет решение не выплачивать дивиденды ни по привилегированным, ни по обыкновенным акциям, то владельцы привилегированных акций попадают в наихудшие условия. При отсутствии права голоса эти акционеры не могут воздействовать на органы управления АО, избирать совет директоров, определять стратегию фирмы. Поэтому обычно предусматривают, что держатели привилегированных акций не голосуют, пока им выплачивают дивиденды. Если АО не выполняет своих обязательств по выплате дивидендов, то собственники привилегированных акций получают право голоса по всем вопросам, начиная с собрания, следующего за годовым общим собранием, на котором было принято решение о невыплате или неполной выплате дивидендов. Исключение составляют кумулятивные привилегированные акции, по которым невыплаченные дивиденды накапливаются и выплачиваются в последующие годы. В период накопления дивидендов обладатели этих акций не голосуют на собрании акционеров. Только после истечения срока накопления, если дивиденды не выплачены или выплачены не в полном объеме, владельцы кумулятивных акций получают право голоса.

В большинстве государств оговаривается предельный процент привилегированных акций в общем объеме эмиссии долевых ценных бумаг. Так, по российскому законодательству запрещено выпускать привилегированные акции на сумму, по номинальной стоимости превышающую 25% уставного капитала.

|