Теоретические основы: отношение цены к балансовой стоимости и фундаменталии

В главе 3 мы рассмотрели переменные, которые влияют на отношение цены к доходам, вернувшись к простой модели оценки и определив составные части этого отношения. Для отношения цены к балансовой стоимости воспользуемся тем же методом. Вы снова начнете с определения отношения цены к балансовой стоимости (и всех его вариантов) и затем оцените те переменные, которые заставляют некоторые компании иметь высокое отношение цены к балансовой стоимости, а другие компании – иметь низкое значение этого показателя.

Определение отношения цены к балансовой стоимости

Отношение цены к балансовой стоимости – это частное от деления рыночной цены одной акции на балансовую стоимость активов в расчете на одну акцию в конкретный момент времени:

Отношение цены к балансовой стоимости обычно оценивается для текущей цены на одну акцию в числителе и балансовой стоимости на акцию в знаменателе. Балансовая стоимость на акцию представляет собой балансовую стоимость активов, деленную на число акций, выпущенных в обращение. Имеется гораздо меньше вариантов отношения цены к балансовой стоимости, чем для отношения цены к прибыли. Верно, что вы можете по-прежнему вычислять балансовую стоимость активов на одну акцию на основе реального числа акций, выпущенных в обращение (первичная балансовая стоимость на акцию) или с учетом опционов (разбавленная балансовая стоимость на акцию). Тем не менее здесь нет вариантов для текущей, замыкающей и форвардной стоимости, как это было для отношения цены к доходу. Общепринято использовать в качестве уточненения данные о балансовой стоимости активов, приходящихся на акцию, по мере их обновления. Если фирмы ежегодно сообщают о своих доходах, то расчет будет основан на последнем годовом отчете. Если фирмы сообщают о доходах ежеквартально, вы можете использовать данные из самого последнего квартального балансового отчета.

Как бухгалтеры измеряют балансовую стоимость

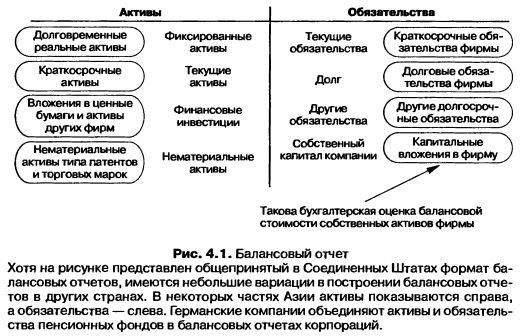

Чтобы определить балансовую стоимость, вы должны начать с балансового отчета (баланса), показанного на рис. 4.1, который дает сводку активов фирмы, стоимость и структуру финансовых поступлений, долгов и капитала, используемых для финансирования этих активов в данное время.

Что такое активы? Актив – это любой ресурс, который имеет возможность либо создавать будущие входящие поступления (притоки) наличных денег, либо уменьшать их. Хотя это общее определение достаточно широко, чтобы охватить почти любые виды активов, бухгалтеры добавляют пояснение, что для того, чтобы какой-нибудь ресурс мог считаться активом, фирма должна была приобрести его в результате какой-либо предыдущей трансакции (сделки, соглашения) и быть в состоянии количественно охарактеризовать с разумной точностью будущую пользу от него. Бухгалтерская точка зрения на стоимость актива в большой степени основывается на исторической, т. е. первоначальной стоимости, или стоимости приобретения компании, которые представляют собой первоначальные затраты на приобретение актива, с учетом стоимости последующих улучшений, сделанных для актива после его покупки, и с поправкой на потерю части стоимости актива за счет его старения. Эта историческая стоимость называется балансовой стоимостью актива. Это особенно верно для фиксированных активов, таких как земля, здания и оборудование. Хотя бухгалтеры более склонны к переоценке текущих активов, таких как оборудование и счета к получению (дебиторская задолженность), а также некоторые высоколиквидные ценные бумаги, по текущим рыночным ценам (процесс, называемый привязкой к рынку), балансовая стоимость всех активов в балансовом отчете часто имеет мало общего с их рыночной ценой.

Поскольку активы оцениваются согласно их исторической стоимости, обязательства фирмы страдают от все того же отсутствия корректировки. Так, долг, показанный в балансовом отчете фирмы, представляет собой первоначальную сумму, полученную взаймы от банков или нынешних владельцев облигаций, а не скорректированную рыночную стоимость. А как насчет рыночной стоимости собственного капитала фирмы? Стоимость капитала фирмы, показанная в балансе, отражает первоначальные доходы, полученные фирмой, когда она выпустила акции, увеличенные любыми доходами, полученными с тех пор (или уменьшенными в результате любых потерь или убытков) и уменьшенными в результате выплаты любых дивидендов за прошедшее время. Хотя эти три пункта входят в то, что вы можете назвать балансовой стоимостью капитала фирмы, еще несколько факторов также влияют на эту оценку.

• Когда компании на короткое время выкупают свои акции с намерением повторного выпуска или использовать их для покрытия опционов, им разрешается показывать повторно купленный пакет акций как казначейские ценные бумаги, что снижает балансовую стоимость капитала. Фирмам не разрешается держать казначейские ценные бумаги в своих учетных книгах продолжительное время, и в случае обратных покупок они должны снижать балансовую стоимость своего капитала на величину стоимости перекупленных акций. Так как эти обратные покупки происходят по текущей рыночной цене, они могут быть причиной значительного снижения балансовой стоимости капитала.

• Фирмы, которые несли значительные убытки в течение длительного времени или вынуждены осуществлять обратные покупки в большом объеме, могут получить в результате отрицательную балансовую стоимость капитала.

• Если фирма имеет значительные средства, инвестированные в ценные бумаги, то любые нереализованные доходы или убытки в этих ценных бумагах, которые классифицируются как имеющиеся для продажи, показываются в балансовых отчетах как прибыль или убыток в балансовой стоимости капитала.

Как часть своих финансовых отчетов фирмы предоставляют сводку изменений в акционерном капитале в течение этого периода, где подводится итог всем изменениям, которые произошли с бухгалтерской оценкой стоимости капитала.

Как и в отношении доходов, фирмы могут влиять на балансовую стоимость своих активов своими решениями относительно того, следует ли им списывать или же капитализировать те или иные статьи баланса; когда статьи списаны, их больше не показывают как активы. Даже когда расходы капитализируются, выбор метода списания износа может повлиять на балансовую стоимость актива; фирмы, которые используют метод ускоренной амортизации – когда больший процент износа объявляется в первые годы и меньший в последующие годы, – сообщают о более низкой балансовой стоимости активов. Фирмы могут иметь даже большее воздействие на балансовую стоимость активов, когда предпринимают реструктуризацию или несут однократные расходы. Короче говоря, любой подход к инвестированию, опирающийся на балансовую стоимость капитала, должен столкнуться с этими вопросами, и для многих компаний отношение цены к балансовой стоимости может и не оказаться хорошим показателем стоимости.

Определяющие факторы отношения PBV (цены к балансовой стоимости)

Рассмотрим снова модель, представленную в предыдущей главе для оценки пакета акций фирмы, в которой выплаченные дивиденды будут расти вечно в постоянном темпе. В этой модели стоимость капитала можно записать как:

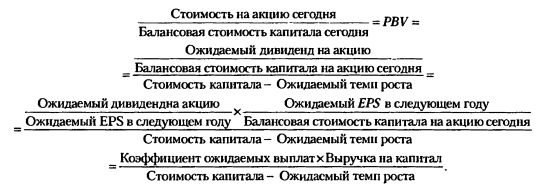

Чтобы перейти от этой модели расчета стоимости на акцию к модели для расчета отношения цепы к балансовой стоимости, вам следует разделить обе стороны этого равенства на балансовую стоимость капитала на одну акцию сегодня. Проделав это, вы получите уравнение для дисконтированного денежного потока, определяющее отношение цены к балансовой стоимости для фирмы с устойчивым ростом.

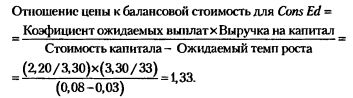

Рассмотрим еще раз пример компании Cons Ed, введенный в предыдущей главе. Повторяя факты, отметим, что по этим акциям ожидается выплата дивиденда в размере $2,20 на акцию в следующем году из ожидаемого дохода на акцию в $3,30, стоимость капитала составляет 8%, а ожидаемый темп роста навечно равен 3%. Кроме того, допустим, что балансовая стоимость капитала на акцию в настоящий момент равна $33. По этим данным вы можете оценить отношение цены к балансовой стоимости для Cons Ed следующим образом:

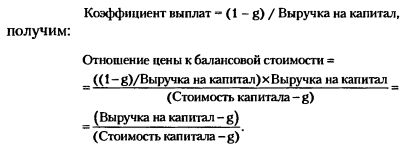

Величина отношения PBV (цена к балансовой стоимости) возрастает с ростом ожидаемого темпа роста; фирмы с более высоким ростом должны иметь более высокое отношение PBV, что имеет интуитивно ощущаемый смысл. Отношение цены к балансовой стоимости будет ниже, если фирма характеризуется высокой степенью риска и имеет высокую стоимость капитала. Отношение цены к балансовой стоимости будет расти по мере роста коэффициента выплат при любом темпе роста; фирмы, являющиеся более эффективными в отношении обеспечения роста (путем создания большего дохода на капитал), будут продавать свои акции по более высокой цене относительно балансовой стоимости. Действительно, подставляя в выражение для коэффициента выплат нижеследующее равенство:

Ключевым фактором, определяющим отношение цены к балансовой стоимости, является разность между выручкой фирмы на капитал и ее затратами на капитал. Фирмы, от которых ожидается систематически меньший доход на их вложения (выручка на капитал), чем вы могли бы требовать от них при данном их риске (затраты на капитал), должны продавать акции по цене меньшей, чем их балансовая стоимость.

Как отмечено в предыдущей главе, этот анализ можно легко расширить, с тем чтобы он охватил и фирмы с высоким ростом. Тогда это равенство станет более сложным, но определяющие факторы отношений цены к балансовой стоимости останутся теми же самыми: выручка на капитал, ожидаемый рост, коэффициент выплат и стоимость капитала. Компания, чьи акции продаются со скидкой на их балансовую стоимость, не обязательно должна быть дешевой. В частности, вы должны ожидать, что компании, имеющие низкие доходы на капитал, высокий риск и низкий потенциал роста, будут продавать свои акции при низких отношениях цены к балансовой стоимости. Если вам хочется найти компании с заниженной ценой акций, тогда вам следует найти компании с плохо сочетающимися характеристиками, – компании с низкой или средней надежностью, которые продают свои акции при низких отношениях цены к балансовой стоимости, сохраняя при этом разумный уровень дохода на капитал.

|