4.5.5. Индикаторы направления движения

Говорят, что один из способов, который использовался для того, чтобы научить боевые машины с искусственным интеллектом отличать камуфляжную раскраску танков противника от естественного природного фона, основывался на следующем выводе. Какие бы формы пятен не использовались людьми для нанесения камуфляжа, эти формы все равно могут быть описаны математически как кривые второго, максимум третьего порядка. Природные же сочетания листвы, травы, ветвей и других творений природы в эти формулы не вписываются. Поэтому боевой робот, осматриваясь на местности, должен был искать противника именно по этой схеме и палить не только во все, что движется, но и во все, для чего в его голове находилось математическое описание. Этот эксперимент похож на рассматриваемые нами попытки при помощи технического анализа подвергнуть математическому описанию природу движений цен на фондовом рынке. Вы можете возразить, что в отличие от творений природы, цены на фондовом рынке есть результат человеческой деятельности, и потому, в описании этих процессов нет ничего невозможного, но ведь и деревья сажают люди, но уложить конфигурацию листвы в у = f(x) пока не получалось.

Если гора не идет к Магомету, Магомет идет к горе. Если движения рынка вылезают из функций, значит, нужно усовершенствовать, читай – усложнить функции. До сих пор мы говорили о методах, опирающихся на использование скользящих средних, но было бы странно, если бы в техническом анализе не существовало и более изощренных подходов. Одним из таких примеров является «параболическая система» (РТР – Parabolic Time Price), разработанная в 1976 г. Иногда встречается и старое название этой системы – SAR (stop and revers).

…

Направление тренда определяется тем, какая из линий в данный момент выше: если +DI – тренд растущий, если -DI – тренд падающий. Соответственно, сигналы данного метода весьма просты – покупай и держи, пока +DI выше -DI, и наоборот – продавай, когда вверх выходит линия -DI. Иногда советуют не ждать реального пересечения этих линий, а заранее обращать внимание на разворот верхней линии, особенно в высшей ее точке, и на сближение линий, свидетельствующее о нарастании неопределенности направления дальнейшего движения. См. рисунок – линии а и b (рис. 4.11).

Но и это еще не все! Неутомимый Уайлдер пошел еще дальше и вывел новый индикатор – «индикатор вероятной направленности» (ADX). Этот показатель рассчитывается как средняя разница между значениями +DI и -DI, т. е. фактически измеряет расстояние между этими линиями и показывает его в графической форме. Чем больше значение ADX (разбег между линиями) тем тренд сильнее, тем большее доверие должно быть оказано линии, находящейся в этот момент сверху. Обратите внимание, ADX указывает НЕ направление движения, а говорит о силе действующего в настоящий момент тренда. Очень часто индикаторы DI и ADX применяют в комплексе на одном графике. Их сочетание позволяет получить новые сигналы. Например, нахождение линии ADX ниже обеих линий DI (как раз так, как текущая ситуация показана на рисунке) трактуется как неопределенность. И хотя сверху находится позитивный +DI и ADX развернулся вверх, это говорит лишь о более высоких шансах на то, что в дальнейшем неопределенность разрешится в пользу роста цены. Сигнал доверия верхней линии DI становится сильным, если линия ADX тоже поднимется выше нижней линии DI. При открытой позиции, соответствующей тренду, стоп-приказ советуют ставить на уровне ниже последнего дна, показанного верхней линией во время тренда. Еще одна примета комплексного использования этих индикаторов заключается в следующем. Сигнал считается очень сильным, если ADX сначала опускается ниже обеих линий DI, и лишь потом идет в рост. В этом случае линии DI находящейся в этот момент сверху, по мнению автора метода, можно доверять безоговорочно. На графике можно увидеть все предпосылки для возникновения такой ситуации. История показала, что индикатор оказался прав – на рынке акций РАО ЕЭС с этого момента возник устойчивый растущий тренд.

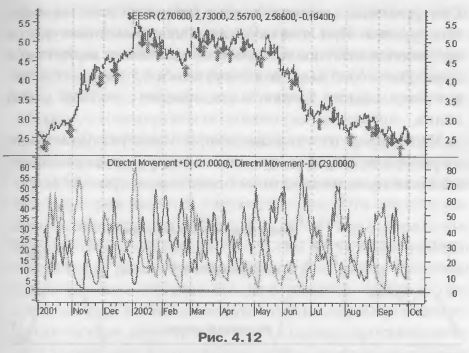

Об эффективности практического использования данного метода можно судить, применив программу Metastock на примере акций РАО «ЕЭС» за годовой период с 1 октября 2001 г. по 30 сентября 2002 г. В дальнейшем, при описании различных индикаторов теханализа мы будем часто использовать именно этот временной промежуток. Причина такого выбора в том, что именно в этот период на рынке имели место и долгий восходящий тренд, и резкое падение и периоды стагнации. Если взглянуть на график, то можно заметить, что его конфигурация почти симметрична и цена в конце периода возвращается к своему начальному значению. Поэтому мы считаем, что данный период является хорошим полигоном для испытания различных методов технического анализа во всех возможных рыночных ситуациях (рост, падение, консолидация).

На следующем рисунке показано, в какие моменты времени и какие сигналы подавала бы система вероятной направленности. Как уже было сказано, при расчете индикаторов направленного движения используется усреднение, рекомендуемый порядок которого в разных источниках указывается как 13 или 14. На верхнем рисунке использовано усреднение 14-го порядка. Однако право выбора наиболее удачного порядка средней остается за трейдером, что является очень важным моментом. Например, в указанных условиях по РАО «ЕЭС», программа определила, что наиболее прибыльным было бы использование средней 4-го порядка. В этом случае слепое следование сигналам данного метода позволило бы трейдеру получить за рассматриваемый период 101% прибыли при начальном капитале 30 000 рублей и с учетом комиссионных брокера и биржи (рис. 4.12).

Применение любого другого порядка средних для линий DI дало бы меньшую прибыль, но даже в самом неудачном случае она составила бы +15,5%. Справедливости ради надо заметить, что последний сигнал на продажу, показанный на рисунке, и следующие за ним сигналы в результате дальнейшего развития реальных рыночных событий оказались неудачными и привели бы к потере 20% полученной до этого прибыли.

Так что интеллектуальные боевые роботы, с рассказа о которых начался этот раздел, применительно к биржевому полю боя, безусловно, выполняют массу каторжной математической работы, описывая состояние рынка, но следует учесть, что иногда они все же стреляют по своим.

|