Биржевые фьючерсные контракты

Несмотря на то, что отдельные биржи публикуют статистические данные по торговле производными инструментами, они далеко не всегда представляют их в сопоставимой форме. Информацию по ряду бирж можно получить, кроме того, через такие агентства, как Reuters, Telerate, Knight Ridder и Bloomberg. Все американские биржи обязаны предоставлять статистику в Комиссию по срочной биржевой торговле (CFTC) – центральный правительственный регулирующий орган, который ежегодно публикует ее.

Большинство бирж показывает объем торговли в виде числа проданных контрактов, обычно в миллионах. Этот показатель является индикатором общей торговой активности (общее количество длинных позиций ИЛИ общее количество коротких позиций) за определенный торговый период – день, месяц, год – для каждого вида товара. Данные по объемам торговли используются в техническом анализе, поскольку являются мерой числа покупок и продаж на рынке.

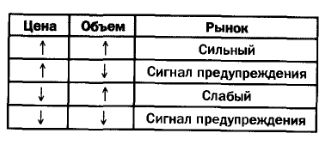

Объем торговли в сочетании с графиками и другими индикаторами используется для идентификации сигналов рынка. Схема, представленная ниже, помогает понять, как это делается.

Сигнал предупреждения показывает, что тенденция движения цен может измениться.

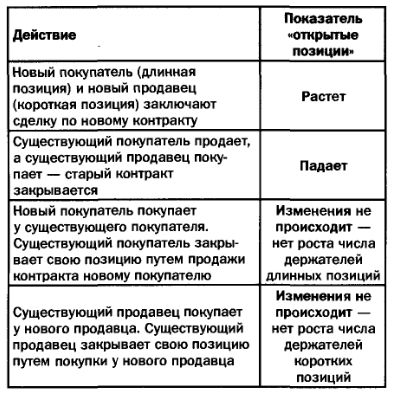

Другим измерителем рыночной активности является показатель «открытые позиции», который тоже публикуется биржами и используется в техническом анализе. Этот показатель характеризует ликвидность рынка и представляет собой общее число контрактов каждого вида, по которым не произведена поставка или зачет. Фьючерсный контракт открывается, когда покупатель и продавец занимают противоположные позиции в сделке, т.е. покупатель – длинную, а продавец – короткую.

Показатель «открытые позиции» подсчитывается по числу либо длинных позиций, либо коротких и, таким образом, показывает количество контрактов, которые не были погашены и закрыты. Число открытых длинных контрактов должно быть равным числу открытых коротких контрактов. Не следует забывать, что участники рынка держат открытые фьючерсные позиции главным образом в целях хеджирования, а не спекуляции. В приведенной ниже таблице показано, в результате чего может изменяться показатель «открытые позиции».

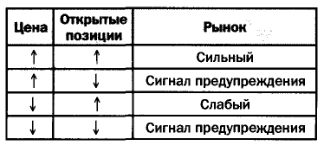

Показатель «открытые позиции» в сочетании с графиками и другими индикаторами используется для идентификации сигналов рынка. Схема, представленная ниже, помогает понять, как это делается.

Сигнал предупреждения свидетельствует о том, что показатель «открытые позиции» не поддерживает направления движения цены.

Более подробную информацию по техническому анализу можно найти в книге «Технический анализ. Курс для начинающих» этой серии.

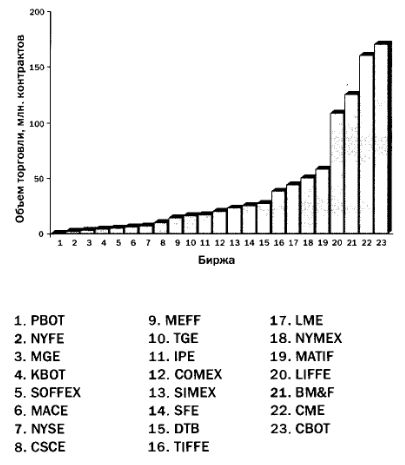

Биржи имеют разную площадь торговых залов и разные объемы торговли. Вряд ли стоит удивляться тому, что две самые крупные по торговой площади биржи – CBOT и CME – демонстрируют и самый высокий показатель годового объема торговли фьючерсами. И на той, и на другой в 1995 году он превысил 150 миллионов контрактов. На приведенной ниже диаграмме показан объем торговли на 23 биржах. Самой маленькой из них является Срочная биржа Филадельфии (PBOT), на которой число проданных фьючерсных контрактов составило лишь 0,39 миллиона, в то время как на самой крупной бирже – CBOT их было продано 166,52 миллиона.

Биржи противопоставляют растущему и доминирующему внебиржевому рынку деривативов традиционный открытый торг голосом и жестом в торговом зале. В одном из последних отчетов BIS было отмечено, что для мировых бирж наиболее успешным по обороту финансовых фьючерсов был 1994 год. Статистика также подтверждает преобладание процентных фьючерсов, доля которых составила в 1995 году почти 95%. Приведенные ниже данные взяты из этого отчета.

Рыночная доля финансовых фьючерсов в 1995 году

В этом отчете BIS было отмечено также, что методы торговли деривативами на биржах претерпели ряд изменений.

1. Биржи, в частности CME, работают над созданием опционов на серии фьючерсных контрактов. В результате связывания таких контрактов получается инструмент, схожий с внебиржевыми опционами.

2. Автоматизированные торговые системы, которые прежде лишь дополняли открытый торг в зале биржи, позволяя продлить торговую сессию, теперь становятся неотъемлемой частью биржевой торговли. В результате этого значительно укрепляется взаимосвязь бирж с наличными и внебиржевыми рынками.

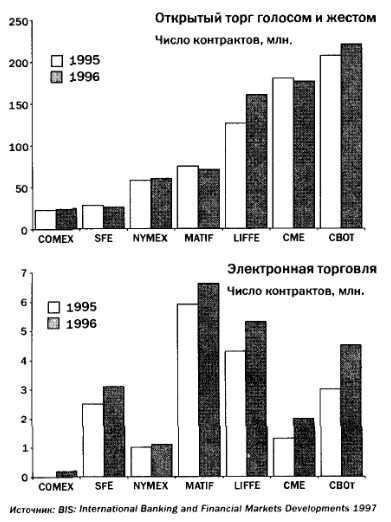

На диаграммах показано число контрактов, проданных методом открытого торга и через электронные системы в 1995 и 1996 годах на семи биржах. На CBOT лишь немногим более 2% общего числа контрактов было продано с помощью электронной системы. На MATIF через электронную систему прошли почти 10% контрактов.

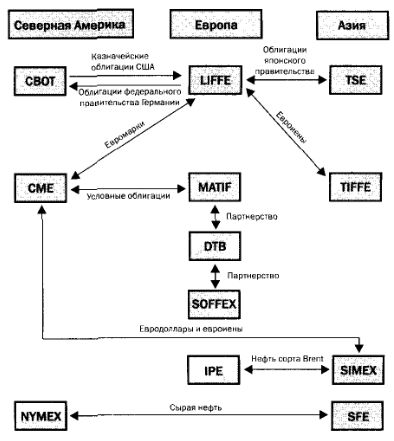

3. По целому ряду политических и экономических причин многие биржи либо уже вошли в стратегические альянсы с другими биржами или брокерами, либо рассматривают такую возможность. На многих биржах действуют уже упоминавшиеся ранее системы взаимных зачетов (Mutual Offset Systems – MOS). На приведенной далее схеме показаны некоторые альянсы и системы взаимных зачетов. Подобное развитие ситуации ведет к снижению значимости таких глобальных автоматизированных систем, как GLOBEX.

|