Определение цены опциона

Опционы используются как инструмент управления риском, и их оценка или цена определяется сочетанием ряда рыночных факторов.

В 1973 году Фишер Блэк и Майрон Шоулз впервые предложили надежную математическую модель, которая позволяла трейдерам оценивать опционные премии. В основе ее лежало понятие нейтрального опционного хеджа.

В настоящее время существуют и другие модели:

• биноминальная модель;

• модель Кокса – Рубинштейна (Cox – Rubenstain);

• модель Гармана – Кольхагена (Garman – Kohlhagen), представляющая собой модификацию модели Блэка – Шоулза.

На разных рынках трейдеры могут пользоваться разными моделями для определения цен опционов, и нет никаких гарантий, что два трейдера назначат одну и ту же премию для одного опциона. Однако трейдеры, торгующие валютными опционами, практически всегда используют модель Гармана – Кольхагена.

Цена исполнения

Мы уже рассматривали взаимосвязь цены исполнения и цены базового инструмента. От разницы между этими ценами зависит, каким будет опцион – без выигрыша, с выигрышем или с проигрышем, что имеет большое значение для определения цены опциона. Чем больше выигрыш по опциону, тем выше будет его премия; и, наоборот, чем больше проигрыш, тем ниже премия.

Цена базового инструмента

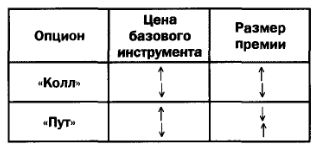

На размер премии влияет движение цены базового инструмента.

В случае опционов «колл», дающих право купить базовый инструмент по фиксированной цене исполнения, с ростом цены базового инструмента растет и премия. Если же цена базового инструмента снижается, падает и размер премии.

В случае опционов «пут», дающих право продать базовый инструмент по фиксированной цене исполнения, с ростом цены базового инструмента премия снижается; если же цена базового инструмента падает, размер премии растет.

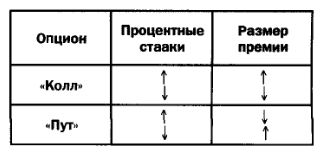

Эта взаимосвязь отображена в следующей таблице.

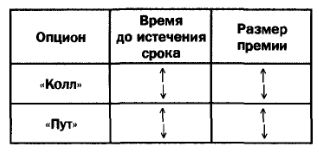

Время до истечения срока

При равенстве прочих факторов, чем больше период до истечения срока опциона, тем больше возможностей для благоприятного, с точки зрения держателя, движения цены базового инструмента. Именно поэтому чем больше времени до истечения опциона или чем продолжительнее срок его действия, тем выше размер премии.

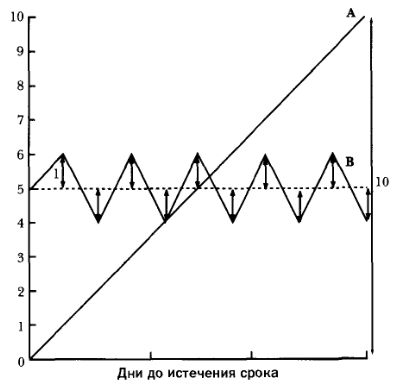

Ниже приведен график зависимости размера премии от времени, оставшегося до истечения опциона.

Взаимосвязь между временем, оставшимся до истечения опциона, и стоимостью опционов «колл» и «пут» отображена в следующей таблице.

Процентные ставки

В целом процентные ставки менее других факторов влияют на опционы, они определяют накладные расходы фьючерсного контракта (cost of carry). Однако если размер опциона очень велик, они могут оказаться существенными.

При равенстве прочих факторов с ростом процентных ставок размер премии падает и наоборот.

Этот эффект можно рассматривать как упущенную выгоду. Чтобы купить опцион, покупатель должен либо заимствовать денежные средства, либо снимать средства с депозита. В любом случае он несет издержки, связанные либо с выплатой процента, либо с его неполучением. Если процентные ставки растут, размер упущенной в результате покупки опциона выгоды возрастает, а размер премии в качестве компенсации снижается. Спрашивается, с какой стати покупатель должен получать компенсацию? Это происходит потому, что продавец опциона, получивший премию, может положить деньги на депозит и получить более высокий процент, чем ожидалось. Ситуация меняется на обратную, когда процентные ставки падают, в этом случае премия растет. На этот раз компенсацию получает продавец.

Влияние процентных ставок на стоимость опционов «колл» и «пут» отображено в следующей таблице.

Волатильность

Волатильность – мера быстроты изменения рыночных цен базового инструмента. Это последний и наиболее важный фактор, который включается в модель оценки опционов.

Волатильность измеряет изменение цен без учета направления их движения. Рассмотрим на примере, что это означает.

Пример

На приведенном ниже графике видно, что цена базового инструмента А изменилась на 10 пунктов за 90 дней. Цена же базового инструмента В изменилась на 0 пунктов за 90 дней.

При этом волатильность обоих инструментов идентична, поскольку ежедневно цена инструмента В движется вверх и вниз с той же скоростью, что и постепенно растущая цена инструмента А.

Существует два вида волатильности, которые следует учитывать:

• историческая волатильность (historical volatility);

• подразумеваемая волатильность (implied volatility).

Историческая волатильность

Это стандартное отклонение величины изменения исторических цен в годовом исчислении за некоторый период времени. Историческая волатильность используется для оценки будущей волатильности.

Подразумеваемая волатильность

Это уровень будущей волатильности, который, по мнению рынка, является правильным и должен присутствовать в модели ценообразования опционов. Таким образом, подразумеваемая волатильность – это прогноз процентного диапазона, в пределах которого должна лежать цена базового инструмента на момент истечения срока опциона. Иными словами, подразумеваемая волатильность – это коллективная мудрость рынков.

Значение подразумеваемой волатильности

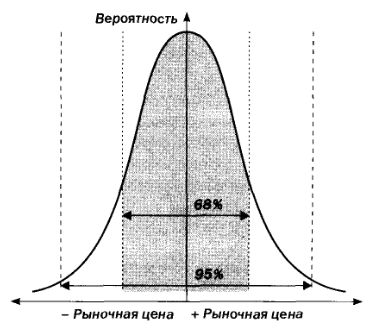

Волатильность обычно выражается как процент и представляет собой стандартное отклонение, или доверительный уровень для базового инструмента.

Доверительный уровень того, что прогноз волатильности будет правильным для одного стандартного отклонения с каждой стороны от среднего в нормальном распределении, равен 68%. Для двух стандартных отклонений доверительный уровень составит 95%.

Пример

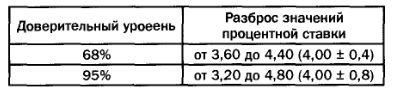

Годовая процентная ставка по немецкой марке составляет 4,00%, а годовая волатильность прогнозируется на уровне 10%. Таким образом, стандартное отклонение составляет ±0,40, а два стандартных отклонения – ±0,80.

Разброс значений для двух доверительных уровней приведен в следующей таблице.

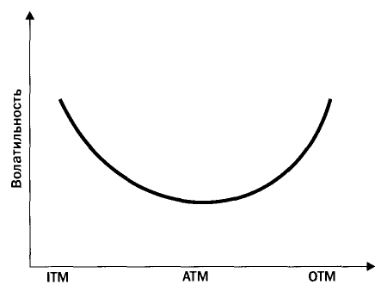

Подразумеваемая волатильность немного возрастает по мере удаления цены исполнения от положения ATM в обоих направлениях, т.е. в направлениях ITM и OTM. Эту зависимость из-за очевидной аналогии часто называют «кривой улыбки».

На основе подразумеваемой волатильности для наиболее активно продаваемого опциона без выигрыша и «кривой улыбки» трейдеры оценивают размер премии по опционам с различными ценами исполнения и различными контрактными месяцами.

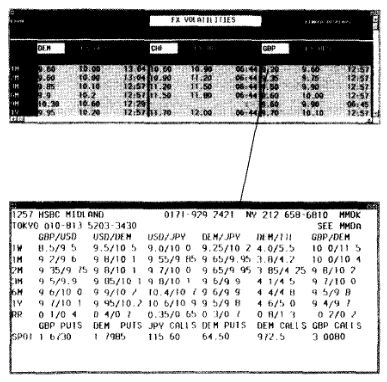

Внебиржевые опционы котируются иначе, чем биржевые. Маркет-мейкеры внебиржевого рынка котируют волатильность, которую трейдеры могут использовать в моделях ценообразования для расчета размера премии. В случае биржевых опционов котируется премия, на основе которой можно вычислить подразумеваемую волатильность.

На приведенных ниже экранах показана волатильность цен основных валют в процентном выражении.

Подведем итог.

• С повышением волатильности возрастает вероятность того, что цена базового инструмента изменится по отношению к цене исполнения и опцион даст выигрыш.

Более высокая волатильность = Более высокая премия

• С понижением волатильности снижается вероятность того, что цена базового инструмента позволит получить прибыль при исполнении опциона.

Более низкая волатильность = Более низкая премия

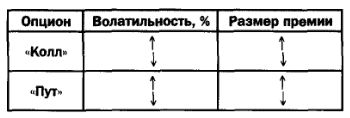

В таблице показано, как волатильность влияет на стоимость опционов «колл» и «пут».

|