Валютно-процентные свопы

Эти производные инструменты, в принципе, очень схожи с процентными свопами и часто используются совместно с ними.

Отметим два принципиальных отличительных признака валютно-процентных свопов:

• процентные платежи по ним производятся в различных валютах;

• они предполагают обмен основными суммами, обычно как в начале, так и в конце срока. Обмен производится, как правило, по первоначальному спот-курсу.

Валютно-процентный своп – это соглашение между сторонами, согласно которому одна сторона осуществляет платежи в одной валюте, а вторая сторона – в другой в согласованные даты до истечения срока соглашения.

Стороны могут производить периодические платежи по фиксированной или плавающей ставке по обеим валютам.

Своп позволяет участникам ограничить влияние обменных курсов или снизить стоимость финансирования в иностранной валюте. Валютно-процентный своп (currency swap) следует отличать от валютного свопа (FX swap). Валютный своп предполагает одновременную покупку и продажу или продажу и покупку одной валюты за другую для двух дат валютирования. Валютно-процентные свопы предусматривают периодические платежи на протяжении всего срока действия.

Валютно-процентные свопы – это внебиржевой инструмент, существующий с 70-х годов XX века, однако первое крупное долгосрочное соглашение было заключено в 1981 году между Всемирным банком и компанией IBM.

Прежде чем продолжить изучение материала, попробуйте выполнить следующее задание.

Исходя из представлений о свопах, которые сложились у вас к настоящему моменту, попробуйте описать процессы, происходящие в рамках валютно-процентного свопа между Всемирным банком и компанией IBM. Изложите кратко свои соображения в поле, оставленном ниже.

Пример: простой валютно-процентный своп

Предположим, что Всемирный банк и IBM входят в валютно-процентный своп сегодня.

Всемирному банку требуется долгосрочный заем в швейцарских франках (CHF) для финансирования различных проектов, однако на рынке процентная ставка по швейцарскому франку слишком высока. Тем не менее банк может привлечь долгосрочный заем в американских долларах под низкий процент.

IBM, со своей стороны, имеет хорошие позиции на швейцарском рынке и может получить долгосрочный заем в швейцарских франках под приемлемый процент, однако для осуществления нескольких масштабных проектов ей требуется финансирование в американских долларах.

Для обеих организаций решением проблемы долгосрочного финансирования в иностранной валюте может быть вхождение в валютно-процентный своп. IBM заимствует швейцарские франки, а Всемирный банк – американские доллары. Затем организации обмениваются основными суммами и процентными платежами. При истечении срока свопа происходит обратный обмен основными суммами.

В результате, IBM платит более низкую ставку по «заимствованиям в американских долларах», чем на валютных рынках, а Всемирный банк платит более низкую ставку по «заимствованиям в швейцарских франках». Обе организации выигрывают от своих позиций на различных рынках.

У IBM и Всемирного банка была возможность выпустить долговые обязательства с фиксированной ставкой, а затем конвертировать капитал. Они могли также выпустить еврооблигации. Тем не менее, был выбран валютно-процентный своп. Спрашивается, почему?

В своей простейшей форме валютно-процентный своп фактически является сочетанием спот-сделки и серии форвардных валютных сделок. Валютно-процентный своп работает следующим образом.

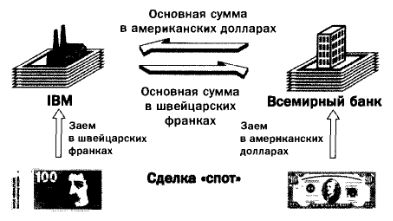

Обмен основными суммами

В начале действия свопа и IBM, и Всемирный банк заимствуют эквивалентные суммы в соответствующих валютах и обмениваются ими по оговоренному курсу. Этот курс обычно принимается за спот-курс. Альтернативно может производиться обмен условными основными суммами в иностранной валюте без реальной поставки валют. Это спот-фаза валютно-процентного свопа.

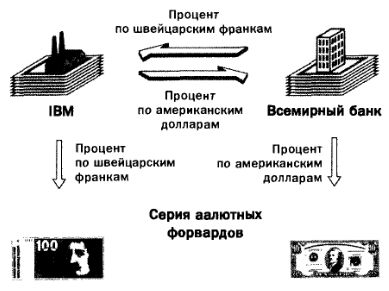

Контрагенты обмениваются процентными платежами

В течение срока действия свопа IBM и Всемирный банк обмениваются процентными платежами по основной сумме по ставкам, оговоренным при вхождении в своп. Ставки могут быть фиксированными или плавающими, а платежи могут осуществляться раз в год или полгода. Периодичность платежей по свопу обычно зависит от периодичности процентных платежей по базовым займам.

Швейцарские франки, получаемые от Всемирного банка, покрывают процентный платеж по займу в швейцарских франках. Аналогичным образом американские доллары, получаемые от IBM, покрывают процентный платеж Всемирного банка в американских долларах.

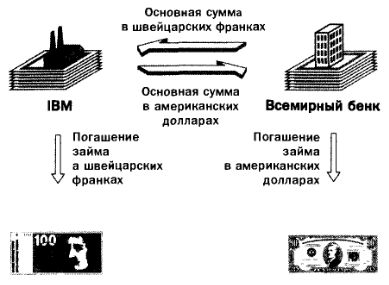

Обратный обмен основными суммами

По истечении срока действия свопа IBM и Всемирный банк вновь обмениваются основными суммами по первоначальному обменному курсу.

В результате валютно-процентного свопа у IBM появилась возможность конвертировать заем в швейцарских франках в американские доллары, а у Всемирного банка – долларовый заем в швейцарские франки.

В рассмотренном выше примере соглашения о свопе между IBM и Всемирным банком процентные ставки, используемые для осуществления платежей по свопу, являются фиксированными. Такой своп называют еще валютно-процентным свопом с фиксированной/фиксированной ставкой.

Вместе с тем в некоторых валютно-процентных свопах используются и плавающие ставки для одной или обеих валют. Такие свопы называют кросс-валютными. Например, в кросс-валютном свопе с фиксированной/плавающей ставкой фиксированный процентный платеж в одной валюте обменивается на плавающий процентный платеж в другой валюте.

Особенности валютно-процентных свопов

• Валютно-процентный своп обычно предполагает обмен валютами между контрагентами в начале срока сделки и в его конце. Если в начале срока сделки обмен не производится, то он должен произойти при закрытии сделки. Обмен основными суммами влечет за собой появление дополнительного кредитного риска.

• Процентные платежи обычно осуществляются сторонами в полном объеме.

• Процентные платежи по двум валютам могут исчисляться по фиксированной или плавающей ставке для обеих валют или по фиксированной ставке для одной валюты и плавающей для другой.

|