Снижение риска. Вертикальный спред

Одним из привлекательных качеств опционов является их универсальность, т.е. опционы можно использовать по отдельности или в различных комбинациях, позволяющих инвестору создавать стратегии с разными сочетаниями риска и выгоды вложений. Многие из этих стратегий основаны непосредственно на соотношениях, описанных ниже. Один особенно популярный метод заключается в проведении операции с так называемыми спредами, которые предполагают одновременную покупку и продажу опционов на одни и те же акции. Из многочисленных видов встречающихся на рынке сделок со спредами в опционной торговле наиболее часто применяются вертикальный спред и календарный спред.

Вертикальный спред

Вертикальный спред формируется за счет одновременной покупки (создания длинной позиции) и продажи (создания короткой позиции) опционов на одни и те же акции с одинаковыми сроками, но разными ценами исполнения. Календарный спред, напротив того, предполагает использование опционов с одной и той же ценой исполнения, но с разными сроками.

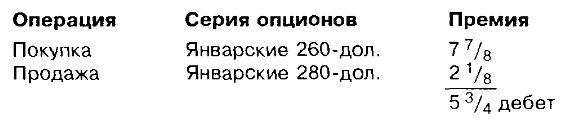

При создании длинной позиции инвестор премию уплачивает, а при создании короткой – получает. Термин «спред» буквально означает «разрыв» и выражает разницу в величине двух премий. Если инвестор платит премию больше, чем получает, считается, что он «купил» спред, а разница между уплаченной и полученной суммами в данном случае называется «дебет». Если же полученная премия больше уплаченной, то это означает, что спред «продается» с «кредитом». Например, вертикальный спред, образовавшийся в результате покупки январского 260-долларового опциона IBM по цене 7 7/8 и короткой продажи январского 280-долларового опциона IBM за 2 1/8, покупается с дебетом, равным 5 3/4. Если опционы в данном примере поменять местами, то спред был бы продан с кредитом, равным 5 3/4. Чем больше разница между двумя премиями при покупке спреда, тем больше потенциальная прибыль инвестора. Но при продаже спреда инвестор должен стремиться к минимальной разнице между премиями. Уменьшение или увеличение разницы в премиях зависит от направления движения акций, лежащих в основе опционов, и временнОго фактора.

Вертикальные и календарные спреды могут создаваться для извлечения выгоды либо из повышения, либо из понижения цены акций. Однако вертикальные и календарные спреды «быков» в целом имеют более выгодные характеристики соотношения риска и прибыли, чем спреды «медведей».

Теория, на которой базируются спреды обоих видов, подчеркивает чувствительность временнОй стоимости к сроку опциона и к цене исполнения. При вертикальном спреде «быков» инвестор надеется заместить временную стоимость внутренней стоимостью длинного опциона с более низкой ценой исполнения. По мере того как цена акций подтягивается к более высокому уровню цены исполнения короткого опциона и по мере приближения срока исполнения временная стоимость длинного опциона составляет все меньшую часть общей премии. Короткий опцион, однако, отражает только временную стоимость, поскольку цена акций еще не переросла более высокую цену исполнения. По мере приближения срока исполнения временнАя стоимость короткого опциона быстро сокращается и, если только цена акций не поднимется выше цены исполнения, опцион в конце концов так и не будет реализован. На практике, однако, изменение цены акций, лежащих в основе опциона, может оказать на инвестора куда большее влияние, чем исчезающая временная стоимость. Кроме того, спреды часто закрываются до истечения срока исполнения.

В конце октября 1976 г., когда акции IBM продавались по цене 256 1/2, вертикальный спред «быков» можно было бы купить на следующих условиях.

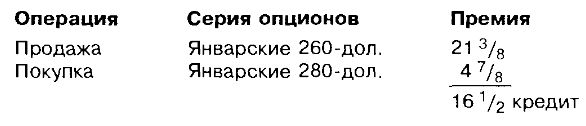

А в конце декабря, когда цена акции достигла 280 долл., спред можно было бы «закрыть» со следующими премиями.

Этот спред, таким образом, принес инвестору валовую прибыль, равную 10 3/4 (разница между конечным кредитом в 16 1/2 и начальным дебетом в 5 3/4); это означает, что доходность изначальных чистых инвестиций в размере 5 3/4 (без учета комиссионных и налогов) составила 87%. Конечно, глядя на эти цифры, инвестор может сказать, что выгоднее всего было бы купить один январский 260-долларовый опцион «колл». Однако назначение спреда заключается в снижении риска простой длинной или короткой позиции. Покупая спред за 5 3/4, инвестор сократил свой капитал «под риском» примерно на 30% от 7 7/8 премии одиночного январского 260-долларового опциона. И за эту дополнительную защиту от риска инвестор согласился на заведомо меньшую отдачу.

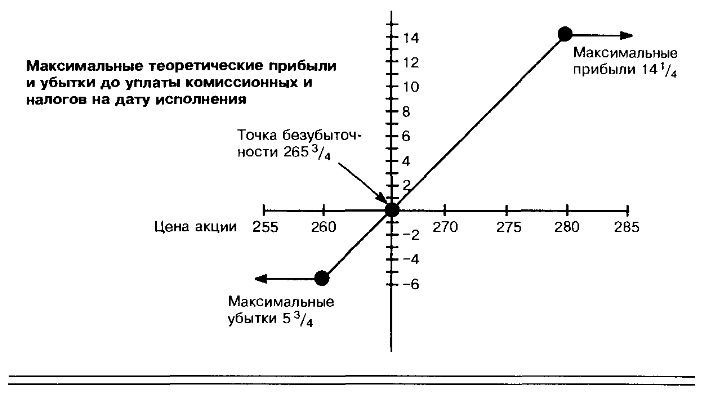

При использовании вертикальных спредов как максимальный доход, так и максимальный убыток можно определить изначально. В случае вертикальных спредов «быков» максимальный доход ограничен разницей между ценами исполнения за вычетом чистой уплаченной премии. При падении акции в основе опциона максимальный убыток сводится к чистой уплаченной премии. Таким образом, максимальный доход спреда IBM мог бы достичь 14 1/4 – разница между 260 и 280 долл. (20) за минусом чистой уплаченной премии 5 3/4. Даже если бы цена акций, лежащих в основе, продвинулась выше цены исполнения, доход не мог бы превысить 14 1/4 поскольку убыток от короткого опциона сократил бы доход от длинного опциона. И если бы акция упала ниже цены исполнения, убыток не превысил бы 5 3/4, поскольку оба опциона остались бы нереализоваными. Иллюстрация этих границ прибыли и убытка приведена на следующей странице. Кроме того, на графике видно, что у этого спреда имеется точка безубыточности, равная 265 3/4 и означающая, что длинный опцион должен набрать 5 3/4 внутренней стоимости, чтобы компенсировать изначальный дебет.

При вертикальном спреде «медведей» опцион с меньшей ценой исполнения продается, а опцион с большей ценой исполнения покупается. В результате максимальная теоретическая прибыль на дату исполнения опциона будет равна чистой полученной премии, а максимальный потенциальный убыток составит разница между ценами исполнения за вычетом чистой полученной премии.

При выборе вертикального спреда инвестор должен руководствоваться тремя принципами.

(1) Опцион следует базировать на тех акциях, цены которых «способны» достичь или превзойти высшую цену исполнения вертикального спреда «быков» или опуститься до уровня или ниже наименьшей цены исполнения вертикального спреда «медведей».

(2) Дебет, как выраженная в процентах часть разницы между двумя ценами исполнения, должен быть возможно максимальным в спреде «быков», как и кредит в спреде «медведей». В процентном выражении дебет должен составлять не более 30% в спреде «быков», а кредит – не менее 70% в спреде «медведей». Чем меньше дебет и чем выше кредит в каждом спреде, тем ближе их уровни безубыточности.

(3) В первую очередь следует обратить внимание на акции, продающиеся по 50 долл. и выше, поскольку разница между премиями составит 10 или 20 долл., а комиссия будет ниже, чем для акций, продающихся по цене менее 50 долл.

|