Другие формы нейтральности

Мы уже показали: дельта-нейтральная торговля нейтральна лишь на коротком временном отрезке и в рамках достаточно узкого ценового интервала базового актива. Если вы согласны с этим, можете применять стратегии, компенсирующие и корректирующие изменившуюся дельта-позицию. Однако если происходит слишком большое изменение цены или подразумеваемой волатильности, корректировок, способных «спасти» данную позицию, может не быть. В истории наблюдались такие разрывы (гэпы), и они достаточно дорого обошлись дельта-нейтральным трейдерам. Ранее в этой книге приведено несколько таких примеров: крах 1987 года, крупный подъем в апреле 1978 года, проблема Банка Бэрингз, начавшаяся с продажи стрэддлов.

Когда нейтральная торговля впервые стала возможной после введения биржевых опционов в 1973 году, было немного специалистов с практическим опытом. В те времена премии опционов были крайне дорогими, и нейтральные стратегии работали достаточно хорошо. Но даже в то время у надписывающих в пропорции опционы случались проблемы из-за крупных подъемов в октябре 1974, январе 1975 и январе 1976 годов. После этого стали доступны биржевые путы, и крайне прибыльными казались продажи стрэддлов, что привело к всплытию на поверхность еще большего числа сторонников «дельта-нейтральной» торговли.

Заметьте, продажа стрэддлов менее «нейтральная», чем тот тип пропорционального колл-спрэда, который мы использовали в более ранних примерах данной главы. Абсолютно справедливо, что изначально можно создать позицию с нулевой дельтой. Однако почти каждое движение базового инструмента вызовет потерю стрэддл-позиции ее нейтральности.

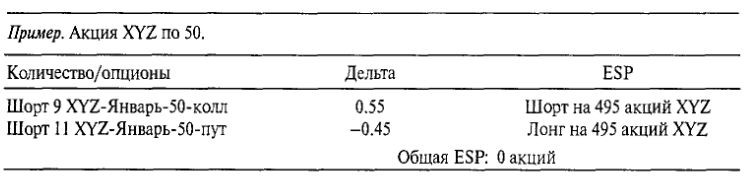

Эта позиция – типичная дельта-нейтральный короткий стрэддл, созданный при значении базовой цены, близкой к цене исполнения этого короткого стрэддла. Чтобы сделать эту позицию дельта-нейтральной, вы продаете немного больше опционов пут, чем колл. Теперь, если акция немного повысится, дельта опциона колл может вырасти до 0.65, а дельта пута – упасть до -0.35. Это небольшое движение очень сильно влияет на нейтральность данной позиции, и теперь ее дельта становится короткой на 200 акций.

Это произошло потому, что при движении акции дельты обоих опционов данного стрэддла менялись в одинаковом направлении. То есть, если акция движется вверх, коллы становятся более дельта-короткими, тогда как путы одновременно становятся менее дельта-длинными.

Однако этот случай не распространяется на пропорциональный колл-спрэд: в такой позиции при движении акции вверх короткие коллы становятся более дельта-короткими, но это в некоторой степени смягчается тем фактом, что длинные коллы в таком спрэде становятся более дельта- длинными.

Гамма. Более серьезные последователи нейтральной торговли поняли, что быть просто дельта-нейтральным недостаточно. В этом случае сохраняется слишком большой риск ценовых движений базовой ценной бумаги. Потребовалось что-то такое, что помогло бы им снизить вероятность ценового риска базовой ценной бумаги. Это позволило бы им поддерживать дельту постоянной, предположительно, нейтральной, и тогда бы они действительно более качественно поддерживали нейтральность позиции. Оказалось, что такая мера на самом деле существует и называется Гамма (gamma). Это показатель того, как быстро меняется дельта. Таким образом, если вы создали гамма-нейтральную позицию, дельта вообще не будет меняться! А если дельта не меняется, то позиция останется дельта-нейтральной. Вот то что надо\ Мы обсудим гамма-нейтральную торговлю в этой главе после создания для этого соответствующего дополнительного фундамента.

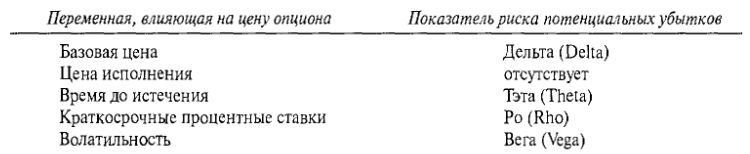

Математики быстро определили, что действительно способны выразить количественно риск потенциальных убытков любой позиции или портфеля по отношению к любым переменным, влияющим на цену опциона. Мы уже знаем, что уровень риска ценовых изменений называется дельтой. Но при желании можно вычислить и риск потенциальных убытков имеющейся позиции по отношению к времени, волатильности и даже к процентным ставкам (нет необходимости вычислять это изменение по отношению к цене исполнения, поскольку за время жизни опциона цена исполнения не может меняться). Этим показателям даны следующие названия.

Как видите, математики обозначили «показатели риска потенциальных убытков» греческими буквами, или названиями, звучащими так, как будто они буквы греческого алфавита (в греческом алфавите нет буквы «вега», но звучит похоже).

Более того, как мы видели в описании гаммы, вы и сами могли в этом разобраться и определить, насколько большую меру риска потенциальных убытков представляет каждый показатель риска. Для нейтральных трейдеров эта информация полезна, поскольку с ее помощью можно создавать позиции, на самом деле достаточно нейтральные по отношению к любым неблагоприятным вариантам развития ситуации, особенно к внезапным изменениям и цены базового инструмента, и отклонениям подразумеваемой волатильности.

Любой из этих показателей риска потенциальных убытков изменяется в зависимости от рыночных условий. Мы знаем, что при движении акции, изменении подразумеваемой волатильности или через некоторое время дельта изменяется. Подобным образом при изменении этих условий меняются и другие показатели риска. Однако в случаях, когда опционная позиция или портфель нейтральны по отношению к нескольким из этих показателей риска, их прибыльность будет стабильнее.

На данный момент этого достаточно, чтобы понять возможность использования этих новых показателей нейтральности. Далее в этой главе мы вернемся к их обсуждению с более конкретным рассмотрением. А сейчас обратимся к концепции предсказания волатильности, в отличие от предсказания цены, к чему привыкли большинство из нас.

|