Дельта

Позже о взаимозависимости данных факторов говорится намного больше, но сначала определим термины в среде опционных трейдеров. Эти термины описывают, как именно влияет на цену акции каждый фактор. Наиболее известный из таких терминов – дельта опциона – показывает, на сколько изменится цена опциона при движении базового инструмента на один пункт.

Пример. XYZ торгуется по 80, а Март-80-колл продается по 4. Мы наблюдаем: когда XYZ вырастает на один пункт до 81, Март-80-колл начинает продаваться по 4 1/2. Таким образом, опцион вырос в цене на полпункта при росте акции на один пункт. Говорят, что этот опцион имеет дельту одну вторую, или 0.50.

Дельта колл-опциона – это число в интервале между 0.00 и 1.00. Чтобы убедиться в этом, заметьте: если колл далеко “вне денег”, он вообще не изменится в цене, когда акция вырастет на один пункт, как, например, Февраль-35-колл в предыдущем примере. Таким образом, дельта опциона колл, находящегося далеко “вне денег”, равна 0.00. С другой стороны, если акция торгуется намного выше цены исполнения, то есть опцион глубоко “в деньгах”, то опцион и акция движутся вместе. Так, если акция вырастает на один пункт, на столько же вырастает и опцион. Следовательно, дельта такого опциона, находящегося глубоко “в деньгах”, равна 1.00. Дельта опциона пут меняется в интервале от 0.00 до 1.00, отражая тот факт, что цена пута и цена базовой ценной бумаги движутся в разных направлениях.

Между этими двумя крайними случаями (глубоко “в деньгах” и далеко “вне денег”) дельта колл-опциона может меняться от нуля до единицы. То есть колл-опционы “вне денег” имеют малые дельты – 0.25 или 0.30. Это означает, что они вырастут в цене лишь на 1/4 или на 3/8 пункта при росте базовой акции на пункт. Подобным же образом колл-опционы, находящиеся где-то “в деньгах”, будут иметь более высокие дельты – 0.70 или 0.80. Это показывает, что они будут вести себя в гораздо большей степени похоже на обыкновенную акцию, но будут меняться не так быстро, как сама акция.

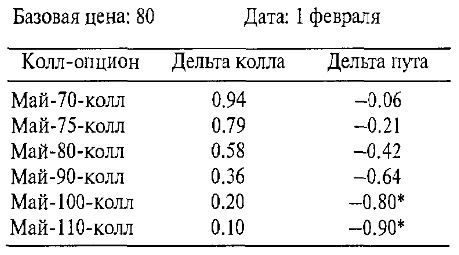

Пример. Следующая таблица – пример значений дельты, которые вы могли бы наблюдать для различных колл-опционов на некоторую акцию. Как вы узнаете позже, существуют и другие факторы, влияющие на дельту. Но сейчас лишь посмотрим, как ведет себя дельта, когда мы рассматриваем взаимосвязь базовой цены и цены исполнения.

Дельта опционов пут и колл при одной цене исполнения и одинаковой дате истечения связаны следующей основной формулой:

Дельта пут = Дельта колл – 1

Существует исключение из этой формулы, когда пут глубоко “в деньгах” (две звездочки в предыдущем примере). Дельты опционов пут на акции или на индексы, но не пулов на фьючерсы могут достигать своего максимума по абсолютному значению (-1.00) задолго до истечения, даже когда соответствующие колл-олционы все еще имеют положительную, ненулевую дельту. Это связано с эффектом конверсионного арбитража. Таким образом, в предыдущем примере: Май-100-пут и Май-110-пут должны, вероятно, иметь дельты, близкие к -1.00, а не -0.80 и -0.90 соответственно, как показано в таблице.

Вы заметили, что дельта опциона “около денег” неравна 0.50? В самом деле, обычно она выше, для любого типа колл-опциона – на акции, индексы или фьючерсы (тогда как для опциона пут она по абсолютному значению ниже). Причина этого в том, что акции и фьючерсы могут двигаться вверх дальше (теоретически, они могут расти бесконечно), чем двигаться вниз (они могут упасть только до нуля). Это означает: шансы роста цен за любой продолжительный период времени выше, чем 50 на 50, и дельта опционов колл “около денег” отражает данный факт.

Некоторые трейдеры считают дельту простым способом определения, будет ли опцион “в деньгах” на момент истечения. Хотя это не является математически корректным, иногда бывает полезным. Так, глядя на таблицу, при такой интерпретации дельты можно сказать, что существует 20-процентный шанс, что акция вырастет и будет выше 100 к моменту майского истечения опционов, потому что майский колл имеет дельту 0.20. Если такой подход вам более ясен, можете рассматривать дельту именно таким образом. В этой интерпретации нет ничего неправильного.

Понимание дельты необходимо для опционных трейдеров, потому что помогает им предполагать, как именно изменится цена опциона при движении цены акции. Поскольку большинство трейдеров чувствуют, что ожидать от акции, когда покупают ее или когда покупают опционы, понимание дельты может помочь им принять решение, какой из опционов купить.

|