Календарные Спрэды

Календарный Спрэд (Calendar Spread) называется также Временным Спрэдом (Time Spread), поскольку в нем, с теоретической точки зрения, делается попытка взять разницу (to spread) от времени, а не из цены (хотя цена тоже фактор поведения данного Спрэда). Календарный Спрэд из опционов на акцию состоит из покупки опциона, истекающего в определенный будущий месяц, и продажи опциона с такой же ценой исполнения, истекающего в более близком месяце. Например, если текущий месяц апрель, то покупка 1ВМ-Июль-80-колл и продажа IBM-Май-80-колл будет Календарным Спрэдом. По мере течения времени и приближения майского истечения временное снижение стоимости ценных бумаг начнет оказывать более сильное давление на Май-80-колл (является коротким), чем на Июль-колл (является длинным). Когда такое происходит, данный Спрэд принесет деньги, если базовый актив рядом с ценой исполнения.

Иногда Календарные Спрэды называют Горизонтальными Спрэдами (Horizontal Spreads), чтобы отразить факт охвата Спрэдом различных месяцев истечения, в отличие от Вертикальных Спрэдов, где Спрэд охватывает разные страйки.

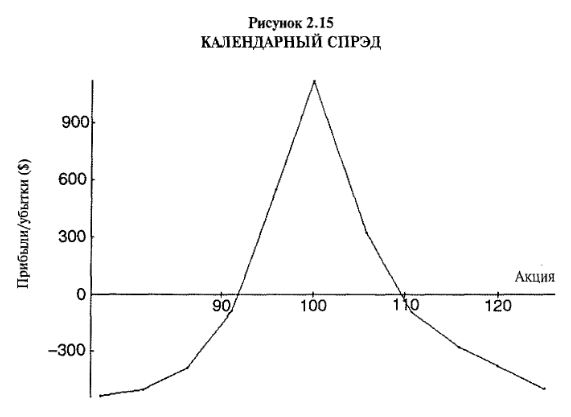

Настоящий спрэд-трейдер (спрэдер) закроет данную позицию на момент майского истечения или до того, поскольку заинтересован в характеристиках самого Спрэда – он будет расширяться, если базовый актив остается рядом с ценой исполнения, и сужаться, если базовый актив удаляется слишком далеко от цены исполнения. Прибыльность Календарного Спрэда на момент более близкого истечения показана на Рисунке 2.15. Спрэд имеет ограниченный потенциал прибыли и ограниченный риск, причем он ограничен величиной, изначально уплаченной за этот Спрэд (в этом он аналогичен Вертикальным Спрэдам, описанным ранее).

Более агрессивный подход – продолжить удержание длинных опционов колл после истечения коротких опционов. Однако такой подход к стратегии Календарного Спрэда мы не рекомендуем.

Одно из наибольших различий между опционами на акции (или индексы) и фьючерсными опционами в том, что у фьючерсных опционов месяцы истечения не обязательно являются непосредственно связанными. Поэтому вы должны быть осторожны при создании Календарных Спрэдов с помощью фьючерсных контрактов. Например, вам могут быть доступны опционы на мартовский и июньский фьючерсы на швейцарский франк. Если вы купите июньский опцион и продадите мартовский, то необязательно получите Календарный Спрэд в том же смысле, как мы имели в примере с IBM. Причина в том, что базовыми для двух ваших опционов на швейцарский франк являются два разных фьючерсных контракта: июньский контракт и мартовский контракт, в то время как в примере с IBM – акция IBM – базовый актив для обоих опционов Календарного Спрэда.

Утверждение, что мартовский фьючерс на швейцарский франк и июньский фьючерс на швейцарский франк связаны друг с другом, справедливо, но они необязательно движутся вместе.

На самом деле у некоторых фьючерсов – особенно у тех, базовым активом которых являются реальные товары – зерновые или нефть, – календарный спрэд между двумя фьючерсными контрактами может колебаться очень сильно. Это колебание Спрэда вызовет такое поведение соответствующих опционов, какого не бывает в Календарных Спрэдах на акции или индексы. Это колебание может вызвать даже инвертирование стоимости опционов до такой степени, что опцион с ближней датой истечения будет продаваться по более высокой цене, чем удаленный. Может быть полезен следующий пример.

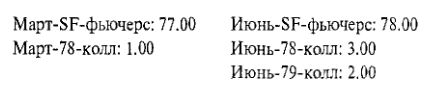

Пример. Предположим, сейчас февраль, и вы заметили, что опционы на мартовский швейцарский франк (SF) дороже опционов на июньский франк. Поэтому вы хотите создать Календарный Спрэд. Цены могут быть следующими:

Ваше первое желание – попытаться создать Календарный Спрэд покупкой Июнь-78-колл и продажей Март-78-колл. Однако даже несмотря на то, что страйки опционов колл одинаковы: 78.00 мартовский колл находится на один пункт “вне денег”, в то время как Июнь-колл – “около денег”. Это увеличивает дебет, который вы должны изначально уплатить за Спрэд, и фактически делает его бычьей позицией. Более нейтральным Календарным Спрэдом было бы использование опционов колл. В начальный момент времени они находятся “вне денег” на одинаковом расстоянии: купить Июнь-79-колл и продать Март-78-колл. Оба опциона находятся “вне денег” на один пункт.

Тем не менее, даже в этом случае спрэдер подвержен превратностям судьбы относительных движений мартовского и июньского фьючерсов на SF. Например, если процентные ставки в Соединенных Штатах или Швейцарии изменятся, ценовой дифференциал между двумя фьючерсными контрактами, безусловно, тоже поменяется.

Валютные фьючерсы имеют серийные опционы. Поэтому должны быть SF-опционы, истекающие в апреле и в мае. Более того, реальный фьючерсный контракт – базовый для этих серийных опционов – июньский фьючерсный контракт. Таким образом, можно создать настоящий Календарный Спрэд, если купить Июнь-SF-колл и продать Апрель- или Май-SF-колл. В данном случае единственной переменной в опционном Спрэде будет время, поскольку один и тот же контракт – июньский фьючерсный контракт на швейцарский франк – базовый для обоих опционов.

|