Европейские опционы

Прежде чем обсуждать межрыночные спрэды, необходимо обсудить моменты, связанные с более сложными качествами европейских опционов. Большинство индексных и отраслевых опционов относится к европейскому стилю. Это означает, что они не могут быть исполнены до конца их жизни. В результате поведение их цены несколько отличается от опционов американского стиля, к которым привыкло большинство людей.

Основное различие в том, что до истечения европейские опционы могут торговаться и торгуются с дисконтом к паритету. Это справедливо как для опционов пут, так и для колл, хотя в отношении пут-опционов это проявляется в большей степени. Данный дисконт прямая функция математики арбитража и опционного ценообразования и никак не связан с маркет-мейкерством или любыми иными ситуациями, связанными со спросом и предложением.

Чтобы понять, почему справедлива указанная закономерность, необходимо посмотреть на ситуацию с точки зрения арбитражера. Во-первых, давайте разберемся, почему опционы американского стиля не торгуются ниже паритета. Предположим, трейдеру удалось купить пут американского стиля и затем увидеть, как цена базовой акции значительно снижается, достигнув уровня, при котором его пут находится “в деньгах” на 20 пунктов. Тогда трейдер решает продать свой пут, и он может быть уверен, что получит за него 20 пунктов (или, возможно, на какую-то небольшую долю пункта меньше). Почему? Потому что арбитражер или маркет-мейкер может:

1. Купить данный пут у этого трейдера и

2. Купить базовую акцию, а затем

3. Исполнить пут, чтобы закрыть данную арбитражную позицию.

Предоставляя эту «услугу», маркет-мейкер, как правило, не платит за данный пут все 20 пунктов, а дисконтирует его на долю пункта, чтобы он тоже мог получить какую-то прибыль от данной операции. Заметьте, маркет-мейкер не имеет никакого риска, поскольку он хеджирован в каждый момент времени (сделки с акцией и с опционом – шаги 1 и 2 – будут исполняться им одновременно).

Следующие цены иллюстрируют подобную сделку. Допустим, в ноябре трейдер владеет XYZ-Де- кабрь- 100-пут и акция XYZ торгуется по 80. Он хочет продать данный пут. Маркет-мейкер видит, что может купить акцию по 80, поэтому он говорит трейдеру, что готов заплатить за его пут 19 7/8. Трейдер согласен, и сделка совершается. Всего маркет-мейкер заплатил 99 7/8 (80 за акцию и 19 7/8 за пут) и получил обратно 100, когда исполнил Декабрь-100-пут (чтобы продать акцию по 100). Таким образом, маркет-мейкер получил в качестве прибыли одну восьмую пункта без риска, а трейдер избавился от своего пута практически по паритету.

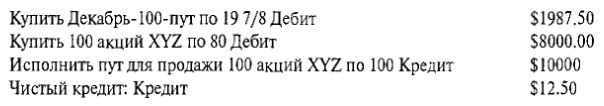

Следующие данные подводят итог данной транзакции с точки зрения маркет-мейкера:

Поскольку маркет-мейкер практически не платит комиссионных, он получает прибыль на этом арбитраже.

Таким образом, любой пут американского стиля может быть продан почти по паритету в любой момент в течение его жизни, потому что маркет-мейкеру, которому продан данный пут, доступно выполнение арбитража. То же самое справедливо для колл-опциона американского стиля “в деньгах”. Трейдер, владеющий опционом колл “в деньгах” американского стиля, может быть уверен, что сможет продать этот колл в любое время почти по паритету. В случае с опционом колл маркет-мейкер одновременно: (1) покупает колл, (2) продает акцию (шорт в случае ее отсутствия – short exempt) и затем (3) исполняет колл для полного закрытия данной позиции. Опять-таки, маркет-мейкер может попытаться получить одну восьмую пункта за счет покупки опциона колл с небольшим дисконтом к паритету.

Когда трейдеры владеют опционами “в деньгах” европейского стиля, которые они хотят продать ранее срока истечения, маркет-мейкеры, как правило, единственные готовы купить такие опционы. Однако в данном случае характер арбитража несколько иной, потому что маркет-мейкер не может исполнить данный опцион для закрытия позиции, как в шаге 3 предыдущего примера. Скорее, после (1) покупки у трейдера опциона “в деньгах” и (2) хеджирования своего риска с помощью базовой акции, маркет-мейкер должен держать данную позицию до истечения. Это связывает его деньги на значительный срок. Поэтому он должен принимать в расчет данный факт, корректируя цену, которую он готов заплатить трейдеру за этот опцион “в деньгах”. Снова пример прояснит данную ситуацию.

Как и в предыдущем примере, трейдер владеет Декабрь-100-пут на акцию, торгуемую по 80, и хочет продать данный пут за месяц до истечения. Допустим, что теперь опцион соответствует европейскому стилю. Маркет-мейкер данного опциона теперь сталкивается со следующей ситуацией. Он по- прежнему хочет получить за свои хлопоты безрисковую одну восьмую пункта. Тем не менее, когда теперь он (1) покупает у грейдера пут и (2) покупает базовую акцию, ему необходимо ждать месяц до наступления истечения, прежде чем получится завершить шаг 3: исполнить пут и закрыть данную позицию. Таким образом, маркет-мейкер будет корректировать свой бид на данный пут на величину своих «затрат по удержанию» данной позиции до срока истечения. Обычно это делается вычислением, сколько ему будут стоить тяготы удержания позиции с данной ценой исполнения, в нашем случае – $100, влечение требуемого времени, в рассматриваемом примере – один месяц. Если годовая ставка заимствования краткосрочных денег составляет для данного трейдера 12%, это означает, что затраты маркет-мейкера на удержание данной позиции в течение месяца составят 1%. Это ровно $1. Следовательно, пут будет торговаться с дисконтом в 1 пункт по отношению к паритету.

С точки зрения маркет-мейкера, вся транзакция может выглядеть следующим образом:

• За месяц до истечения:

1. Купить у трейдера пут за 18 7/8 (на 1 пункт дешевле, чем он готов был заплатить за пут американского стиля): дебет $1887.50

2. Купить акцию по 80 (дебет $8000)

Таким образом, на этот раз его затраты составляют 98 7/8 ($9887.50), которые, как мы допустили, он заимствует у своего клирингового дома или у своего банка.

• По истечении (месяц спустя):

3. Заплатить своему банку $100 в качестве процента по займу (дебет $100).

4. Исполнить пут и получить цену исполнения: 100 пунктов (кредит $10000).

Чистая прибыль маркет-мейкера составляет все ту же одну восьмую пункта: $10000 минус $9887.50, изначально уплаченные за позицию, минус процент 5100, равно прибыли $12.50.

Если не принимать во внимание одну восьмую пункта, получаемую маркет-мейкером в качестве прибыли, пут европейского стиля продается за 19, в то время как пут американского стиля – за 20 (по паритету). Вы можете подумать: «А если маркет-мейкеру не надо занимать деньги в банке, может ли это снизить наши затраты?» Фактически это ничего не меняет, поскольку если он использует свои собственные деньги, то все равно будет «включать в цену» затраты, связанные с упущенной возможностью получения процентов на свои деньги за время до истечения.

Предыдущий пример абсолютно упрощенный в том смысле, что игнорирует два фактора, могущие помочь повысить цену европейского пута: (1) дивиденды и (2) цену опциона колл с той же ценой исполнения и датой истечения. Причина, по которой дивиденды важ- 17-7502 ный фактор, состоит в их способности повышать цену любого пут опциона: и европейского, и американского. Например, если по акции в предыдущем примере намечалась выплата дивиденда 25 центов в течение месяца, остающегося до истечения пута, то он должен был бы стоить примерно на четверть пункта дороже, чем указано в примере.

Цена колл опциона тоже один из факторов, поскольку маркет-мейкер или арбитражер могут снизить свои общие расходы покупкой данного колла в тот же момент, когда они покупают у трейдера пут. Это сокращает общие расходы маркет-мейкера и дает ему возможность разделить их с трейдером в форме повышенной цены пут опциона.

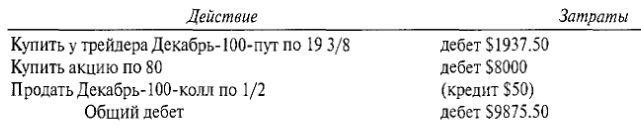

Продолжая предыдущий пример, предположим, что мы имеем ту же самую ситуацию: трейдер хочет продать Декабрь-100-пут, когда базовая акция торгуется по 80, примерно за месяц до истечения. Однако на этот раз мы собираемся включить в условие дополнительную информацию: имеется Декабрь-100-колл, продаваемый за полпункта. Теперь действия арбитражера могут быть следующими:

Как можно видеть, этот изначальный дебет точно такой, как и в предыдущем примере. Потом маркет-мейкер уплатит $100 в качестве процентов своему банкиру и, в конечном счете, либо исполнит пут, либо получит извещение об исполнении по опциону колл, получая 100 пунктов и в любом случае закрывая данную позицию.

Однако разница здесь в том, что трейдер получил за свой пут 19 3/8, а не 18 7/8, как было в предыдущем примере. Таким образом, пена колл опциона – важная составляющая в определении величины дисконта (если какой-либо дисконт вообще существует) опциона пут “в деньгах” европейского стиля.

Чем больше времени остается до истечения европейского опциона “в деньгах”, тем больше будет дисконт, поскольку более весомые будут затраты маркет-мейкера на заимствование капитала. В предыдущем примере мы говорили о дисконте относительно краткосрочного опциона – срок оставшейся жизни которого составлял всего один месяц. Однако существуют LEAPS-опционы на индексы, до истечения которых может быть два года или даже более. Дисконты этих долгосрочных пулов европейского стиля могут оказаться очень значительными.

Эти большие дисконты долгосрочных пут опционов европейского стиля один из факторов, который должен учитываться трейдерами в их планах.

Впервые владельцы путов серьезно столкнулись с реальностью дисконтов опционов европейского стиля в начале 1990-х годов на рынке пут опционов на индекс японских компаний, котируемых на AMEX (Japanese Index, символ: $JPN). Японский рынок акций, как показывал индекс Nikkei 225, достиг своего пика на уровне примерно 40000 и находился на протяжении пары следующих лет в процессе падения почти до 15000. Индекс $JPN – суррогат японского рынка акций – имеет стоимость, составляющую примерно одну сотую стоимости Nikkei. Таким образом, грубо говоря, индекс JPN упал почти до 150 (когда Nikkei был на уровне 40000, индекса $JPN еще не существовало, но если бы он был, то его значение, вероятно, должно было составлять около 400).

В листинге присутствовали LEAPS-пугы европейского стиля на индекс JPN, и некоторые из них имели очень высокие страйки, такие как 280, что означало их нахождение более чем на 100 пунктов “в деньгах” более чем за год до истечения, когда индекс JPN достиг дна медвежьего рынка того периода. Представьте себе Январь-280-пут с годом до истечения при значении JPN-индекса 180. Можете смело допустить, что Январь-280-колл был на тот момент практически бесполезным, и он никак не помогал повышению цены пута. Даже при ставке 5% годовых затраты по удержанию $28000 (цены исполнения) в течение одного года равны $1400. В опционных терминах это 14 пунктов. Таким образом, теоретически Январь-280-пут продавался по 86, когда паритет составлял 100.

В действительности у индексных опционов дисконтный бид маркет-мейкеров может быть еще чуть больше, поскольку им труднее хеджировать весь индекс – им приходится покупать все акции индекса вместо всего одной акции, как в предыдущих примерах. Это повышает их клиринговые (расчетные) затраты, не говоря уже о необходимости покупать большое количество акций, причем каждую – по цене продавца (по офферу). Эти факторы приводят к тому, что реальный бид по данному путу будет около 84.

Со стороны инвесторов, считавших, что дисконт данных путов был произвольным и несправедливым, были даже какие-то несерьезные иски. Конечно, они не правы – цены путов абсолютно правильные, но в те дни многие индивидуальные трейдеры плохо разбирались в понятии европейского опциона. Поэтому некоторые думали, будто маркет-мейкеры просто занижают свои биды до крайне низких уровней, потому что знают: эти трейдеры находятся в длинной позиции и хотят продавать. Неправильное ценообразование? Нет. Трейдерская паранойя? Да.

Конечно, если вы были настроены по-медвежьи, когда рынок находился намного выше, и купили тот пут, скажем, за 10 пунктов, вас, вероятно, не будет так волновать, продадите ли вы его за 84 или за 86, поскольку ваша прибыль будет феноменальной в любом случае. Однако важно понимать, что вы не сможете продать его по 100, если до истечения еще очень много времени.

Понимание дисконтов на опционах пут европейского стиля может также оказаться важным, если вы покупаете эти путы в качестве защиты против снижения рынка, поскольку эти дисконтированные путы не обеспечат достаточную защиту в случае быстрого падения рынка, если до истечения остается очень много времени.

Таков ли удел колл опционов европейского стиля? Ответ – нет, если только по базовой акции не выплачивается крупный дивиденд. Чтобы понять причину этого, необходимо снова рассмотреть ситуацию с точки зрения арбитражера. Когда трейдер, владеющий колл опционом “в деньгах” европейского стиля, хочет продать его, маркет-мейкер покупает его и немедленно хеджируется продажей (шорт) базовой акции. Эта операция создает кредит на счете арбитражера, на который он может получить процент. Итак, он полностью готов держать позицию до истечения и зарабатывать на ней проценты. Таким образом, он готов уплатить трейдеру за колл по паритету (или, возможно, даже чуть больше).

Исключением может быть случай, когда за время, остающееся до истечения опциона, по базовой акции выплачивается большая сумма дивидендов. Поскольку арбитражер в короткой позиции по базовой акции, со временем ему придется выплачивать эти дивиденды. Следовательно, он будет дисконтировать первоначальную цену, уплачиваемую за колл трейдеру, на текущую стоимость всех предстоящих (за время до истечения опциона) дивидендов. Заметьте, что в случае опциона американского стиля маркет-мейкер, с длинной позицией по колл опциону “в деньгах” и короткой по базовой акции, будет просто исполнять свой колл в день накануне экс-дивидендной даты по акции, тем самым избегая расходов по выплате дивиденда. Однако маркет-мейкер не может исполнить ранее срока истечения опцион европейского стиля, поэтому ему приходится выплачивать эти дивиденды.

Трейдер покупает долгосрочный Июль-60-колл европейского стиля, и вслед за этим, на его счастье, акция растет до 90. Допустим, что в этот момент до истечения колла остается еще целый год, а трейдер хочет его продать. Далее, предположим, что акция ежеквартально выплачивает дивиденд 50 центов, или в целом $2.00 за следующий год. Маркет-мейкер поставит по этому колл опциону бид 28, то есть паритет (30) минус 2 пункта за дивиденды, которые ему придется заплатить из-за наличия у него короткой позиции по данной акции в течение следующего года.

В действительности текущая стоимость дивиденда составляет не $2.00, а скорее, $1.80 или около того, в зависимости от процентных ставок, и точная цена, которую платит маркет-мейкер, может быть чуть выше 28, но в данном примере ситуация описана правильно. Точно так же, если Июль-60-пут имеет какую-то стоимость, она может повышать стоимость колл опциона.

Данное качество колл опционов европейского стиля может быть существенным, если вы имеете дело с акцией или индексом, по которым выплачиваются высокие дивиденды, как в случае индекса коммунальных компаний ($UTY), особенно если значительное число акций, составляющих индекс, должно вскоре пройти экс-дивидендную дату. Многие акции проходят экс-дивиденд в начале февраля, мая, августа и ноября. Поэтому колл опционы европейского стиля, истекающие в эти месяцы, могут торговаться с дисконтом даже незадолго до истечения.

Один из превосходных примеров влияния дивиденда на колл опцион европейского стиля возник в торговле 1993 года Филадельфийским индексом коммунальных компаний (PHLX’s Utility Index, символ: $UTY). Я находился на длинной стороне по Декабрь-210-колл при значении индекса примерно 214. К концу ноября индекс сделал красивое движение в мою пользу, быстро поднявшись до 233. Таким образом, коллы были “в деньгах” на 23 пункта. Однако, когда я проверил рынок, лучший бид составлял всего 21 1/4. Причина этого в том, что многие из акций, составляющих индекс коммунальных компаний, находились вблизи экс-дивидендной даты, а общая сумма этих дивидендов составляла около двух пунктов UTY. Более того, поскольку до истечения оставалось так мало времени, маркет-мейкер по сути дела не мог заработать каких-либо значительных процентов за счет короткой позиции по акциям, входящим в индекс, всего за три недели до истечения. Тем не менее он готов был заплатить дивиденды по коротким продажам, которые хеджировали его позицию. Таким образом, его бид по данным колл опционам отражал дисконт, равный двум долларам дивидендов за минусом небольшой величины процентов, которые он мог бы заработать в течение трех недель.

Если вы когда-нибудь пожелаете продать опцион европейского стиля, но сомневаетесь по причине его торговли с дисконтом ввиду предстоящих дивидендов, я советую вам продать его в любом случае. Он оценен правильно – предположительно, он торгуется с дисконтом. Вы можете впасть в искушение дождаться прохождения экс-дивидендной даты, прежде чем продавать. С теоретической точки зрения, это не дает ничего, потому что базовая акция или индекс упадут в цене на величину дивидендов. Таким образом, даже если этот колл будет затем продаваться по паритету, теоретически он будет продаваться по цене, которую вы видите в текущий момент. Кроме того, как правило, нельзя откладывать продажу исключительно по причине, подобной указанной. Другой типичный пример – налоги: многие люди хотят продать акцию, но решают не делать этого по налоговым соображениям. После они видят ее существенное падение в цене, которое обходится им гораздо дороже в сравнении с тем, что им пришлось бы заплатить в качестве налогов на прирост капитала.

На этом завершается обсуждение опционов европейского стиля. Мы поместили его именно здесь, поскольку многие обсуждаемые нами межрыночные спрэды в последнем разделе данной главы включают использование индексных или отраслевых опционов европейского стиля. Если вы торгуете этими опционами, надо иметь четкое понимание только что описанных аспектов, иначе вы окажетесь в невыгодной ситуации.

Теперь снова обратим внимание на межрыночный спрэд, использующий опционы. Вспомните, что на волатильных рынках опционный спрэд дает трейдеру вероятное преимущество над (эквивалентным) фьючерсным спрэдом. Давайте рассмотрим некоторые из моих любимых межрыночных спрэдов. Часть из них имеет более длительные временные горизонты, чем другие, но большинство рассчитано на несколько недель.

|