Глава 19. Улучшение управления пенсионными и институциональными портфелями

Поскольку мне приходилось управлять индивидуальными счетами, пенсионными фондами и взаимными фондами, а также руководить аналитиками и иметь дело с многими ведущими портфельными менеджерами, у меня есть ряд соображений относительно профессионального управления капиталом.

Индивидуальным инвесторам нужно знать об институциональных управляющих капиталом как можно больше. В конце концов, они представляют «I» в нашей формуле CAN SLIM и ответственны примерно за 80% важных ценовых движений. Они также оказывают гораздо большее влияние на цены, чем специалисты, брокерские фирмы, внутридневные трейдеры или консультативные фирмы.

Я учился на своих многочисленных ошибках, совершенных в прошлом, и именно так все мы учимся и набираемся опыта в инвестировании. Возможно, мой практический опыт, собранный во всех уголках Уолл-стрит на протяжении многих экономических циклов, поможет вам понять некоторые ключевые моменты.

Институциональные инвесторы: краткий обзор

Взаимный фонд, акции которого вы имеете, или пенсионный фонд, в котором вы участвуете, находится в руках управляющего институциональным капиталом. Вы имеете законное право знать, хорошо ли работают его менеджеры, но важно также понимать, каким образом они выполняют свою работу.

Сегодняшние рынки находятся во власти профессионалов, и почти вся институциональная покупка осуществляется на собственные средства, без привлечения заемных средств (маржи). В результате у большинства ценных бумаг оказывается более солидный фундамент, чем тот, что был бы, если бы нашими фондовыми рынками правили спекулятивные маржевые счета. Например, в 1929 году индивидуальные инвесторы активно участвовали в рынке, спекулируя с 10% собственных и 90% маржевых средств. Это одна из причин, объясняющих, почему так много людей пострадало, когда рынок обрушился. Однако в конце марта 2000 г. маржевый долг как процентная доля рыночной капитализации акций NYSE также достиг чрезвычайно высокого уровня.

В периоды продолжительных снижений профессиональные инвесторы обычно не поддаются панике так легко, как индивидуальные. Собственно говоря, институциональная поддержка покупки часто появляется, когда цены идут вниз. Серьезные проблемы, с которыми фондовый рынок сталкивался в период с 1969 по 1975 г., не имели никакого отношения к институциональным или частным инвесторам. Они были результатом экономических ошибок и плохих политических решений, сделанных политическими деятелями в Вашингтоне. Фондовый рынок подобен гигантскому зеркалу, отражающему базовые условия, политическое управление (или неумелое руководство) и психологию страны.

Жесткая конкуренция среди управляющих капиталом и пристальное изучение результатов их работы, вероятно, сделали сегодняшних профессиональных инвестиционных менеджеров несколько более квалифицированными, чем они были 30 лет назад.

Первые книги Datagraph превращаются в WONDA

Одним из первых продуктов, которые мы разработали для институциональных инвесторов, были книги O’Neil DatabaseDatagraph, содержащие чрезвычайно подробные графики тысяч публично торгуемых компаний. Это были первые продукты такого типа, и они являлись нововведением в мире анализа институциональных капиталовложений. Мы могли выпускать эти книги в удобном еженедельном формате, обновляя их после закрытия рынка каждую пятницу. Эти всеобъемлющие книги доставлялись институциональным управляющим капиталом в конце недели, таким образом, они попадали к ним до открытия рынка в понедельник. Такая высокая скорость (для того времени) достигалась не только благодаря использованию базы данных, которую мы накопили и ежедневно поддерживали, но и благодаря нашему быстродействующему микрофильмирующему оборудованию. Когда мы начинали в 1964 году, дорогостоящие ЭВМ только появились, и никто не знал, как получать графики с их помощью. Как только мы смогли преодолеть этот барьер, стало возможно получать сложные обновляемые графики с помощью автоматизированного процесса со скоростью одного графика в секунду.

Сегодня технология настолько продвинулась вперед, что мы можем выдавать наисложнейшие датаграфы акций практически ежесекундно, а книги O’Neil Database стали основным источником информации во многих ведущих организациях взаимных фондов по всему миру. Первоначально каждый датаграф давал информацию о цене и объеме, наряду с некоторыми техническими и фундаментальными данными. Сегодня каждый датаграф показывает 98 фундаментальных и 27 технических параметров, и они делаются для более чем 10 000 акций в 197 промышленных группах. Это означает, что аналитик или портфельный менеджер могут сравнивать любые компании как в рамках одной отрасли, так и по всей базе данных.

Мы все еще предлагаем книги O’Neil Database, содержащие по 600 страниц датаграфов, нашим институциональным клиентам как часть наших консалтинговых услуг. С появлением Интернета и сложной компьютерной технологии эти морально устаревшие бумажные книги заменяются нашей новейшей и в высшей степени инновационной услугой WONDA. WONDA является сокращением от William O’Neil Direct Access и обеспечивает всем институциональным клиентам прямой интерфейс с O’Neil Database. O’Neil Database содержит более 3000 технических и фундаментальных параметров данных по более чем 10 000 американских акций, a WONDA позволяет пользователям фильтровать и отслеживать базу данных, используя любую комбинацию этих параметров.

Первоначально мы разрабатывали WONDA как внутреннюю систему, использовавшуюся для управления нашими собственными деньгами. В 90-е гг., после многих лет реального использования, доводки и модернизации, эта услуга была предложена как новейший сервис William O’Neil + Co., доступный только институциональному инвестиционному сообществу. Поскольку WONDA была задумана и создана нашими внутренними портфельными менеджерами, аналитиками и компьютерными программистами, эта услуга разрабатывалась в расчете на институционального управляющего капиталом. Институциональные управляющие капиталом часто должны принимать быстрые решения, находясь в гуще событий рыночного дня, и WONDA предлагает широкий ассортимент функций, позволяющих осуществлять мгновенный доступ и мониторинг критически важных данных по акциям и связанной с ними информацией во время движения рынка. Некоторые из наших институциональных клиентов, использующих WONDA, говорят, что они могут «практически печатать деньги» с помощью этой системы. Эти клиенты представляют широкую гамму от очень консервативных управляющих до быстро торгующих менеджеров хеджевых фондов. Понятно, что никакая компьютерная система не может печатать деньги, но такие отзывы со стороны некоторых из крупнейших и лучших институциональных клиентов указывают на функциональность и эффективность WONDA.

Интерпретация датаграфа Dome Petroleum

Один из секретов, который вы как успешный индивидуальный инвестор никогда не должны забывать, состоит в том, что акцию нужно покупать прежде, чем ее потенциал станет очевидным для других. Когда появляются многочисленные исследовательские отчеты, фактически наступает время, чтобы подумать о продаже. Если ее ценность очевидна почти для каждого, покупать уже, вероятно, слишком поздно.

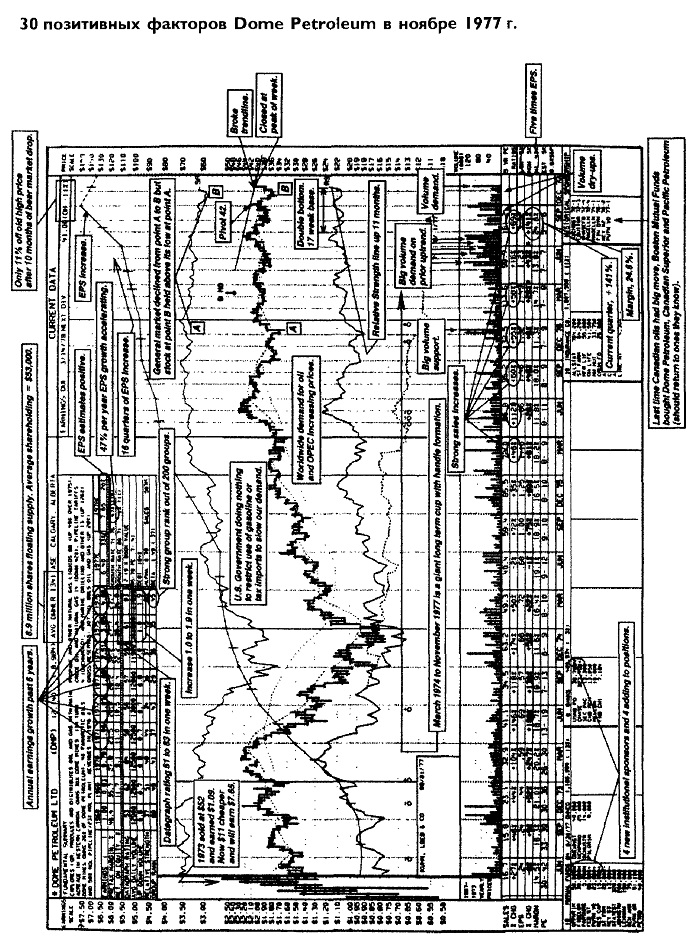

Прилагаемый датаграф Dome Petroleum размечен так, чтобы выделить несколько способов интерпретации и использования этого примера фундаментальной и технической информации. В ноябре 1977 г. мы рекомендовали Dome организациям по 48 долл. Руководителям фондов эта идея, может быть из-за недостаточно консервативного бухгалтерского учета компании, не понравилась, поэтому мы купили акцию себе. Dome стала одним из наших величайших выигрышей того времени. Этот и следующие примеры являются реальными жизненными событиями, показывающими, как бизнес делается на практике.

История Pic’n’Save

В июле 1977 г. мы рекомендовали еще одну акцию, которой не заинтересовалась ни одна организация, – Pic’n’Save. Большинство полагало, что компания слишком мала, поскольку торговалось всего около 500 акций в день, и несколькими месяцами позже мы начали ее покупать. У нас были успешные исторические компьютерные модели: Kmart в 1962 г., торговавшаяся тогда на уровне 1000 акций в день, и Jack Eckerd Drug в апреле 1967 г., когда она торговалась на уровне 500 акций в день. Поэтому мы знали, основываясь на историческом прецеденте, что Pic’n’Save могла стать реальным лидером.

Удача была на нашей стороне. Обе фирмы розничной торговли сильно прибавили в цене после того, как были обнаружены, и в результате средний дневной объем торгов устойчиво увеличивался. То же произошло с Pic’n’Save. Эта небольшая малоизвестная компания, расположенная в Карсоне, штат Калифорния, демонстрировала устойчивый рост в течение семи или восьми лет. Собственно говоря, у Pic’n’Save прибыль до налогообложения, прибыль на капитал, годовые темпы роста прибыли и отношение задолженности к собственному капиталу были в то время лучше, чем у многих признанных институциональных фаворитов роста, таких как Wal-Mart Stores, которых мы также рекомендовали.

Я всегда верил в то, что надо находить выдающиеся акции и покупать их на каждом пункте их движения вверх. Почти так случилось и с Pic’n’Save. В течение нескольких лет мы покупали ее почти на каждом пункте повышения. Мне нравилась эта компания, потому что она давала семьям со скромными доходами возможность покупать большинство предметов первой необходимости по очень низким ценам. В общей сложности мы покупали акции Pic’n’Save в течение 285 дней и держали их 7 ½ лет. Когда они были, наконец, проданы, объем их торговли составлял нескольких сот тысяч штук в день, а наши ранние покупки принесли более чем десятикратную прибыль.

Чарльз Тэнди из Radio Shack

Впервые мы открыли Tandy Corp. в 1967 г., но тогда мы смогли убедить купить эту акцию лишь две организации. Среди причин отказа от покупки были невыплата дивидендов и то, что Чарльз Тэнди был всего лишь промоутером. (Qualcomm – еще одна компания, считавшаяся слишком промоутерской с 1996 по 1998 г. Мы выбрали ее прямо по недельному графику в самом конце 1998 г. Она стала главным лидером 1999 г., повысившись в 20 раз.)

Когда я познакомился с Тэнди в его офисе в деловой части Форт- Уорта, штат Техас, моя реакция была прямо противоположной. Это был блестящий финансист, а также выдающийся продавец. Он использовал инновационные методы стимулирования, финансовую отчетность по подразделениям и детальнейшие ежедневные компьютерные отчеты о продажах каждого изделия в каждом магазине, разбитые по типу товара, цене и категории. Его автоматизированные средства управления складскими запасами и финансами были почти невероятны для того времени.

После того как акции утроились, аналитики Уолл-стрит признали ее существование. Было даже несколько исследовательских отчетов, отметивших Tandy как пример недооцененных акций. Не странно ли, что для того чтобы казаться дешевыми, некоторые акции должны значительно повыситься?

Проблема размера в управлении портфелями

Многие организации думают, что их главной проблемой является размер. Поскольку они управляют активами в миллиарды долларов, кажется, что никогда не найдется достаточно акций с большой капитализацией, которые они могли бы легко покупать или продавать.

Давайте посмотрим правде в глаза: размер, безусловно, является препятствием. Легче управлять 10 млн. долл., чем 100 млн.; легче управлять 100 млн. долл., чем 1 млрд., а 1 млрд. долл. – чепуха по сравнению с управлением 10, 20 или 30 млрд. долл. Проблема размера просто означает, что становится труднее покупать или продавать большое количество акций компаний малого или среднего размера.

Однако я полагаю, что для организаций является ошибкой ограничивать инвестиции исключительно компаниями с большой капитализацией. Во-первых, в любое данное время не всегда найдется достаточно выдающихся компаний, в которые стоило бы вкладывать капитал. Зачем покупать медленно работающую акцию только потому, что вы можете легко приобрести ее в больших количествах? Зачем покупать акцию с большой капитализацией с прибылью, растущей только на 10- 12% в год? Если организации ограничивают себя инвестициями в компании с большой капитализацией, они могут пропустить по-настоящему мощный рост на фондовом рынке.

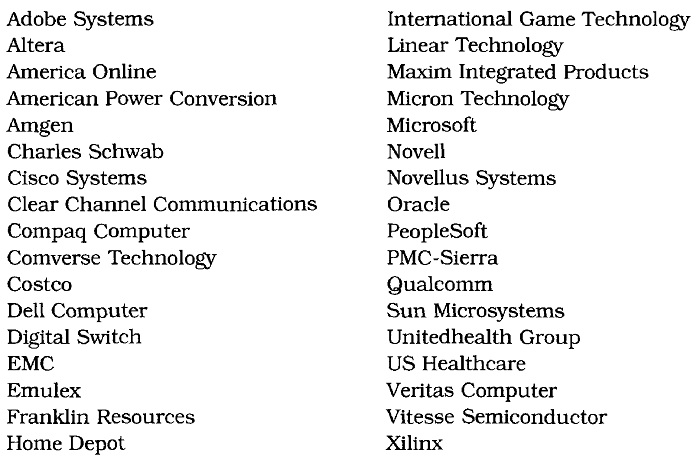

Во времена президента Рейгана с 1981 по 1987 г. образовались или сделали первичное публичное предложение акций более 3000 динамичных компаний. Это произошло в первую очередь и главным образом благодаря нескольким понижениям налога на прирост капитала в начале 80-х гг. Многие из этих предпринимательских концернов малого и среднего размера стали затем колоссальными лидерами рынка и были ответственны за беспрецедентный бум технологии и значительное увеличение числа рабочих мест в 80-е и 90-е гг. Хотя эти компании в то время были в основном небольшими и малоизвестными, теперь они считаются одними из величайших выигрышных компаний того периода. Ниже приводится лишь малая часть списка тысяч новаторов, обеспечивших рост Америки вплоть до вершины рынка в марте 2000 г.

Как упоминалось ранее, наше правительство вновь должно серьезно рассмотреть вопрос о снижении налога на прирост капитала и, возможно, сократить учетный период до шести месяцев, чтобы стимулировать новый цикл создания предпринимательских компаний. Сегодняшние рынки более ликвидны, чем рынки прошлого, и объем торгов многих акций среднего размера составляет в среднем от 500 000 до 5 000 000 штук в день. Кроме того, между организациями осуществляется значительный объем перекрестной блоковой торговли, что также улучшает ликвидность. Институциональному менеджеру, управляющему миллиардами долларов, следовало бы принять к сведению совет расширить свои интересы на 4000 или более существующих инновационных компаний. Это лучше, чем ограничивать действия все теми же немногими сотнями крупных известных или традиционных компаний. Помнится, был момент, когда исследовательский отдел одного из крупнейших банков в стране отслеживал только 600 компаний.

Для крупной организации, вероятно, было бы лучше иметь акции 500 компаний всех размеров, чем 100 крупных, зрелых, медленно продвигающихся компаний. Однако взаимным фондам, которые концентрируются на динамичных акциях компаний с малой капитализацией, следует быть более осторожными. Если у них в управлении лишь несколько сотен миллионов, это может быть исключительно выгодно. Если же эти фонды в результате собственного успеха вырастают до нескольких миллиардов долларов, они не могут продолжать концентрироваться исключительно на быстро движущихся, более спекулятивных меньших компаниях. Причина заключается в том, что эти акции в одной фазе работают хорошо, а затем, позднее, достигают вершины; некоторые никогда не возвращаются или долгие годы отстают по результатам работы. Некоторые из фондов Janus и Putnam столкнулись с этой проблемой в конце 90-х и в начале 2000 г. Успех может порождать самонадеянность.

Пенсионные фонды могут решать свои проблемы размера, распределяя деньги среди нескольких различных менеджеров с разными инвестиционными стилями.

Размер – не ключевая проблема

Однако для институциональных инвесторов размер не является проблемой номер один. Нередко сами их инвестиционные философии и методы не позволяют им полностью извлекать выгоду из потенциала рынка.

Многие организации покупают акции, основываясь на мнениях своих аналитиков о предполагаемой ценности компании. Другие главным образом покупают истории. А третьи следуют предсказаниям экономистов о том, какие секторы должны преуспеть. Мы полагаем, что работа по принципу «снизу вверх» (концентрация на нахождении акций с выигрышными характеристиками) дает лучшие результаты.

Много лет назад некоторые организации использовали одни и те же привычные названия и редко изменяли утвержденные списки. Если список включал сотню общепризнанных имен, каждый год могли добавляться четыре-пять новых. Многие решения должны были проходить одобрение инвестиционных комитетов. Однако рыночные решения, принимаемые комитетами, обычно плохи. Хуже того, некоторые комитеты включали членов, которые не были опытными управляющими капиталом. Это сомнительная инвестиционная политика.

Даже сегодня устаревшие правила иногда снижают инвестиционную гибкость. Некоторые крупные консервативные организации, например, не могут покупать акции, по которым не выплачивают дивиденды. Это кажется отголоском темного средневековья, потому что многие выдающиеся акции роста преднамеренно не выплачивают дивиденды; они реинвестируют свою прибыль в компанию, чтобы продолжить финансировать рост выше среднего. В других введены ограничения, требующие, чтобы половина портфеля, а то и более, инвестировалась в облигации. Большинство облигационных портфелей в длительной перспективе дают слабые результаты. Кроме того, в прошлом некоторые облигационные портфели использовали вводящий в заблуждение бухгалтерский учет, не оценивавший портфель по текущим рыночным ценам.

В этих немногих ситуациях отчеты о результатах портфелей происходят слишком редко и истинная производительность их туманна. Слишком большой акцент делается на доходности и недостаточный – на увеличении или уменьшении рыночной стоимости активов портфеля.

Главная проблема состоит в том, что большинство этих устаревших институциональных процедур принятия инвестиционных решений имеют глубоко укоренившуюся юридическую базу. Они стали «институциализированными». Многие организации при принятии инвестиционных решений вынуждены твердо придерживаться юридических концепций типа «правил разумного поведения», «должного усердия» и «фидуциарной ответственности». В большинстве случаев ответственность за плохие или нереализованные инвестиционные решения мог бы нести трастовый отдел, но стандарт определения, является ли инвестиционное решение плохим или нереализованным, не имеет ничего общего с результативностью самой инвестиции! Если организация может показать, что акция, в которую она решила инвестировать, была отобрана на основе анализа с соблюдением «правил разумного поведения» (то есть организация действовала, как можно было ожидать от благоразумного человека), принявшего во внимание оценку, основанную на статическом представлении фундаментальной ситуации компании, или что она была частью или всей моделью «распределения активов», или если найдется какая-то другая подобная причина, объясняемая должным усердием, то организация может показать, что она соблюдала свою фидуциарную ответственность должным образом и, таким образом, умыть руки.

Много лет назад организации имели возможность выбирать из относительно небольшого числа менеджеров фондов, но сегодня есть много выдающихся профессиональных команд по управлению капиталом, использующих разнообразные системы. Однако многие из них не могут купить акции, не включенные в заранее одобренный список, если они не имеют длинного хвалебного отчета от одного из их аналитиков. Так как организации уже имеют акции значительного числа компаний, которые, по их настоянию, аналитики должны продолжать отслеживать, аналитику может потребоваться больше времени, чтобы «протолкнуть» интересные новые имена в одобренный список и подготовить отчеты по этим компаниям. Блестящие результаты достигаются за счет свежих идей, а не тех же самых старых заезженных и залежалых имен или фаворитов прошлого цикла. Например, супертехнологическим лидерам 1998 и 1999 гг. в XXI веке, вероятно, придут на смену новые лидеры потребительского и оборонного секторов.

Блаженство покупателей у «дна»

Многие организации покупают акции при их движении вниз, но ловить рыбку у дна – не всегда лучший способ достичь оптимальных результатов. Это может поставить лиц, принимающих решения, в позицию, когда они будут покупать акции, медленно деградирующие или замедляющие свой рост.

Другие организации, занимающиеся управлением капиталом, используют модели оценки, ограничивающие инвестиции акциями в нижней части исторических диапазонов Р/Е. Этот подход работает для нескольких необычайно способных, консервативных профессионалов, но с течением времени он редко дает по-настоящему выдающиеся результаты. Несколько крупных банков Среднего Запада, использующие этот подход, по производительности непрерывно отстают. На Р/Е помешано слишком много аналитиков. Они хотят продавать Р/Е, который повысился и выглядит высоким, и покупать тот, который падает. Модели наиболее успешных акций за пятьдесят лет показывают, что низкий или «разумный» Р/Е не является причиной огромных увеличений в цене. Те, кто ориентируется на низкий Р/Е, пропустили, вероятно, почти всех крупных лидеров фондового рынка последней половины столетия.

Я знаком с сотнями организаций и практически каждой инвестиционной философией. Большинство тех, кто концентрируются при выборе акций на теории недооцененности, неизменно отстают от лучших сегодняшних менеджеров. Иногда эти недооцененные акции становятся еще более недооцененными или длительное время отстают от рынка.

Сравнение результатов инвестирования в рост с результатами инвестирования в стоимость

В течение предыдущих 12 экономических циклов, как я могу судить на основании своего опыта, самые лучшие управляющие капиталом давали среднегодовую прибыль на уровне 25%, в некоторых случаях – 30%. Эта небольшая группа состояла или из менеджеров акций роста, или из менеджеров, чьими наиболее успешными инвестициями были акции роста.

Лучшие менеджеры, инвестировавшие в недооцененность, за тот же период имели средний результат лишь на уровне 15-20%. Некоторые имели прибыль свыше 20%, но они были в меньшинстве. Большинство индивидуальных инвесторов не имеют достаточной подготовки, чтобы делать в среднем 25% или более годовых, независимо от используемого метода.

Фонды стоимости добиваются больших успехов в периоды падающих или плохих рынков, потому что их акции обычно не сильно повышаются во время предшествующего бычьего рынка, отчего они, как правило, и меньше корректируют. Поэтому большинство людей, пробующих отстоять дело стоимости, выбирает вершину рынка в качестве отправной точки десятилетнего или большего периода для сравнения с инвестированием в рост. Это приводит к некорректному сравнению, в котором инвестирование в стоимость может «оказаться» более успешным, чем инвестирование в акции роста. Действительность состоит в том, что, если рассмотреть ситуацию объективно, инвестирование в акции роста в течение большинства периодов обычно превосходит инвестирование в стоимость.

Value Line отказывается от системы недооцененности

С 30-х до начала 60-х гг. служба Value Line ранжировала акции, которые отслеживала, как недооцененные или переоцененные. Результаты компании оставались посредственными, пока она в 60-е гг. не отказалась от этой системы и не начала оценивать акции, основываясь на природе прибыли и поведении относительно рынка. После этой перемены результаты работы Value Line существенно улучшились.

Перевес и недовес относительно S&P

Многие организации вкладывают капитал главным образом в акции S&P 500 и пытаются перевесить или недовесить позиции в некоторых секторах. В результате они никогда не будут иметь результаты намного лучше или хуже, чем индекс S&P 500. Однако выдающийся менеджер акций роста малого или среднего размера должен потенциально быть в состоянии в течение нескольких лет превзойти индекс S&P 500 в среднем в 1¼ – 1½ раза. Взаимному фонду трудно существенно побить индекс S&P 500, потому что S&P по сути дела является управляемым портфелем, который все время добавляет более новые, лучшие компании и избавляется от отстающих.

Слабости системы отраслевых аналитиков

Другая широко используемая, дорогостоящая и неэффективная практика заключается в том, чтобы нанимать большое количество аналитиков и затем распределять их ответственность по отраслям. Такое часто делается в инвестиционных банках с целью развития и поддержания отношений с клиентами. Таким образом, как минимум, аналитики разделяют лояльность.

Типичный отдел исследования ценных бумаг имеет аналитика автопромышленности, аналитика электроники, аналитика нефти, аналитика розничной торговли, аналитика лекарственных средств и так далее. Однако такая раскладка неэффективна и имеет тенденцию увековечивать посредственную работу. Что делает аналитик, назначенный на две-три непопулярные группы? Рекомендует наименее плохую изо всех тех плохих акций, которые он отслеживает?

С другой стороны, аналитик, которому выпало отслеживать наилучшую группу года, может выдвинуть только двух-трех лидеров, опустив многих других. Когда нефтяные акции в 1979 и 1980 гг. переживали бум, все они удвоились или утроились. Лучшие подскочили в пять раз и больше.

Теория, на которую опирается разделение исследований, заключается в том, что человек может быть экспертом в конкретной отрасли. Собственно говоря, фирмы Уолл-стрит заходят так далеко, что нанимают химика из химической компании, чтобы он был их химическим аналитиком, и специалиста по автомобилям из Детройта, чтобы тот был их автомобильным аналитиком. Эти личности могут досконально знать свои отрасли промышленности, но во многих случаях они мало что понимают в рынке в целом и в том, что заставляет ведущие акции идти вверх и вниз. Возможно, это объясняет, почему практически каждый аналитик, появлявшийся на CNBC после сентября 2000 г., постоянно рекомендовал покупать акции компаний высоких технологий в то время, как они были на пути к своему снижению на 80-90%. Люди, следовавшие этим бесплатным советам по телевизору, потеряли много денег.

Фирмы также любят подчеркивать, что имеют больше аналитиков, или самый большой отдел, или больше первоклассных «звездных» аналитиков. Я предпочел бы скорее иметь 5 хороших аналитиков широкой специализации, чем 50, 60 или 70 узких специалистов. Каковы ваши шансы найти 50 или более аналитиков, имеющих выдающиеся способности к деланию денег на рынке или придумывающих прибыльные идеи?

Недостатки аналитиков Уолл-стрит никогда не проявлялись для институциональных и индивидуальных инвесторов так явно, как во время медвежьего рынка 2000 г. Хотя рынок продолжал распродаваться, становясь худшим медвежьим рынком с 1929 г. если судить по процентному снижению индекса Nasdaq, и пали многие когда-то высоко парившие технологические и интернетовские акции, аналитики Уолл-стрит продолжали давать для этих акций рекомендации «покупать» или «обязательно покупать». На самом деле в октябре 2000 г. одна крупная фирма с Уолл-стрит публиковала рекламные объявления на целую полосу, называвшие рыночную среду того времени «одной из десяти лучших ситуаций в истории для того, чтобы иметь акции». Как мы теперь знаем, рынок продолжил падать и в 2001 г., сделав тот период фактически одним из худших для владения акциями в истории! И только когда многие из технологических и интернетовских лидеров упали от своих пиков на 90% или более, эти аналитики наконец-то сменили свою песню. С опозданием на много дней и потерей многих долларов!

В статье о рекомендациях аналитиков, опубликованной в газете New York Times 31 декабря 2000 г., цитировалось высказывание Zacks Investment Research: «Из 8000 рекомендаций, сделанных аналитиками, отслеживающими компании фондового индекса Standard & Poor's 500, в настоящее время только 29 советуют продавать». В той же самой статье председатель Комиссии по ценным бумагам и биржам Артур Левитт заявил, что «борьба за клиентов из сферы инвестиционного банковского бизнеса настолько остра, что рекомендации аналитиков продавать акции клиентов банков очень редки». Один менеджер взаимных фондов, процитированный в Times, заявил: «То, что выдается сегодня на Уолл-стрит за исследования, шокирует. Вместо того чтобы давать инвесторам такой анализ, который удерживал бы их от падения с обрыва, аналитики подталкивают их, изобретая новые критерии оценки для акций, которые в действительности не имеют под собой никакого основания и не соответствуют стандартам добросовестной практики». В августе 2001 г. журнал Vanity Fair также опубликовал интересную статью об аналитическом сообществе. Очевидно, никогда в истории рынков фраза «пусть покупатель будет бдителен» не имела большего значения для инвесторов, как институциональных, так и индивидуальных.

Принятие в 2000 г. постановления FD Комиссии по ценным бумагам и биржам (SEC Rule FD), регулирующего справедливое раскрытие существенной информации о компании институциональным, а также индивидуальным инвесторам, ограничило возможности аналитиков из крупных брокерских контор получать от компаний внутреннюю информацию прежде, чем она публикуется для всех остальных. Это еще более сократило преимущество, которое можно было бы получать, слушая большинство аналитиков Уолл-стрит. Мы предпочитаем иметь дело только с фактами и историческими моделями, а не с мнениями о предполагаемых ценностях. Многие аналитики в 2000 и 2001 гг. имели опыт работы, не превышавший 10 лет, и, следовательно, не испытали на себе ужасы медвежьих рынков 1987, 1974-1975 и 1962 гг.

И еще одно: многие крупные группы по управлению капиталом пользуются услугами, вероятно, слишком многих исследовательских фирм. Дело в том, что хороших, сильных исследований предлагается не так уж много, и когда имеешь дело с 30 или 40 источниками, это растворяет ценность и воздействие немногих хороших. Замешательство, сомнения и страхи, создаваемые противоречивыми советами при критическом стечении обстоятельств, могут оказаться дорогостоящими.

Поразительный опрос ведущих аналитиков, проведенный Financial World

В статье, опубликованной в журнале Financial World от 1 ноября 1980 г., также указывалось, что аналитики, отобранные журналом Institutional Investor как лучшие на Уолл-стрит, были переоценены и им платили чрезмерно много, при этом они существенно отставали от индексов S&P.

Как группа, «сверхзвездные» аналитики при выборе двух акций из трех не сумели соответствовать ни рынку в целом, ни их собственным отраслевым индексам. Они также редко давали рекомендации о продаже, ограничиваясь в большинстве случаев советами покупать или держать.

Исследование Financial World подтвердило другое исследование, которое мы провели в начале 70-х гг. Мы нашли, что лишь меньшинство рекомендаций Уолл-стрит было обоснованно. Мы также заключили, что в то время, когда были уместны множественные мнения о продаже, только в 1 из 10 отчетов высказывались предложения продавать.

Одной из проблем является то, что предметом многих исследований на Уолл-стрит являются совсем не те компании, какие нужно. Каждый отраслевой аналитик должен выпустить некоторое количество продукта, но лишь немногие промышленные группы возглавляют типичный рыночный цикл. Отсутствует достаточное первоначальное фильтрование или критерии выбора компаний, о которых следует писать исследовательские отчеты.

Сила и эффективность баз данных

Ежедневно большинство институциональных управляющих капиталом получают стопу исследовательских отчетов высотой в фут. Копание в них в поиске хороших акций обычно является пустой тратой времени. Если им повезет, они смогут определить 1 из 20 акций, которые действительно стоит покупать.

Напротив, те, кто имеют доступ к WONDA, могут быстро просеять 10 000 компаний в нашей базе данных. Если в роли ведущей отрасли промышленности появляется оборонная, они могут выбрать любую из 84 различных корпораций, чей главный бизнес находится в той области. Типичная организация могла бы рассмотреть Boeing, Raytheon, United Technologies и два-три других известных имени. Основываясь на более чем 3000 сопоставимых технических и фундаментальных переменных по каждой из этих 84 компаний на протяжении нескольких лет в прошлом, а также имея возможность быстро выводить эти переменные на графических дисплеях, институциональный управляющий капиталом может за какие-то 20 минут определить 5-10 компаний группы, которые обладают выдающимися характеристиками, достойными более детального изучения.

Иными словами, для аналитиков организаций появляется возможность тратить свое время более продуктивно. Однако немногие исследовательские отделы организованы таким образом, чтобы использовать преимущества таких передовых и надежных процедур.

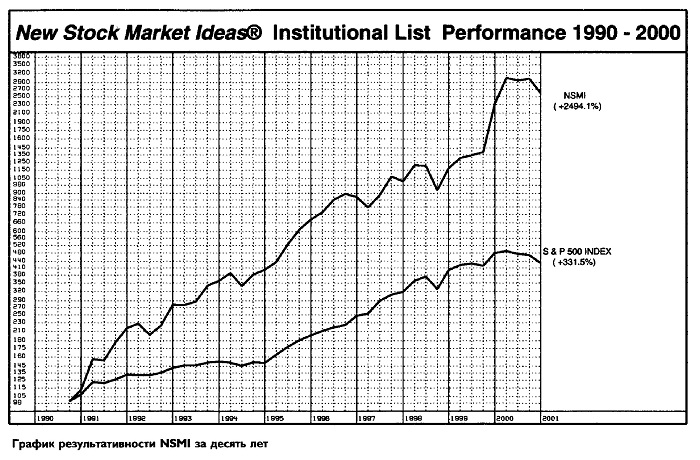

Насколько хорошо работает этот подход? В 1977 г. мы представили институциональную услугу под названием «Новые идеи фондового рынка и старые лидеры, которых надо избегать» (New Stock Market Ideas and Past Leaders to Avoid, NSMI). Эти данные публикуются каждую неделю, и на прилагаемом графике показаны документированные результаты работы за последние 10 лет.

За 23 года выбор «покупайте» превзошел выбор «избегайте» более чем в 135 раз, при этом – более чем в 30 раз превысив индекс S&P 500. Отслеживание в течение этих 23 лет помогает сделать возможной такую невероятную долгосрочную историю. За 13 лет, окончившихся в 2000 г., акции, перечисленные в NSMI как акции, которых следует избегать, в целом принесли нулевые результаты. Организации могли улучшить результаты своей работы, просто держась в стороне от всех акций, включенных в наш «черный» список. В качестве услуги нашим институциональным клиентам мы поставляем им компьютерные квартальные отчеты о результатах каждой рекомендации покупать и избегать, сделанной службой New Stock Market Ideas.

Имея массивный объем фактических данных по каждой фирме и испытанные исторические модели за 50 лет, мы намного раньше способны обнаружить акцию, начинающую улучшаться или обретать проблемы, при этом не посещая саму компанию. Было бы наивным полагать, что компании всегда будут сообщать вам, когда у них начинаются проблемы. Используя наши собственные данные и исследования, мы также разубеждаем полагаться на намеки, слухи и личные мнения. Мы просто не верим такой информации и не нуждаемся в ней. Мы также не имеем клиентов среди инвестиционных банков или маркет-мейкеров, и мы не управляем чужими деньгами, так что эти области потенциального предубеждения для нас не существуют.

Полностраничные рекламы бычьего рынка 1982 и 1978 гг.

Обычно мы не пытаемся объявлять каждую краткосрочную или среднесрочную коррекцию. Для институциональных инвесторов это было бы глупо и близоруко. Наше главное внимание направлено на то, чтобы предпринять необходимые действия на ранних стадиях каждого нового бычьего и медвежьего рынка. Эта работа включает поиск рыночных секторов и групп, которые следует покупать, и тех, которых нужно избегать.

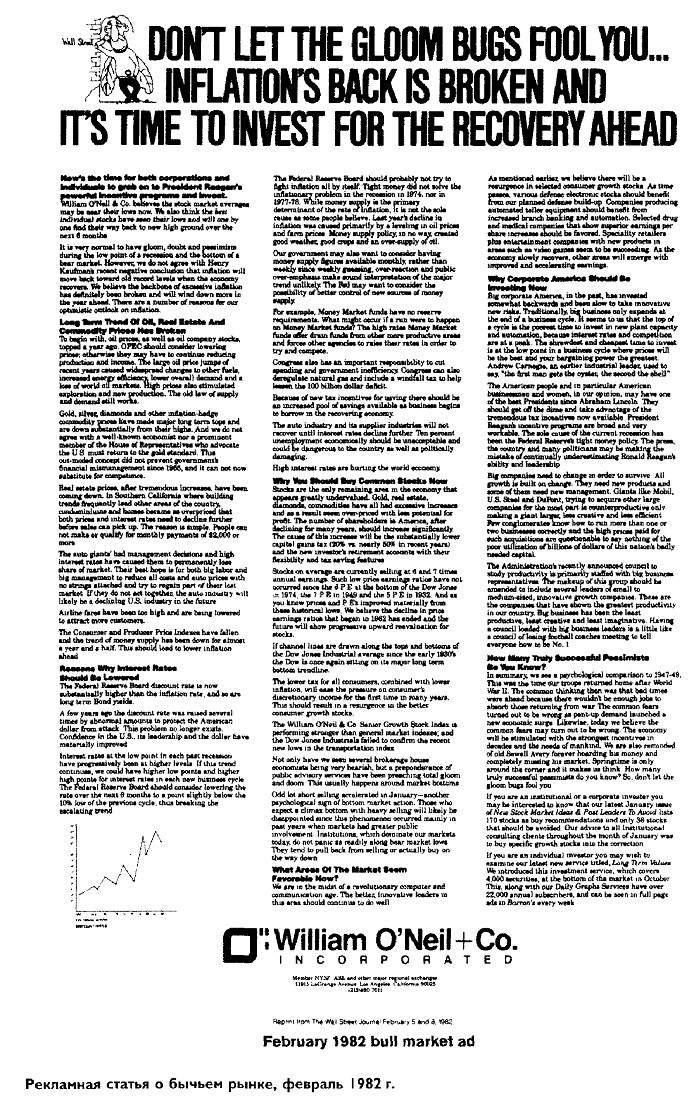

В начале 1982 г. мы поместили в The Wall Street Journal полностраничную рекламную статью, в которой утверждалось, что хребет инфляции переломлен и важные акции уже достигли своих минимумов. В мае того же года мы отправили нашим институциональным клиентам два настенных графика: один по акциям электронных оборонных предприятий, а другой по 20 потребительским акциям роста, которые, как мы полагали, могли быть привлекательны для предстоящего бычьего рынка. Мы также специально съездили в Нью-Йорк и Чикаго, чтобы встретиться с несколькими крупными институциональными инвесторами. На этих встречах мы заявили о своей бычьей позиции и представили список компаний, которые следовало покупать.

Занятая нами позиция была диаметрально противоположна тогдашней позиции большинства институциональных исследовательских фирм, а также негативным новостям, ежедневно наводнявшим национальные средства информации. Большинство инвестиционных фирм были настроены исключительно по-медвежьи. Они ожидали еще одного большого движения рынка вниз. Они также прогнозировали, что процентные ставки и инфляция подскочат на новые высоты в результате массивных правительственных займов, которые вытеснят частный сектор из рынка.

Страхи и замешательство, созданные этими сомнительными суждениями, так испугали крупных инвесторов, что они колебались. В результате они не полностью извлекли выгоду из того факта, что две ведущие группы наступающего бычьего рынка уже были идентифицированы. Оказалось, что профессиональные менеджеры были засыпаны таким большим количеством отрицательных «экспертных» оценок Уолл-стрит, что не смогли поверить в наши положительные результаты. Что касается нас, то летом 1982 г. мы инвестировали на полной марже и получили наши лучшие на то время результаты. С 1978 по 1991 г. наш счет увеличился в 20 раз. С начала 1998-го и по 2000 г. включительно счет нашей фирмы, управляемый нашей отдельной холдинговой компанией, увеличился на 1500%. Такие результаты напоминают нам, что иногда лучше не иметь штаб-квартиры на полной слухов и бурлящей эмоциями Уолл-стрит.

Вы, как здравомыслящий индивидуальный инвестор, имеете гигантское преимущество: вам не надо выслушивать 50 различных твердо отстаиваемых мнений. Вы можете видеть на этом примере, что большинство мнений редко работают на рынке и что акциям, похоже, требуются сомнения и недоверие – «стена беспокойства» из известной пословицы, – чтобы сделать заметный прогресс. Рынок, как правило, двигается, разочаровывая большинство.

Наше первое полностраничное объявление в The Wall Street Journal было помещено в марте 1978 г. Оно предсказывало новый бычий рынок для акций роста малого и среднего размера. Мы написали это объявление на несколько недель раньше срока и тянули с его опубликованием до тех пор, пока не почувствовали, что время пришло. Оно наступило, когда рынок сделал новые минимумы, заставшие инвесторов врасплох. Единственной причиной, по которой мы опубликовали это объявление, было стремление задокументировать в печати нашу точную позицию в тех условиях рынка, чтобы в дальнейшем не было никаких разночтений в отношениях с институциональными инвесторами.

Именно в такие чрезвычайно трудные поворотные точки рынка институциональная исследовательская фирма может оказаться наиболее ценной. В такие периоды многие люди или парализованы страхом, или сбиты с курса избыточной фундаментальной информацией.

Наша институциональная исследовательская фирма имеет более 600 ведущих институциональных счетов в США и во всем мире, получающих наши периодические конфиденциальные отчеты по рынку, когда мы чувствуем, что развивается крупное рыночное изменение. Мы были одной из немногих фирм, посоветовавших своим клиентам продавать технологические акции и переводить активы в наличные в марте, апреле и сентябре 2000 г.

Ниже приводится конфиденциальная справка о состоянии рынка, написанная до того, как вышло второе издание настоящей книги. Она прогнозирует на 1994 г. умеренный медвежий рынок, на котором большинство акций роста достигнут вершины. Иногда эти справки правильны, иногда нет. Эта справка дала организациям 10 недель роста на то, чтобы продать перед тем, как в конце января рынок достиг своей вершины. Почти все организации, получившие эту справку, не разделяли нашей уверенности. Они спорили с заключениями или просто нашли невозможным уменьшить обязательства и вывести из оборота денежные средства, когда рынок был силен и шел вверх. В результате в апреле 1994 г. большинство организаций имели меньше денег, чем в ноябре 1993-го. (Подобное расхождение мнений имело место, когда мы рекомендовали домостроителей Ryland в апреле 2001 г. по 46 долл. и NVR в ноябре 2001 г. по 180 долл. Большинство аналитиков игнорировало непрерывное снижение процентных ставок и советовало продавать строительные компании.)

В последние четыре недели мы продолжали добавлять большое число лидеров роста этого года в раздел «продавайте/избегайте» нашей колонки New Stock Market Ideas and Big Cap. Мы полагаем, что для этих акций начался медвежий рынок. Примерами являлись такие компании, как Best Buy, Promus, Int’l Game Technology, Cabletron, Countrywide Credit, Dial Page, Glenayre, Newbridge, Nextel, Qualcomm, Tellabs и т. д. Эти акции отличаются от таких имен, как Philip Morris, Novell, Nike и Waste Management, добавленных к категории «избегайте» ранее в этом году. Недавние изменения охватывают широкую область в секторах высоких технологий и азартных игр, которые были двумя ведущими группами года. Если вы добавите к этому заметную слабость акций банков, страховых компаний и предприятий коммунального обслуживания, широта происходящего сброса становится значительной.

Вот еще несколько фактов: во вторник, среду и четверг 2-4 ноября рынок в целом (S&P и DJIA) переживал крупную распродажу на большом объеме. Аналогичным образом дневной диапазон имел самое резкое двухдневное падение за два года и не смог подняться назад. Индекс взаимных фондов IBD также имел свое самое резкое двухдневное падение, как и индекс Nasdaq. Мы полагаем, что четырьмя неделями ранее индексы Nasdaq и АМЕХ прошли кульминационный момент ценовой спекуляции на большом объеме и с тех пор находятся в процессе образования вершины. В среду 17 ноября линия относительной силы цены Nasdaq Composite, показанная в Investor’s Business Daily, пробилась ниже своего минимума поддержки, образованного четыре недели назад на 360 миллионах акций.

В течение последних недель отстающие акции шли вверх, а рынок облигаций – вниз. Прошлый месяц установил исторический рекорд для новых выпусков акций, при этом как Zacks, так и Value Line представили публике новые важные инвестиционные услуги. DJIA и S&P 500 продемонстрировали фигуры клина без способности их развития. Возродился интерес к золоту как месту, где можно укрыться, хотя фундаментальные факторы и не сильны. Наконец, сейчас уже в течение некоторого времени рынок, основанный на доходности и Р/Е, находится на переоцененной территории. Что касается общемировой перспективы, то Европа и Япония все еще не имеют сильной экономики.

Мы не думаем, что это лишь очередная краткосрочная коррекция и не считаем, что акции типа Intel относятся к категории стоимости просто потому, что они продаются по цене, превышающей прибыль в девять раз. Мы ожидаем для Intel замедление прибыли в течение следующих нескольких кварталов. Более того, мы предвидим, что акции нескольких лидеров рынка достигнут вершины, и ожидаем, что следующие три месяца и большая часть 1994 г. будут несколько более трудным периодом.

Многие из предложений президента Клинтона кажутся нам необоснованными, особенно в области здравоохранения. По нашей оценке, через 10 лет потребуется более одного триллиона долларов новых налогов, чтобы профинансировать его огромную новую программу. Регулирование цен наряду с государственным управлением может привести к другим трудностям. Кроме того, похоже, существует проблема с доверием президенту. Администрация утверждает, что выступает против регулирования цен, каждый сможет выбирать своего собственного врача, система будет лучше и мы будем экономить больше денег. Большинство этих утверждений является искажением фактов, содержащихся в плане, представленном Конгрессу.

Мы предлагаем уменьшить волатильность вашего портфеля и уменьшить концентрацию портфеля на агрессивных акциях и группах. Мы, однако, не ожидаем, что возможная коррекция медвежьего рынка будет иметь существенный характер (по сравнению с историческими медвежьими рынками). Вероятно, 15% могли бы быть разумным предположением, потому что Америка находится в предпринимательской стадии и сотни появляющихся новых компаний и новых технологий смягчат любую корректировку. Мы также находимся в периоде низких процентных ставок, низкой инфляции, и экономика демонстрирует склонность к росту.

Институциональные инвесторы тоже люди

Если вы думаете, что после длительного снижения среди профессиональных инвесторов не может воцариться страх, вы ошибаетесь. Помню, во время «дна» рынка в 1974 г. я встречался с тремя или четырьмя ведущими управляющими капиталом одного крупного банка. Они были потрясены, деморализованы и запутаны сверх всякой меры. Обыкновенные акции на рынке в то время понизились на 75%. Примерно в то же время я посетил другого высшего управляющего. Он также был измотан и, судя по специфическому цвету лица, страдал от «рыночной болезни». Еще один высший руководитель фонда в Бостоне выглядел так, будто его переехал поезд! Конечно, все это лучше 1929 г., когда некоторые люди выпрыгивали из окон офисов в ответ на разрушительный крах рынка.

Я также вспоминаю семинар по высоким технологиям, организованный в 1983 г. в Сан-Франциско. Его посетили 2000 высокообразованных аналитиков и портфельных менеджеров. Там были все, и все они были полны кипучей энергии и уверенности в себе, и это как раз отметило точную вершину для акций компаний высоких технологий.

Я также вспоминаю презентацию, которую мы устроили одному банку в одном крупном городе. Все его аналитики собрались вокруг внушительного стола в зале заседаний, но ни один аналитик или портфельный менеджер не задал ни одного вопроса ни во время, ни после презентации. Это была самая странная ситуация, в которую я когда- либо попадал. Само собой разумеется, эта организация последовательно демонстрировала результаты в низших квартилях по сравнению с ее более восприимчивыми и предприимчивыми конкурентами. Важно общаться и быть открытым для новых идей.

Много лет назад один банк среднего размера, которому мы оказывали консалтинговые услуги, настаивал, чтобы мы давали им рекомендации только по акциям, которые они имели в своем ограниченном утвержденном списке. Проконсультировав их ежемесячно в течение трех месяцев и сообщив им, что в их утвержденном списке не было ничего, что соответствовало бы нашим критериям, мы были вынуждены честно разойтись. Несколькими месяцами позже мы узнали, что ключевые должностные лица в том трастовом отделе были освобождены от работы за неудовлетворительные результаты.

Мы давали рекомендации еще одной организации Среднего Запада, но они имели сомнительную ценность, потому что эта организация имела железобетонную веру в то, что любая потенциальная инвестиция должна быть отфильтрована на предмет ее соответствия модели недооцененности. Лучшие инвестиции редко проявляются в любой модели недооцененности, и, вероятно, нет такого пути, на котором эта организация сможет показать первоклассные результаты до тех пор, пока не откажется от этой модели. Большим организациям это сделать нелегко. Это все равно, что просить баптиста стать католиком и наоборот.

Некоторые крупные организации по управлению капиталом, имеющие посредственные результаты, имеют тенденцию увольнять руководителя отдела инвестиций и затем искать нового, который инвестирует в значительной степени таким же образом. Естественно, это не решает проблему отсутствия инвестиционных методов и философии. Исключением из этого правила стал Security Pacific Bank в Лос-Анджелесе. В июле 1981 г. он произвел изменения в своем высшем инвестиционном руководстве. Он ввел в него человека с совершенно иным подходом, превосходной инвестиционной философией и выдающимися достижениями. Результаты были впечатляющими, причем пришли они почти молниеносно. В 1982 г. Фонд G Security Pacific был признан лучшим в стране.

О любителях сэкономить

Некоторые корпорации уделяют слишком много внимания экономии на управленческих гонорарах, особенно когда они имеют гигантские фонды, которыми нужно управлять. Обычно экономист убеждает их, что их пенсионный фонд сможет сэкономить приличные деньги, срезав 0,125 из 1% вознаграждения.

Если корпорации имеют миллиарды долларов, которыми нужно управлять, им имеет смысл увеличивать плату и стимулы, чтобы они могли нанимать лучших управляющих. Лучшие менеджеры отработают дополнительные 0,25 или 0,50 от 1% в 10 или 20 раз. Последнее, что вам нужно при работе на фондовом рынке, – дешевый совет. Если бы вы готовились к операции на сердце, искали бы вы врача, который выставит самый маленький счет?

Как правильно выбирать и оценивать управляющих капиталом

Вот несколько советов корпорациям и организациям, которые хотят вверить свои фонды нескольким управляющим капиталом.

Как правило, портфельным менеджерам нужно дать пройти полный цикл, прежде чем рассматривать результаты их работы на предмет замены руководителя. Дайте им время от пика одного бычьего рынка до пика другого цикла, или от основания одного цикла до основания другого. Обычно это охватывает трех-четырехлетний период и позволяет всем менеджерам пройти и восходящий рынок, и нисходящий. В конце этого периода должны быть заменены примерно 20% менеджеров с худшими результатами работы. После этого каждый год или два следует избавляться от 5-10% худших менеджеров по итогам последнего трех-четырехлетнего периода. Это позволяет избежать поспешных решений, основанных на неутешительных результатах работы за несколько коротких кварталов или за год. Со временем этот процесс приведет к формированию выдающейся группы испытанных управляющих капиталом. Поскольку это солидный долговременный самокорректирующийся механизм, он таковым и должен оставаться. Тогда не нужно будет платить многим консультантам, чтобы те рекомендовали замены в персонале.

При выборе менеджеров следует рассматривать результаты их работы за последние три-пять лет, а также за недавний период. Следует подумать о диверсификации по типам, стилям и географии работы менеджеров. Поиск должен быть широким и не обязательно ограничиваться узким, замкнутым миром одного консультанта или группы менеджеров.

Корпоративный или пенсионный фонд, предоставляющий деньги в управление, должен проявлять осторожность и не вмешиваться в решение критически важных вопросов, например, о направлении большей доли портфеля в акции или облигации, или о том, что основной упор должен делаться на недооцененные акции.

Клиенты также любят вмешиваться, указывая, куда должны идти комиссионные, или настаивая, чтобы исполнение передавалось тому, кто может сделать это дешевле. Последнее, хотя и является благонамеренной попыткой сэкономить деньги, обычно кончается навязыванием управляющему капиталом того, кто обеспечивает худшее исполнение или не вносит никакого реального вклада в исследования. Такие предпочтения стоят портфелю денег, когда теряется по ⅛, ¼ или ½ пункта, а то и более на сделках, исполненных менее опытными людьми. Другая практика, которая должна быть по возможности сокращена, – направление части комиссионных от исполнения ордеров фонда третьему лицу, которое затем возвращает их корпорации. Это откачивает стимулирующие доллары, которые должны использоваться, чтобы оплачивать лучшие исследования, исполнение и рыночные идеи. Фонд никогда не сможет купить «лучшие рыночные мозги» по низкой цене.

Следует ли идти по пути индексных фондов?

Наконец, несколько слов об индексировании портфелей акций. Существует идея, что цель пенсионного фонда состоит в том, чтобы соответствовать какому-нибудь общерыночному индексу. Это теоретически опасное заключение.

Если нам суждено пережить еще один крах рынка типа 1929 г. и общерыночные индексы уменьшатся в стоимости на 90%, ни один разумный попечитель не сможет поверить, что целью его фонда является потеря 90% стоимости. Никто не будет счастлив только потому, что фонд достиг цели, соответствуя бедственным результатам движения индекса.

Я видел уменьшенную версию этого в 1974 г., когда был приглашен оценить фонд, потерявший ровно 50% своих активов, потому что он управлялся организацией, специализировавшейся на индексных фондах и продвигавшей их. Люди были очень расстроены, но слишком смущены, чтобы публично высказывать свои выводы.

Почему кто-то должен ожидать, что большинство управляющих капиталом будет работать лучше, чем большинство музыкантов, бейсболистов, врачей, преподавателей, художников или плотников на своих местах? Суть вопроса в том, что типичный человек в данной области может слегка недотягивать до требуемого стандарта. Ответ в сфере управления капиталом тот же самый, что и в других профессиях: чтобы получить результаты выше среднего, вы должны найти тех менеджеров, которые могут довольно последовательно превосходить рыночные индексы.

Некоторые будут говорить, что это невозможно, но это неправда. Говорить, что вся информация уже известна, что акции не могут быть отобраны так, что превзойдут рыночный индекс, – нонсенс.

Рейтинговая система Value Line после 1965 г. является вполне достаточным свидетельством того, что акции могут быть отобраны так, что будут существенно выигрывать у рынка. Лучшие из наших собственных отобранных датаграфом акций значительно опережают рынок.

Во время творческого отпуска в Университете Чикаго профессор Марк Райнганум из Университета штата Айова провел независимое исследование, названное «Отбор первоклассных ценных бумаг». Для своего исследования он выбрал девять переменных, сопоставимых с теми, о которых рассказано в этой книге, и в 1984-1985 гг. достиг результатов на 36,7% выше, чем S&P 500.

Он не один. Мы получили сотни свидетельств от инвесторов, которые также существенно опередили рыночные индексы.

Те, кто говорят, что фондовый рынок представляет собой случайное блуждание, дезинформированы. Существует несколько систем, которые могут выигрывать и выигрывают у рынка. К сожалению, существует также слишком много плохо обоснованных мнений, ложных интерпретаций и разрушительных эмоций, которые вмешиваются в игру. Иногда суждения просто плохи или мелки. Иногда используется слишком много сложных переменных. Некоторые события меняются слишком быстро, чтобы успевать за ними, и, наконец, появляется слишком много фундаментальных и технических исследовательских отчетов, рекомендующих покупать посредственные акции на их пути вниз. Именно поэтому рекомендаций продавать так немного и они столь редки в начале каждого медвежьего рынка.

В будущем индексирование небольшой части инвестиций социального обеспечения будет, вероятно, разумным, если будут созданы правила, удерживающие правительство от влияния на любое из инвестиционных решений. В конце концов, существующие инвестиции социального обеспечения даже не поспевают за инфляцией.

Вы можете видеть, что даже профессионалы должны оценивать и изменять используемые ими методы, если те не работают. Все мы делаем ошибки, но ответ состоит в том, чтобы искать то, что работает, как только вы видите, что что-то не работает. История даст вам достоверные примеры, которые должны направлять вас в вашем инвестировании. Только путем тщательного изучения и исследования – а не принимая общепринятую точку зрения – смогли мы прийти к этим ценным результатам. Используйте их и процветайте. Вы можете это сделать.

|