7.3. Управление ценовым риском

Итак, мы поняли, что риск неизбежен, однако его можно минимизировать, а значит – защититься.

Существует три способа защиты от ценовых рисков:

— страхование;

— управление активами и пассивами;

— хеджирование.

Страхованию поддаются только страхуемые риски, например, стихийные бедствия, и производится оно специализированными страховыми компаниями.

Управление активами и пассивами заключается в сбалансировании активов и пассивов таким образом, чтобы исключить изменчивость разницы между ними (чистой стоимости). Управление активами и пассивами ставит своей целью создание такого баланса между активами и пассивами, чтобы негативное изменение одного из них компенсировалось соответствующим изменением в другой части баланса. Управление активами и пассивами в основном используется для защиты от процентного и валютного рисков.

Хеджирование часто используется вместе с управлением активами и пассивами и является очень похожим способом защиты от риска.

Хедж – позиция, которую используют в качестве временной замены позиции по другому активу (пассиву).

В качестве инструментов хеджирования наиболее часто используются форварды, фьючерсы, опционы и свопы.

Однако не всегда мы можем контролировать риск. Есть моменты, когда возникает так называемый неконтролируемый риск. В первую очередь это гэпы (разрывы) рыночных цен. Проявляется чаще на неликвидных рынках, когда чем выше ликвидность, тем ниже риск потери контроля над ценой и соответственно риском ее неожиданного изменения. Измеряется этот риск достаточно просто: чем ближе цены исполнения ордеров к ценам ордеров, тем ниже риск.

Во время объявления фундаментальных новостей риск потери контроля выше, поэтому интрадей-спекулянтам рекомендуется перед объявлением важных экономических новостей (обычно утром по нью-йоркскому времени) не держать открытых позиций.

Для управления рисками характерно соблюдение следующих принципов.

1-й принцип – соблюдение разумной величины маржи.

Возможное заключение десяти подряд неудачных сделок не должно выбивать вас из седла, ни психологически, ни материально.

В материальном плане сохранить устойчивость в данной ситуации вам поможет правильный расчет сумм залога под открытые позиции.

Конкретный размер залога под открытые позиции находится на пересечении ваших жадности и осторожности. Общим правилом расчета залога под открытые позиции является обязательное наличие резерва для использования в нестандартных ситуациях, а также для продолжения нормальной работы.

1. Определим сумму, которую вы готовы выделить на работу на достаточно продолжительный срок, желательно не менее чем на один год.

2. Определим сумму, с которой вы готовы в случае неудачной торговли расстаться. Эта сумма не должна быть значительной для вас, иначе груз финансовой ответственности неизбежно будет проявляться через повышенную эмоциональность по поводу любой, даже самой незначительной сделки. Данную сумму можно установить, отталкиваясь от фиксированного процента от суммы, определенной в п. 1. Если вы работаете на фьючерсном рынке, то значимым для вас будет соотношение начальной (initial margin) и поддерживающей (maintenance) маржи. Значимо оно по причине невозможности открыть новый контракт, если была потеряна определенная сумма средств, например, по итогам продолжительной серии убыточных сделок с тем же самым фьючерсным товаром. Обычно это соотношение колеблется от 25 до 35%.

3. Следующий момент – определение количества убыточных сделок, которое вы допускаете совершить подряд. Так, если исходить из нормального распределения и равной вероятности двух исходов любой сделки – убытка и прибыли, можно использовать правило стандартного отклонения (см. главу «Математика финансовых рынков»):

— в одном стандартном отклонении можно наблюдать около двух подряд убыточных сделок;

— в двух стандартных отклонениях наблюдается около пяти подряд убыточных сделок;

— в трех стандартных отклонениях наблюдается около девяти подряд убыточных сделок.

Наиболее реальным для практического применения является использование трех стандартных отклонений.

Если вас не устраивает рассчитанное по стандартному отклонению значение количества убыточных сделок, которое вы допускаете совершить подряд, вы можете его установить самостоятельно, исходя из своего опыта.

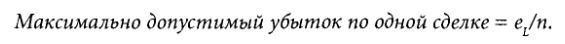

4. Исходя из определенных в п. 2-3 величин появляется возможность установить максимально допустимый убыток по одной сделке. Для этого разделим максимально допустимую сумму убытков на количество убыточных сделок.

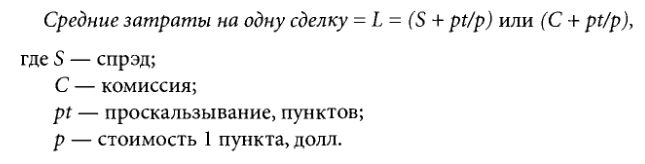

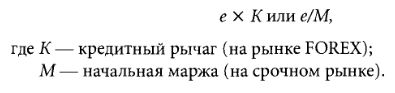

5. Затраты на совершение одной сделки. Для FOREX – спрэд, для срочного рынка – комиссия. Можно также учесть проскальзывание цен при заключении сделки.

6. Расчет количества пунктов, которые необходимо будет закладывать при определении максимального уровня стоп-лосса. Количество пунктов зависит от стоимости 1 пункта и для каждого инструмента строго индивидуально.

Чем выше величина Pt(L), тем более долгосрочными могут быть ваши позиции. Если же величина Pt(L) минимальна, ваши стопы будут исключительно «узкими», т.е. близкими к ценам открытия.

7. Соотнесем сумму, определенную в п. 1, с инструментами, которые возможно использовать в работе. При этом свой выбор будем основывать на выбранном соотношении риска и доходности. Для умеренно рискованных стратегий рекомендуемый кредитный рычаг должен составлять 5–10. Для агрессивных игроков уровень кредитного рычага может доходить до 20. Высокорискованные инвесторы, фактически всё ставящие на кон, могут доводить соотношение заемного и собственного капитала до 50–100.

Выбор инструментов, которые возможно использовать в работе, будет основываться также на значении Pt(L). Если выбранный вами инструмент очень дорогой, то значение Pt(L) будет статистически мало. Результатом такого выбора станет или частое срабатывание стопов из-за их нереальной «узости», или очень редкое заключение сделок из-за ожидания необходимой рыночной ситуации.

8. После определения точки выхода в случае убыточной сделки можно рассчитать минимально ожидаемую сумму прибыли. Для этого используем следующие коэффициенты соотношения прибыли и убытков:

1 – минимальный коэффициент, соответствующий нулевому матожиданию заключаемой сделки (если принять равновероятными прибыль и убыток);

1.5 – минимально рекомендуемая величина соотношения для intraday trader;

2 – желательная величина для intraday trader;

3 – минимально рекомендуемая величина соотношения для day trader,

4 – желательная величина для day trader.

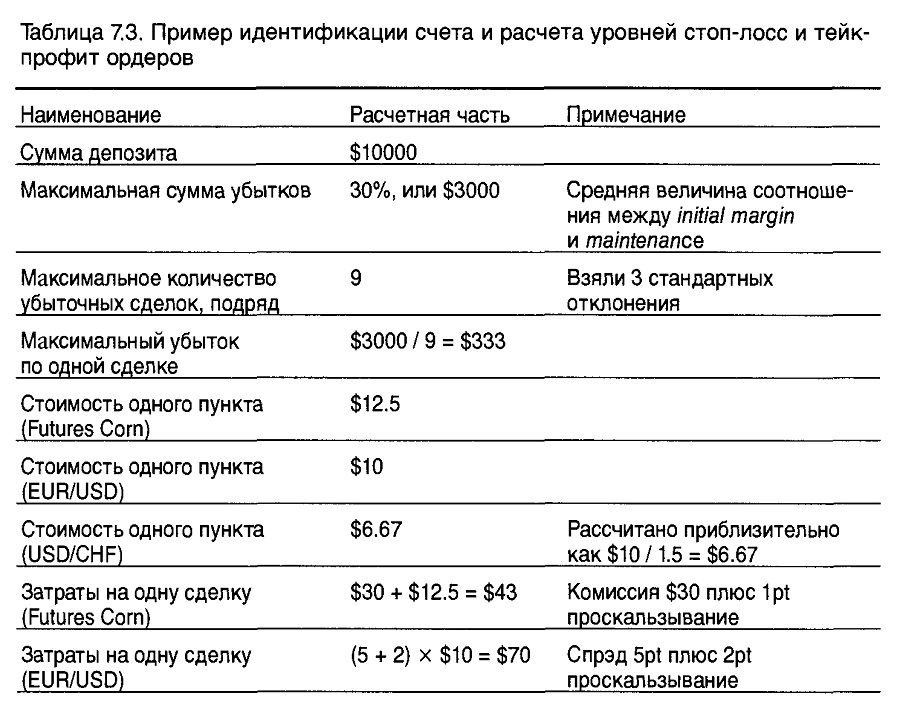

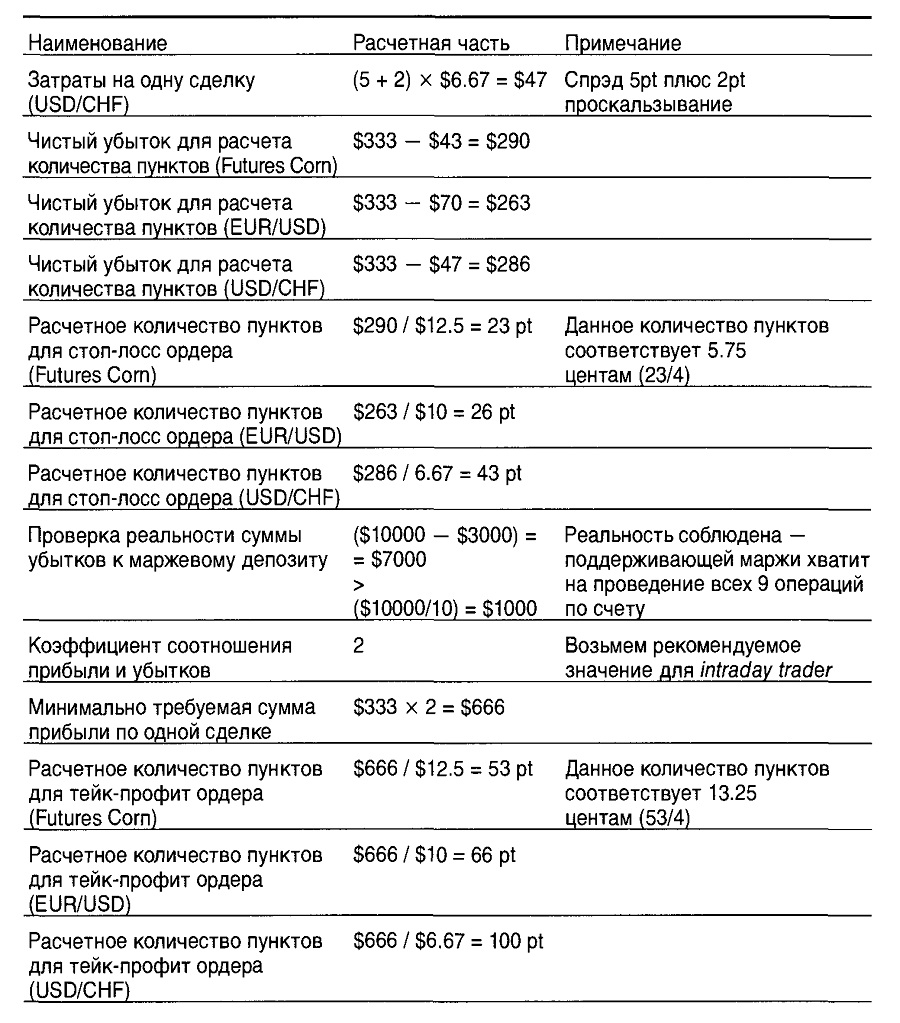

Пример. Рассчитаем максимально допустимый убыток по одной сделке, если заданы следующие условия (табл. 7.3).

Из приведенных в таблице 7.3 расчетов мы видим, что для маленьких депозитов единственно возможным вариантом работы является внутридневная торговля – такие стопы для дэйтрейдинга слишком узки.

При этом, правда, на внутридневную торговлю по сравнению с долгосрочными позициями большее влияние оказывают всевозможные случайности. Так, рынку намного легче пройти несколько десятков минимальных тиков движения цены, реагируя на исполнение каким-нибудь брокером клиентского распоряжения, нежели сотню-две таких тиков.

Еще один минус интрадей-торговли на маленьких счетах – относительная стоимость заключения сделки (плата за сделку – комиссия плюс спрэд) для них выше, нежели для долгосрочных позиций.

Таким образом, долгосрочные позиции имеют два очень важных преимущества перед внутридневной торговлей, реализуемые в большей вероятности заработка. Первое – меньше влияние случайностей. Второе – меньше относительная стоимость заключения сделки.

В то же время работающий по долгосрочным позициям обречен, если он работает со стоп-лоссами, фиксировать гораздо большие убытки на одну сделку, нежели интрадейщик.

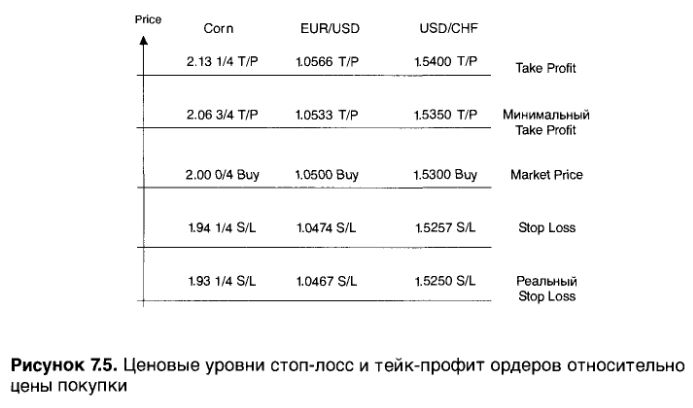

Графически результаты проведенных выше расчетов приведены на рисунке 7.5.

Уровни market price, «минимального takeprofit» и «take profit» могут использоваться при передвиганий стоп-лосс ордеров, т.е. осуществлении стратегии trailing stop-loss. Использование этой стратегии обычно применяется при работе по тренду. Например, если вы торгуете от средней и средняя, естественно, передвигается за ценой (вверх на бычьем тренде или вниз на медвежьем), разумно постепенно передвигать стоп-лосс вслед за этой средней.

Существует три основных способа передвигания стоп-лоссов.

1. Например, мы покупаем на бычьем рынке от уровня поддержки, а стоп ставим ниже указанного уровня. Если цена затем ушла вверх и пробила значимый уровень сопротивления, то стоп переносится выше и устанавливается под этим уровнем, который теперь уже является сильным уровнем поддержки. И так далее пока не сработает стоп-лосс.

2. Способ аналогичен первому, за единственным исключением, что стоп первоначально размещается на уровне открытия и только затем под новый уровень сопротивления. Здесь, однако, необходимо, чтобы рынок сначала пошел в вашу сторону, иначе нет физической возможности использовать предложенную тактику передвиганий стоп-лосс ордеров. Еще одной особенностью второго способа является постановка первого стоп- лосса относительно цены открытия, а не ключевого уровня.

3. Постановка стоп-лосс ордера в соответствии с некой суммой, которую вы готовы потерять в результате совершения этой сделки. В дальнейшем, вместе с движением цены в том направлении, куда вы открылись, стоп также передвигается. Если же рынок пошел вниз, то стоп остается на месте, а точкой отсчета при этом будет являться наибольшая (при покупке на бычьем рынке) или наименьшая (при продаже на медвежьем рынке) цена с момента, когда вы вошли в рынок.

Здесь, однако, необходимо обратить ваше внимание на то, что любое правило управления денежными средствами (money management) нельзя исполнять абсолютно, не привязываясь к реальному рынку. Рынку все равно, сколько вы готовы потерять и какую цель для стоп-лосс или тейк-профит ордера вы себе поставили. Определенные по money management цены выполнения ордеров должны обязательно соотноситься и с рыночными уровнями, которые можно определять по данным технического анализа. Более того, с помощью определенных рыночных ценовых уровней (имеются в виду resistance и support) можно значительно сужать рассчитанные стоп-лоссы. В этом случае уровень стоп-лосса по money management будет являться граничным, дальше которого заходить нельзя.

2-й принцип – еженедельный мониторинг вашей трейдинговой деятельности.

Для этого рассчитывают три важнейших коэффициента:

— коэффициент прибыльных сделок (КтПр);

— коэффициент безубыточности (КтБу);

— обобщающий показатель деятельности трейдера.

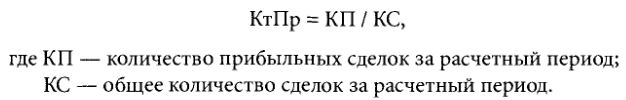

Коэффициент прибыльных сделок определяет ваши аналитические способности и не должен опускаться ниже 65%. Более низкое значение коэффициента будет практически являться гарантией разорения. Формула для расчета:

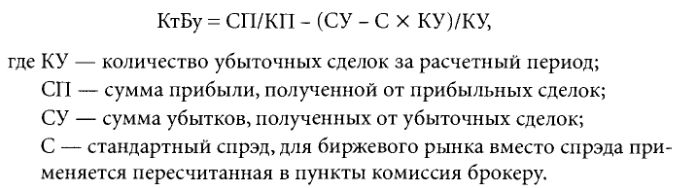

Коэффициент безубыточности призван показать, насколько эффективна применяемая вами система управления рисками и не проигрываете ли вы больше, нежели выигрываете. Значение коэффициента должно быть больше нуля. Формула для расчета:

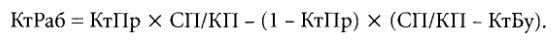

Обобщающий показатель деятельности трейдера является результирующим первых двух показателей. Он показывает общую успешность работы трейдера, состоящую из его способности анализировать рынок и принимать верные решения об открытии или закрытии позиций. Рассчитывается он следующим образом:

Значение этого коэффициента должно находиться выше 1.

Приведенные выше показатели оценки деятельности трейдера рассматриваются не только в статическом состоянии на определенный момент времени, но и в динамике. Если данные какого-то показателя проявляют тенденцию к ухудшению, то необходимо срочно разобраться в причинах такого ухудшения и постараться их исправить до того, как деятельность трейдера не стала приносить значительные убытки.

3-й принцип – использование хеджирования спотовых и фьючерсных операций на биржевом рынке опционов.

Это увеличит ваши издержки, но повысит надежность.

|