2.12. Процентная ставка, скорректированная с учетом риска

Одна из главных причин развития моделей ценообразования типа САРМ заключается в том, что с их помощью можно оценить ставку дисконтирования рисковых потоков наличности. Если цена риска эмпирически оценена, то САРМ позволяет найти доходность любой конкретной акции в равновесии, которая одновременно, как было показано при равновесном анализе, является коэффициентом дисконтирования будущих рисковых потоков платежей. Последняя формулировка позволяет оценивать будущие платежи в терминах более приближенных к фундаментальному или эконометрическому анализу. Оцениваются три важные характеристики: величина и сроки ожидаемых платежей и ставка дисконтирования, принимающая во внимание “рискованность” ожидаемых потоков платежей. Соответствующий коэффициент дисконтирования, скорректированный с учетом риска, связан с коэффициентами “бета”, определенными в модели САРМ.

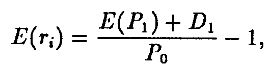

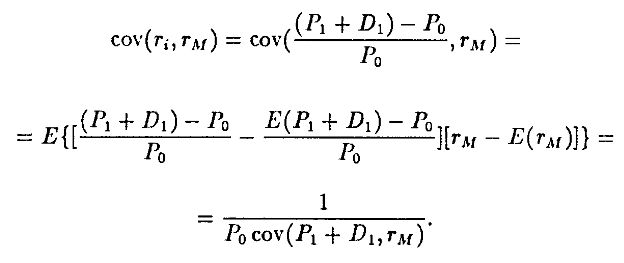

Ожидаемая доходность акции r за один период равна

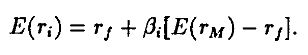

где Р0 – текущая цена, P1 – будущая цена, D1 – дивиденд, выплачиваемый за период 1. САРМ утверждает, что

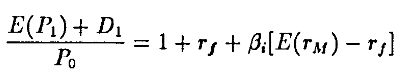

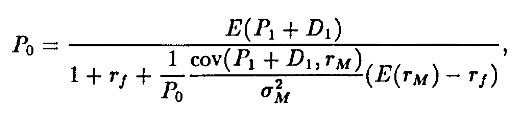

Объединяя, получим

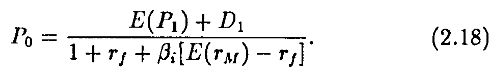

или

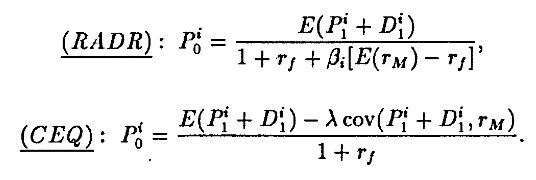

В этой формуле числитель равен ожидаемым от акции платежам, а знаменатель равен единице плюс процентная ставка, требуемая инвесторами. Чем больше риск, тем больше требуемая ставка доходности и, следовательно, тем меньше цена при заданном уровне будущих потоков платежей. В формуле (2.18) цена акции выражена с помощью коэффициента дисконтирования, скорректированного с учетом риска: мы дисконтируем будущие платежи с помощью процентной ставки, учитывающей риск.

Риск–нейтральная форма записи для скорректированных с учетом риска платежей выводится так:

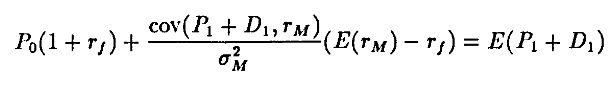

Вспоминая определение “бета”, перепишем приведенную выше формулу для Р0:

откуда

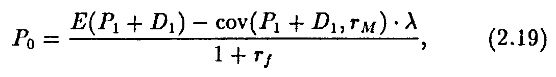

и, наконец,

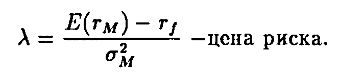

где

В данной формуле мы, чтобы учесть риск, скорректировали числитель, а дисконтирование проводим по безрисковой ставке. Числитель в (2.19) иногда называют безрисковым эквивалентом (certainty equivalent) будущим платежам.

Как подход с корректировкой коэффициента дисконтирования (risk adjusted discount rate – RADR), так и подход с безрисковым эквивалентом (certainty equivalent – CEQ) могут применяться для оценивания фирмы или, более общо, любого множества будущих платежей. Итак:

|