Стоимость и психология

Ее глаза загорелись. Ничто так не восхищало Линду Дэдини, как экономические прогнозы. Она вышла в соседнюю комнату за стулом, вкатила его и спокойно уселась, образовав неравнобедренный треугольник с Даллесом и Тамарой.

Даллес снова повернулся к Тамаре и заявил:

— Вы — экономист и аналитик. Я — бухгалтер-эксперт. Мы оба знаем, что стоимость — это то, вокруг чего, в конечном счете, вертится рынок. Кроме того, я являюсь психологом по образованию. Так что я знаю, что восприятие стоимости важно в неменьшей степени. Вы это приняли во внимание?

— Да. Индекс Dow сейчас торгуется в двадцать раз выше реальной стоимости активов.

— Разве для этого нет оснований?

Линда, вспомнив, как она заплатила в 20 раз больше за акции UCBS, хотела покачать головой, но сдержалась.

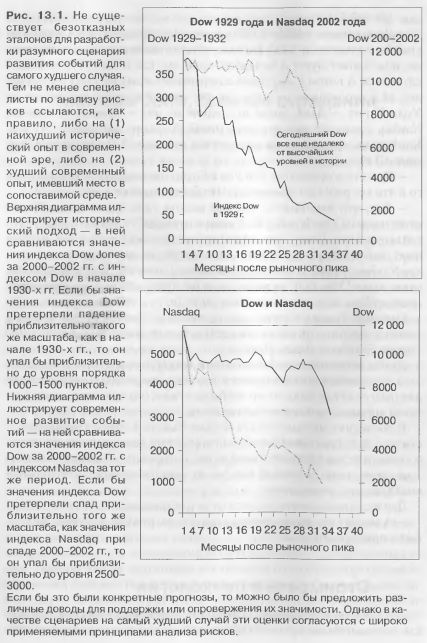

— Это зависит от обстоятельств, — ответила Тамара. Во времена великих медвежьих рынков вроде нынешнего величина индекса Dow может упасть в шесть или семь раз, прежде чем достигнет своего нижнего предела. Одно это уже подразумевает, что Dow может упасть до уровня 2500. А ниже этого уровня, принимая во внимание доходы корпораций, уже не будет. Но сейчас доходы 30 компаний, по которым исчисляется индекс Dow, все же падают.

— И каков же самый низкий уровень доходов?

Тамара вдруг вспомнила, как обсуждала в Harris эти вопросы с экономистами-аналитиками. — В каждом из моих сценариев я уверена, что все на Уолл-Стрит были бы озабочены этим вопросом. Но факт в том, что не существует абсолютно четкого нижнего уровня доходов. Даже нулевые доходы — это не абсолютно четкий нижний уровень. Взгляните на то, что случилось с акциями, входящими в Nasdaq!

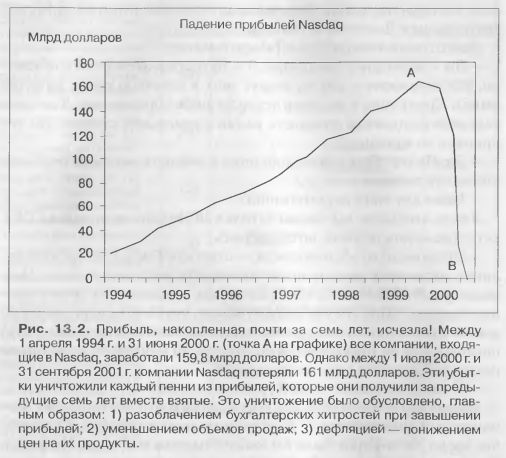

Тамара снова открыла папку и вытащила график с названием «Падение прибылей Nasdaq». Она быстро показала его Линде, которая благодарно кивнула ей, а затем передала его в руки Даллеса (рис. 13.2).

— Вижу, но что этот график выражает? — ответил Даллес.

— Точка А показывает пик почти семилетнего накопления прибылей 4200 компаний Nasdaq — всего 160 млрд долларов. Точка В показывает, что эта прибыль была полностью уничтожена всего лишь за 15 коротких месяцев. Я не говорю о средних цифрах, не говорю и только о каком-нибудь одном прибыльном годе. Я говорю о каждом пенни прибыли, которая была получена каждой компанией, входящей в Nasdaq, за весь этот период.

— Постойте-ка, — сказал Даллес. — Позвольте мне убедиться, что я вас правильно понял. Допустим, все эти компании все эти годы откладывали все свои прибыли на один и тот же счет в одном мировом банке. И допустим, что они за это время не истратили из этих денег ни единого пенни. Сколько они тогда имели бы на этом счете?

— Как я уже сказала, 160 млрд долларов.

— И вы говорите, что сейчас все эти деньги уничтожены убытками?

— Пуффф! Испарились с лица Земли! До единого пенни.

— Вы ведь не утверждаете, что то же самое могло бы случиться с акциями, входящими в Dow, верно?

— Нет, не утверждаю. Но давайте рассмотрим некоторые другие факторы. — Тамара взяла в руки свой график Dow и показала на линию, обозначенную как «Dow сегодня». — Чего вы не видите на этом графике, — решительно сказала она, — так это всего того, что происходит позади этих линий, на других финансовых рынках — на рынке корпоративных облигаций, например.

— Объясните, пожалуйста.

— Здесь у меня есть данные рейтингового агентства Moody's Investors Service. Они утверждают, что кредитоспособность американских компаний чрезвычайно слаба, что она падает уже в течение 18 кварталов подряд. Это означает четыре с половиной года убыточных бухгалтерских балансов! Это означает, что их активы падают, а их долги растут. И все это касается массы первоклассных компаний, акции которых входят в индекс Dow! Этот график предупреждает нас, что многие из акций «голубых фишек» тоже могут оказаться пузырем, который вот-вот лопнет!

— Неужели все действительно так плохо? — вслух удивился Даллес.

— Посмотрите. Здесь это все написано черным по белому! В самом последнем квартале агентство Moody's понизило рейтинг для 124 компаний, а повысило всего лишь для 35. Это означает, что они понизили рейтинг почти четырех компаний на каждую компанию, рейтинг которой они повысили.

— Речь идет о мелочевке или о компаниях, заслуживающих вложений?

— И о тех, и о других! Вот как это получается: для более сильных компаний становится все дороже — и все труднее — найти деньги, которые им нужны для расширения или хотя бы для сохранения своего уровня. Для более слабых компаний эти повторные снижения кредитного рейтинга делают почти невозможным получение кредита, что потенциально угрожает самому их существованию. Они идут к разорению, когда и прибыли, и цены акций реально начинают падать по спирали.

— Некоторые утверждают, что рейтинговые агентства слишком жестко подходят к компаниям. Что вы думаете об этом?

— Не уверена. Может быть, они просто пытаются реабилитироваться за свои прошлые ошибки. Ведь в некоторых случаях, как в случае с Enron, они явно были излишне мягкими. В общем и целом, я должна сказать, что действительное ухудшение в балансах могло быть и хуже, чем можно предположить на основании из одних только рейтингов.

— Почему вы так считаете?

— Потому что компании по уши в долгах. Потому что некоторые из них не могут оплачивать даже текущие счета. Потому что совокупный долг корпораций сейчас достиг 4,9 трлн долларов, или 57,1% капитализации корпораций, — они должны более половины своего акционерного капитала! Потому что компании, выпустившие первоклассные акции, под ровный барабанный бой маршируют в суд по делам несостоятельных должников, — Enron... WorldCom... Adelphia... US Airways... Global Crossing. Но это еще не конец.

Тамара помолчала, взглянула на слушателей и снова вернулась к своим материалам.

— Даже в 1974 г., — продолжала она, — как раз перед самым сильным спадом и самым глубоким медвежьим рынком второй половины двадцатого столетия, бремя частных долгов в этой стране было гораздо менее тяжелым, чем сейчас. Тогда на каждый доллар валового внутреннего продукта приходилось меньше одного доллара частных долгов. А сейчас приходится уже около двух долларов. Неудивительно, что компании то и дело разоряются! Неудивительно, что столь многие компании, как безумные, увольняют своих рабочих! Неудивительно, что люди подают заявления о своем личном банкротстве!

— Хорошо, теперь я вижу, что лежит в основе вашего прогноза о поведении Dow, — сказал Даллес, несколько раз кивнув головой.

Но Тамара покачала головой.

— Вы все же кое-что упустили.

— Что же?

— Вы ни разу не спросили меня о прогнозе — а только о сценарии на самый худший случай.

— Виноват. — Он помолчал, а затем добавил: — Возможно, мне придется показать эту информацию кое-каким важным персонам. Если бы можно было прорезюмировать одним словом ваш самый страшный сценарий, то каково было бы это слово?

— Дефляция! — ответ прозвучал словно выстрел, без малейшего колебания. — Но извините меня. Я должна ответить на один телефонный звонок.

|