2. Форвардные и фьючерсные контракты

Введение

Концепция форвардной торговли, т.е. покупки и продажи актива с поставкой его в будущем, зародилась на первых товарных рынках.

В принципе, все существующие рынки, на которых ведется торговля активами и финансовыми инструментами, можно разделить на две большие группы:

• наличные, или спот-рынки;

• форвардные или фьючерсные рынки.

Наличные, или спот-рынки

На этих рынках трейдеры покупают и продают реальный – физический – товар, производя расчет наличными, как правило, через два рабочий дня. Именно поэтому эти рынки и называют наличными. Возможно, вам знакомы валютные спот-рынки, на которых товаром является иностранная валюта.

Обычно наличные, или спот-операции являются внебиржевыми (OTC), однако некоторые товары, например, чай, перец и пряности, продают на аукционах. Такие сделки не стандартизованы, условия каждой из них, т.е. дата поставки, место, качество и количество товара, являются предметом переговоров.

Стороны сделки должны предельно четко оговаривать условия контракта, поскольку любая внебиржевая операция связана с риском, который необходимо оценивать. Всегда под вопросом находится способность продавца поставить товар и способность покупателя оплатить его при поставке.

Подобные контракты конфиденциальны, контрагенты не представляют отчетности, которая раскрывала бы конкретные условия сделок и делала бы их прозрачными. Тем не менее, некоторые биржи, маркет-мейкеры и официальные организации котируют спот-цены на товар, физическая поставка которого производится через два рабочих дня, подобно тому, как это делается на валютных рынках.

На спот-рынках энергоносителей срок поставки варьирует от 2 до 15 дней, поэтому следует соблюдать осторожность при использовании термина «наличный».

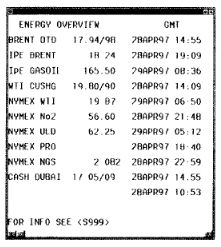

Наличные, или спот-цены на самую различную товарно-сырьевую продукцию можно найти в таких финансовых изданиях, как Financial Times или Wall Street Journal, а также в информационных продуктах таких служб, как Reuters.

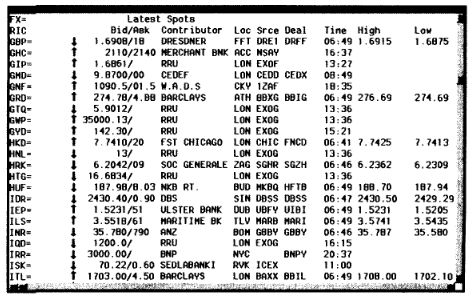

На приведенном ниже экране представлены последние спот-курсы основных валют по отношению к доллару США.

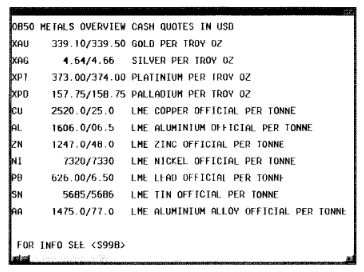

Здесь показаны спот-цены на цветные и драгоценные металлы.

На разных рынках термин «спот» имеет различный смысл. В некоторых фьючерсных контрактах он обозначает первый контрактный месяц – так что будьте внимательны!

Следует помнить, что наличные цены являются ориентировочными, их не обязательно используют в сделках.

Торговля товарами и энергоносителями по большей части осуществляется с использованием производных инструментов, а на наличные сделки приходится лишь около 10%. Спрашивается, почему наличным ценам уделяется такое внимание?

Как вы уже могли заметить, производители и потребители такой товарно-сырьевой продукции, как рис, кукуруза и сырая нефть, всегда стремятся зафиксировать будущие доходы или издержки с тем, чтобы иметь возможность планировать свой бизнес. Цены же на товары непредсказуемы и изменчивы. На них влияет множество факторов, например, погодные условия, неурожаи, политические события, забастовки. Покупатели и продавцы товаров пытаются защитить себя от риска ценовых колебаний. Если нефтянику удастся установить цену на сырую нефть, которую он поставит в будущем, уже сегодня, то он сможет прогнозировать денежные потоки и управлять будущими финансовыми обязательствами. Если нефтеперерабатывающий завод получит возможность зафиксировать цену будущих поставок сырой нефти, он сможет заранее установить цены на энергоносители.

Первое решение дилеммы, стоящей перед производителями и потребителями, было относительно простым. Покупатель и продавец заключали форвардный контракт на поставку товара по заранее определенной цене на некую будущую дату. Один из первых современных контрактов «на будущую поставку» – так назывались тогда форвардные контракты – был заключен на Чикагской срочной товарной бирже (CBOT) в марте 1851 года и предусматривал поставку кукурузы в июне того же года. Подобно внебиржевым сделкам, первые форвардные контракты были связаны с определенным риском: качество поставленного товара не всегда соответствовало оговоренному, поставка нередко производилась с опозданием, а некоторые контракты так и оставались неисполненными.

Рассмотрим более подробно деривативы, предусматривающие поставку актива или финансового инструмента на будущую дату. К ним относятся:

• форвардные контракты;

• фьючерсные контракты.

|