Соотношение пут-колл опционов

Соотношение пут-колл опционов, или пут-колл пропорция – показатель, получающийся делением числа опционов пут, торговавшихся в течение дня, на число опционов колл, торговавшихся в течение этого же дня. Обычно при вычислении данной пропорции опционы группируются по категориям. Например, может быть вычислена пут-колл пропорция индексных опционов, или возможно соотношение по золотым опционам. Для сглаживания флуктуаций дневных значений обычно используются разные скользящие средние пут-колл пропорции.

Технические аналитики уже давно вычисляют пут-колл пропорцию – со времен, когда биржевые опционы еще не были введены, поскольку эта пропорция была известна в качестве действенного обратного индикатора (противоположно работающего) (contrary indicator). Когда слишком много людей настроены по-бычьи (покупают слишком много опционов колл), сторонники теории противоположной стороны рынка (contrarians) выполняют короткую продажу рынка, поскольку большинство обычно ошибаются. Аналогично, если слишком много трейдеров медведи и покупают путы, противоположная сторона (контрарист) будет стараться купить рынок. Пут-колл пропорция – это мера, определяющая, насколько много торгуется опционов пут по сравнению с колл-опционами. Трейдер, настроенный против основной массы, может пытаться подвести под свои измерения количественную основу.

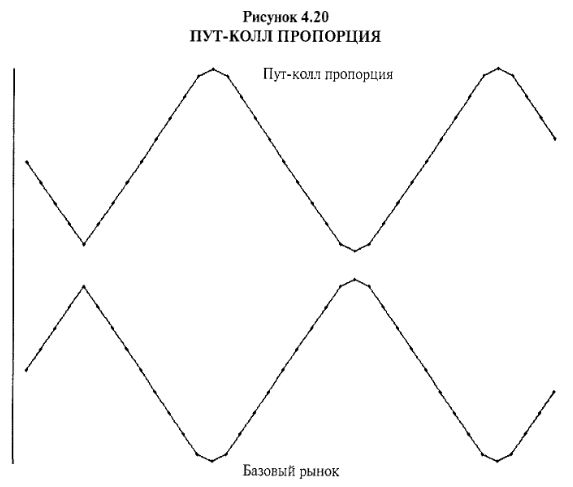

На рисунке 4.20 в общем виде представлено сравнение кривой соотношения между пут- и колл-опционами с графиком базового рынка. Когда пут-колл пропорция на высоком уровне, куплено большее количество путов, что отражает рыночную покупку. Затем соотношение пут-колл снижается, в то время как рынок растет. В конце концов, бычьи настроения становятся слишком сильными; пут-колл пропорция достигает своего дна как раз в тот момент, когда рынок на вершине. После этого рассматриваемое соотношение растет, в то время как рынок падает до тех пор, пока весь цикл не начнется снова.

Существуют две основные пут-колл пропорции, отслеживание которых очень широко распространено. Первая – это пут-колл пропорция индексных опционов. Ее обычно лучше всего вычислять с использованием только OEX-опционов, поскольку именно этим индексом спекулируют большинство людей. Поэтому пут-колл пропорция ОЕХ обычно дает наилучшее понимание действий «среднего» трейдера. Я наблюдал за соотношениями между пут и колл по всем индексным опционам и выяснит, что они не слишком полезны. Многие индексы, помимо ОЕХ, преобладают в приказах институциональных инвесторов и не совсем точно отражают спекулятивную активность, наблюдение за которой необходимо для формирования контрмнения (a contrary opinion).

Второе важное соотношение между пут- и колл-опционами – пут-колл пропорция только-акции (the equity-only put-call ratio). Как следует из названия, данная пропорция вычисляется с использованием объемов всех опционов на акции. Кроме того, можно комбинировать оба соотношения (индексное и только-акции) для получения общей пут-колл пропорции (total put-call ratio).

Указанные пропорции наиболее надежные, поскольку каждый день величина опционного объема в этих категориях большая. Вычисляя пут-колл пропорцию для отдельной акции, можно выяснить: обычный объем оказывается настолько небольшим, что значения полученного соотношения получаются искаженными и бесполезны в предсказании направления движения акции. Очень активные акции, такие как IBM или Intel, могут представлять собой исключения, но даже у них корреляция между пут-кож пропорцией и направлением тренда по акции определяется, по большей части, как весьма низкая.

Некое подобие компромисса можно достигнуть для опционов на фьючерсы. Нет смысла вычислять фьючерсную пут-колл пропорцию, включающую все фьючерсные контракты, поскольку, например, между зерновыми опционами и опционами на нефтепродукты связь отсутствует полностью . Тем не менее, если фьючерсные опционы на конкретный товар относительно активны, можно использовать для конкретных фьючерсных опционов объемы опционной торговли по всем месяцам истечения по данному активу. Например, вычислять пут-колл пропорции опционов на золотой фьючерс или на соевый фьючерс.

|