Глава 6. I = Институциональная поддержка: следуйте за лидерами

Требуется высокий спрос, чтобы двинуть цены вверх, а главным источником спроса на акции являются институциональные инвесторы (взаимные и пенсионные фонды, банки и т. д.), на которые приходится львиная доля ежедневной рыночной активности.

Что такое институциональная поддержка?

Институциональной поддержкой пользуются акции компаний, принадлежащие учреждениям типа взаимных фондов, корпоративных пенсионных фондов, страховых компаний, крупных инвестиционных консультантов, хеджевых фондов, трастовых отделов банков, а также государственных, благотворительных и образовательных учреждений. (Здесь я не рассматриваю как институциональную поддержку научно- исследовательские отчеты брокерских контор или рекомендации аналитиков, хотя некоторые из них могут оказывать сильное краткосрочное влияние на некоторые ценные бумаги. Услуги консультантов по инвестициям и рыночные информационные бюллетени также, по этому определению, не считаются институциональной или профессиональной поддержкой, потому что у них нет сконцентрированной или непрерывной покупающей и продающей силы институциональных инвесторов.)

Повышающаяся акция не нуждается в огромном числе институциональных владельцев, но, по крайней мере, нескольких таких владельцев она должна иметь. Минимальным достаточным числом институциональных спонсоров можно считать десять, хотя большинство акций имеет намного больше. Если акция не имеет никакой профессиональной поддержки, ее достижения, скорее всего, будут оставаться на самом заурядном уровне. Весьма вероятно, что по крайней мере несколько из более тысячи институциональных инвесторов рассмотрели эту акцию и отказались от нее. Даже если они не правы, все равно требуется большой объем покупки, чтобы стимулировать существенное повышение цены.

Ищите и количество, и качество

Внимательные инвесторы копают еще на один уровень глубже. Они хотят знать не только, сколько институциональных спонсоров имеет акция и не увеличилось ли их число за последние несколько кварталов, но также и то, кто эти спонсоры. Они ищут акции, находящиеся во владении по крайней мере одного или двух из числа наиболее проницательных портфельных менеджеров, имеющих наилучшие результаты работы. Это называется анализом качества поддержки.

При анализе качества поддержки акции обычно наиболее важны самые последние 12 месяцев, плюс результаты работы институционального спонсора за прошлый трехлетний период. Быстрым и легким способом сделать это является просмотр рейтинга фондов 36-Month Performance Rating в Investor’s Business Daily. Рейтинг A+ указывает на то, что фонд входит в высшие 5% всех фондов по результатам работы. Фонды с рейтингом А– и выше рассматриваются как имеющие наилучшие результаты работы.

Однако когда ключевые портфельные менеджеры оставляют одну фирму по управлению капиталом и уходят в другую, результаты могут существенно измениться. Институциональные лидеры непрерывно меняются местами. Например, в 1981 г. отдел трастового инвестирования базирующегося в Калифорнии Security Pacific Bank (теперь уже влившегося в Bank of America) имел лишь скромный успех, но с приходом нового руководства и введением более реалистичных концепций инвестирования он отшлифовал свою работу до такого уровня, что в 1982 г. занял место на самой вершине по результативности. В 1984 г. главный управляющий Security Pacific уволился и сформировал в Сан-Диего, штат Калифорния, свою собственную компанию Nicholas-Applegate, которая с самого начала стала одним из основных клиентов William O’Neil + Co. (нашей фирмы по предоставлению институциональных услуг).

Финансовые службы типа Vickers и Wiesenberger Thomson Financial публикуют сведения о пакетах акций и отчеты о результатах инвестирования различных учреждений. В прошлом более агрессивными на рынке были взаимные фонды, но банки также управляют большими суммами денег. В последнее время появилось много новых инвестиционноконсалтинговых фирм «предпринимательского типа», управляющих институциональными деньгами.

Покупайте компании, поддержка которых возрастает

Как упоминалось ранее, не столь важно знать, сколько учреждений владеют акцией, как то, какие из наиболее успешных учреждений имеют или недавно купили акцию. Важно также знать, увеличивается ли общее число спонсоров или уменьшается. Здесь главное следить за тенденциями последних кварталов. Всегда лучше покупать акции, число институциональных владельцев которых на протяжении последних кварталов увеличилось. Вы можете также получить общую картину поддержки акций, используя рейтинг поддержки (Sponsorship Rating) из Investor’s Business Daily, который можно найти в таблицах акций. Он ранжирует акции от А (лучшие) до Е (худшие). Рейтинг А указывает на рост покупок акций лучшими управляющими капиталом на рынке.

Обратите внимание на новые позиции, купленные в прошлом квартале

Существенная новая институциональная инвестиционная позиция, приобретенная в самый последний отчетный период, как правило, более важна, чем позиции, уже существующие в течение некоторого времени. Это происходит потому, что когда фонд открывает новую позицию, то более вероятно, что он продолжит увеличивать эту позицию, и менее вероятно, что он в ближайшем будущем ее закроет. Сообщения о таких событиях, публикуемые ориентировочно через шесть недель после окончания квартального или шестимесячного отчетного периода фонда, очень полезны для тех, кто может сделать мудрый выбор и кто понимает важность правильного выбора времени покупки и надлежащего анализа дневных и недельных графиков. Многие инвесторы считают, что данные о новых приобретениях фондов публикуются со слишком большим опозданием, чтобы иметь хоть какую-то реальную ценность. На самом деле это не так.

Институциональные сделки также имеют тенденцию появляться на ленте тикера в трансакциях от 1000 до 100 000 акций и более. Институциональная покупка и продажа обеспечивает более 70% деятельности ведущих компаний. Это и есть движущая сила наиболее важных изменений цены. Необходимо отметить, что приблизительно половина институциональных покупок, появляющихся на тикерной ленте Нью- Йоркской фондовой биржи, может приходиться на банальные акции; многие из этих действий могут быть неправильными, но в другой половине вы можете найти некоторые поистине феноменальные акции.

Затем ваша задача состоит в том, чтобы отделить хорошо продуманные институциональные приобретения от плохих, неправильных покупок. Хотя это и трудно, но со временем, по мере обучения, станет легче следовать испытанным правилам, руководящим указаниям и принципам, представленным в настоящей книге.

Чтобы лучше чувствовать, что работает на рынке, важно изучать инвестиционные стратегии хорошо управляемых взаимных фондов. При рассмотрении таблиц взаимных фондов в Investor’s Business Daily ищите фонды с рейтингом А и затем звоните, чтобы получить проспект. Поступая так, вы изучите инвестиционную философию и методы, используемые некоторыми фондами. Вот некоторые примеры:

• Фонды Джима Стоуэра American Century Ultra и Growth Investors используют компьютерное фильтрование, чтобы находить волатильные, агрессивные акции, имеющие в последнее время процентное ускорение увеличения объемов продаж и прибыли.

• Фонды Fidelity, Contra и New Millennium рыскают по стране, чтобы первыми узнать любую новую концепцию или историю акции.

• Keystone S-4 обычно полностью вкладывается в самые агрессивные акции роста, которые только может найти.

• Среди других управленческих команд фондов роста можно было бы отметить AIM Management, Nicholas-Applegate, Berger, Columbia Funds, Strong Funds, Phoenix Engemann, Sun America и CGM. Некоторые фонды покупают на новых максимумах; другие покупают в районе минимумов и могут продавать на новых максимумах.

Не слишком ли много институциональных владельцев у вашей акции?

Акция может иметь слишком большую поддержку. В 1969 г. мы придумали термин overowned, чтобы охарактеризовать акции, институциональная собственность на которые достигла чрезмерных масштабов. Опасность здесь состоит в том, что чрезмерная поддержка может привести к опасности большой распродажи, если что-то в компании пойдет не так, как надо, или начнется медвежий рынок. Например, один лишь Janus Funds владел более чем 250 млн. акций Nokia и 100 млн. акций America Online, что внесло вклад в неблагоприятный дисбаланс спроса и предложения в 2000-2001 гг. WorldCom в 1999 г. и JDSU, Nokia и Cisco Systems в 2000 и 2001 гг. были примерами таких «перезакупленных» акций.

Поэтому «любимые 50» и другие находящиеся в широкой институциональной собственности акции могут иметь довольно слабую, потенциально опасную перспективу. К тому времени, когда привлекательные результаты работы компании настолько очевидны, что почти все учреждения имеют ее акции, уже, вероятно, слишком поздно к ним присоединяться. Арбуз уже остался без сердцевины. В частности, America Online летом 2001 г. и Cisco Systems летом 2000 г. являлись примерами компаний, чьи акции были «перезакуплены» более чем тысячью учреждений. Такое потенциально мощное предложение может неблагоприятно повлиять на акции в периоды медвежьего рынка.

Неприступные вершины институциональных акций роста

Хотя некоторые акции могут казаться непоколебимыми, старая поговорка права: то, что поднимается, должно в конечном счете упасть. Ни одна компания не защищена навсегда от проблем управления, экономических спадов и изменений направления рынка. Здравомыслящий инвестор знает, что на фондовом рынке найдется немного «священных коров».

Например, в июне 1974 г. никто не мог глазам своим поверить, когда William O’Neil + Со. включила Xerox в свой институциональный список продажи по 115 долл. за акцию. Xerox являлась тогда одной из наиболее популярных институциональных акций и вплоть до того момента была удивительно успешна, но наши исследования показали, что она достигла максимума и начинала движение вниз. Она было также «перезакуплена». Однако в течение всего того года Xerox оставалась наиболее широко покупаемой акцией для институциональных инвесторов. Когда акция упала в цене, это отразило истинное состояние компании в то время.

Этот эпизод привлек широкое внимание к нашей фирме институциональных услуг и нашему первому клиенту глобального масштаба – страховой компании American International Group (AIG) в Нью-Йорке. Эта компания все время покупала Xerox вплоть до ее снижения до примерно 80 долл., пока мы не убедили их, что они должны продавать, а не покупать.

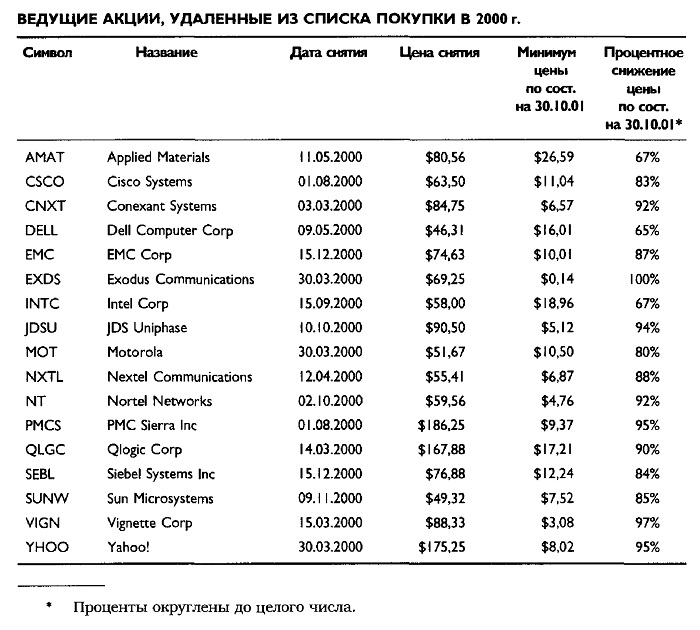

Мы встретили много возражений и в 1998 г., когда поместили другую «священную корову», Gillette, при цене около 60 долл., в наш список акций, которых следует избегать, прежде чем у нее начали «заплетаться ноги». 29 ноября 2000 г. находящаяся на уровне 72,91 долл. Enron из-за слабого поведения была удалена из нашего списка акций, которые следует покупать. В таблице на стр. 68 приведен лишь частичный список акций технологических компаний, удаленных из предлагаемого нашей институциональной службой New Stock Market Ideas (NSMI) списка акций для покупки в 2000 г., в то время, когда большинство специалистов по ценным бумагам ошибочно утверждало, что их следует покупать. Отсюда урок: не покупайтесь на всеобщую популярность акции.

Институциональная поддержка означает рыночную ликвидность

Еще одной выгодой для вас как индивидуального инвестора является то, что институциональная поддержка обеспечивает поддержку покупки, когда вы хотите выйти из инвестиции. Если бы не было поддержки и вы попытались бы продать свою акцию на вялом рынке, вы могли бы столкнуться с трудностями, пытаясь найти покупателя. Ежедневная ликвидность представляет собой одно из огромных преимуществ владения акциями в Соединенных Штатах. (Недвижимость гораздо менее ликвидна, а связанные с ней комиссионные и другие выплаты – намного выше.) Институциональная поддержка обеспечивает непрерывную ликвидность.

Подведем итог. Покупайте только те акции, которые имеют по крайней мере несколько институциональных спонсоров с недавними отчетами о результатах работы выше среднего, и вкладывайте капитал в акции, демонстрирующие в течение недавних кварталов увеличение общего числа своих институциональных владельцев. Пользуйтесь институциональной поддержкой и всегда делайте ее особо важным инструментом, когда изучаете акцию с целью приобретения.

|